Resumen semanal: 2024 Fantástico para las Acciones, Seguir Invirtiendo, Oro, Pequeñas Capitales

El mercado estadounidense tendrá un 2024 mejor de lo que nadie esperaba

Grandes noticias: Las acciones estadounidenses están superando las expectativas más altas.

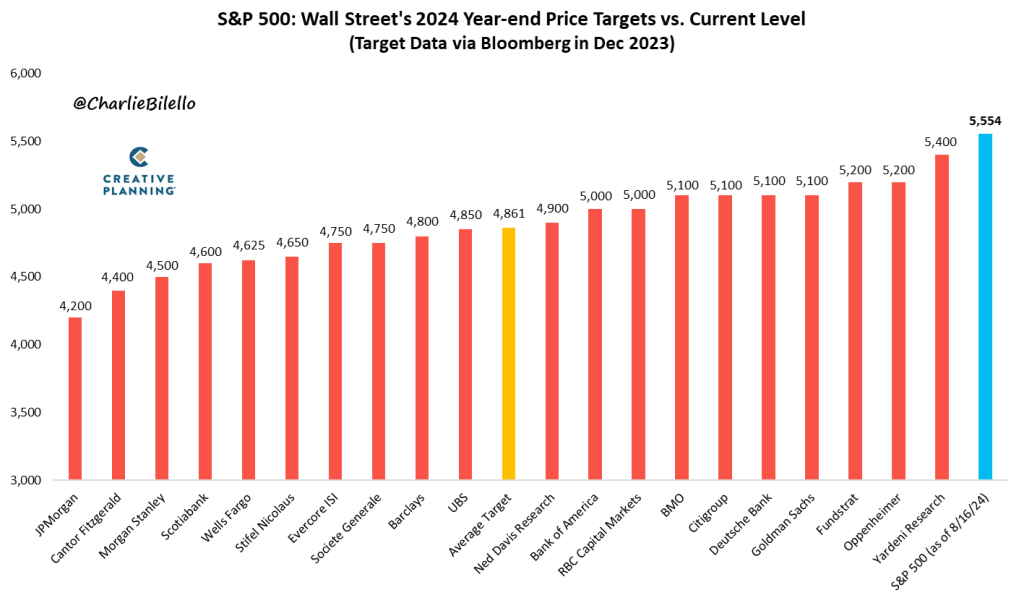

Recuerdo haber dado una charla en diciembre en la que mostré un gráfico de lo dispersos que estaban varios objetivos de precios de bancos de inversión/tiendas de investigación 2024 para el S&P 500. En aquel momento, muchos de ellos habían ido subiendo a medida que subía el mercado, sobre lo que bromeé en aquel momento.

Resulta que todos estaban equivocados.

Como muestra el gráfico de Charlie Bilello, el mercado está superando todas las expectativas de los profesionales. Aunque no conozco la lógica exacta de cada banco (y francamente, las conjeturas a un año vista sobre el mercado son sólo eso: conjeturas, frente a una lógica aplicada científicamente), apostaría a que el aterrizaje suave de la Reserva Federal desempeña hasta ahora un papel importante en este gran rendimiento superior.

La historia secundaria es que las predicciones suelen ser muy, muy erróneas. Compartiré más datos sobre este tema en un próximo artículo, pero en una ciencia social como la economía, casi nada es predecible, por muy ofensivo que resulte para los pronosticadores.

Un recordatorio para seguir invirtiendo

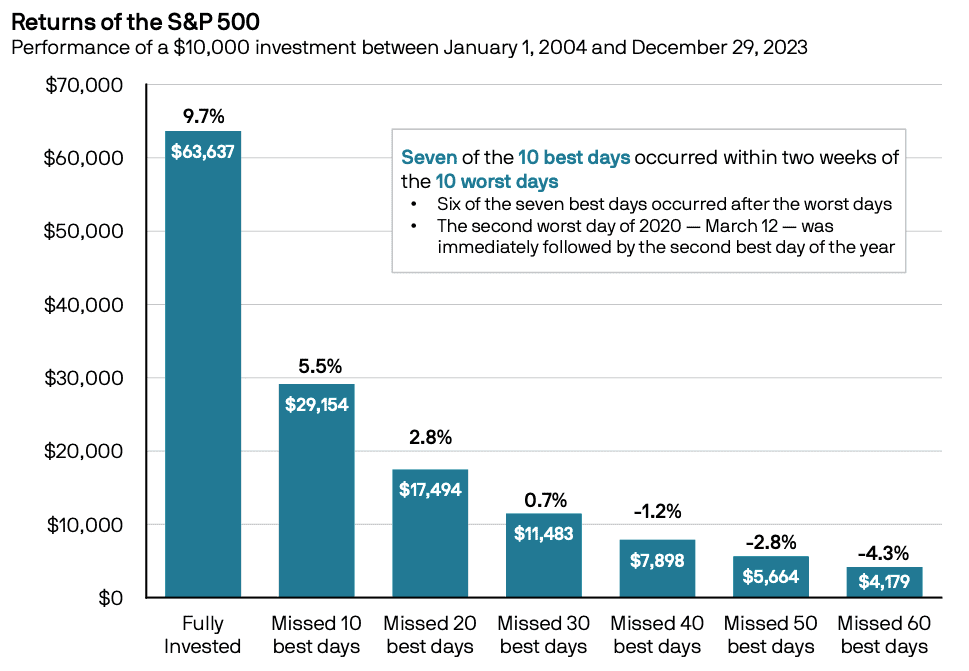

He hablado mucho de esto, porque hay que hablar mucho de ello. El mercado bursátil estadounidense tiene un gran historial de subidas, pero esas subidas son muy poco incrementales (lo mismo ocurre con las bajadas): Sólo un puñado de días (y un puñado de valores) son responsables de casi todo el movimiento agregado, y es seguro suponer que no eres capaz de entrar y salir de tal manera que sólo cojas los mejores días y evites los malos.

Sam Ro de Tker.co compartió recientemente un gráfico de JP Morgan con algunos datos actualizados en esta línea; es bastante similar a un gráfico que he compartido en el pasado, pero para este punto en particular, no me importa ser ligeramente repetitivo.

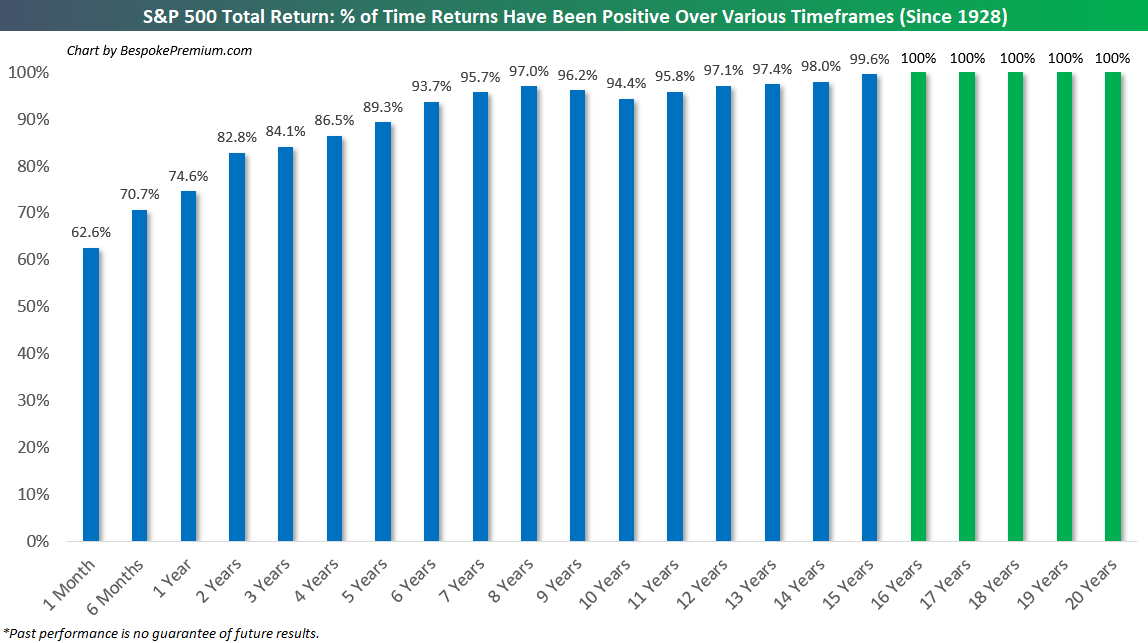

Hablando de Sam, también compartió recientemente un gráfico de Bespoke Investment Group que muestra que, al menos desde 1928 hasta la actualidad, te habría costado mucho perder dinero en un fondo índice del S&P 500 si lo hubieras mantenido el tiempo suficiente.

Sé por Dalbar Research que el inversor medio en fondos de inversión de EE.UU. ha ganado, al menos en los últimos 20 años más o menos, aproximadamente un 4% anual cuando el mercado rendía un 10% anual, por lo que el verdadero problema es que la gente intenta deliberadamente cronometrar el mercado, o lo hace accidentalmente, comprando en periodos de máxima excitación y vendiendo en momentos de máxima desesperación. (Un ejemplo: en 2021, un año de mercado alcista, se invirtió más dinero en acciones estadounidenses que en los 19 años anteriores juntos).

Así que, por favor, haz todo lo posible por no ser uno de ellos.

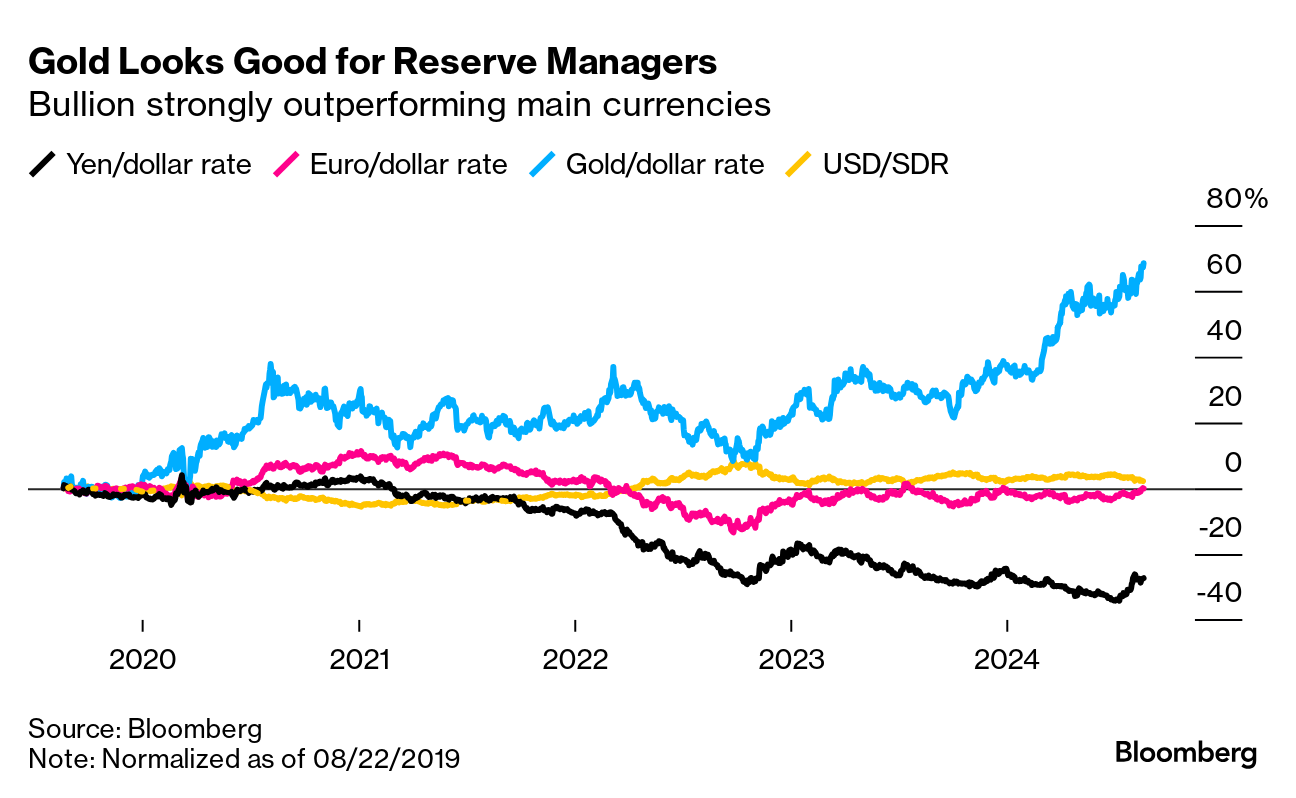

Precios récord del oro

Bichos de oro, regocijaos. El ligero debilitamiento del dólar estadounidense y la muy probable bajada de tipos de la Reserva Federal en septiembre han llevado al oro a máximos históricos.

He aquí un gráfico de tres años del dólar estadounidense en relación con una cesta de monedas. No se ha debilitado enormemente este verano, pero es de suponer que los temores geopolíticos bastaron para asustar a los inversores y hacerles comprar más oro, y cuando bajan los tipos de interés de cualquier país, los bonos de ese país se vuelven menos atractivos para los inversores extranjeros, lo que disminuye la demanda de divisas.

El oro tiende a ser una religión para cierto grupo de inversores, y muchos de ellos están convencidos de que los gobiernos establecidos desde hace tiempo van a implosionar en cualquier momento. Yo no soy así, y los he considerado tribalistas tendenciosos (muchos decían que la inflación estadounidense y británica eran indomables, y se equivocaron rotundamente al respecto, y del mismo modo, se equivocaron rotundamente sobre la explosión del dólar estadounidense cuando la Reserva Federal bajó los tipos tras la Crisis Financiera Mundial: el dólar subió). En general, esta gente ha tendido a subestimar la economía estadounidense, pero como me señaló Charlie Morris en una reciente entrevista del BBAE, el oro ha superado al S&P 500 desde 2000.

Para ser justos, es impresionante. Poseo un poco de ETF de oro, pero me pregunto si, como muchas otras cosas estos últimos años, el oro está mostrando tendencias de burbuja.

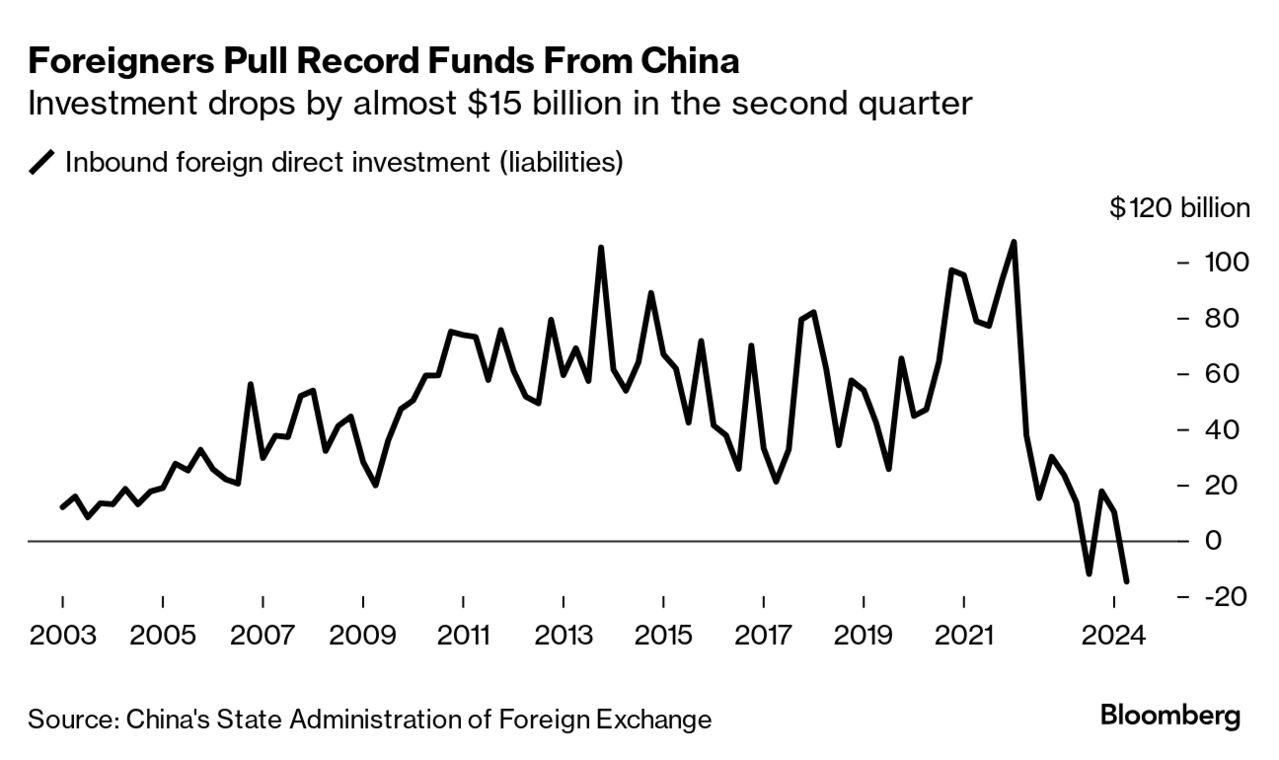

Dinero que sale de China

No hay nada direccionalmente sorprendente en esto, pero me sorprendió lo repentino y la magnitud del cambio. La cuestión para los inversores es la siguiente: Las acciones chinas (las que cotizan en las bolsas estadounidenses como American Depositary Shares, o ADS, que son piezas de bloques más grandes de valores «equivalentes extranjeros» denominados American Depositary Receipts, o ADR) han aparecido golpeadas durante unos años.

Por el camino, varios expertos -en cada caso, comparando las valoraciones actuales de las acciones chinas con las anteriores- declararon: «Las acciones chinas están baratas; es hora de comprar».

Excepto que no lo era.

Ahora bien, ¿se tocará finalmente un fondo a partir del cual las acciones chinas repunten por fin?

Tal vez. Lo único que yo no haría es comparar la historia del mercado chino con la de EEUU, como los inversores estadounidenses suelen tener la tentación de hacer con casi todos los mercados emergentes.

El mercado estadounidense siempre se ha recuperado de cualquier mal que le haya acaecido. Los inversores estadounidenses «saben» implícitamente que las acciones siempre se recuperan. Pero técnicamente, es mejor escribir que las acciones estadounidenses siempre han vuelto.

Probablemente no sea exagerado pensar: Como las acciones estadounidenses siempre han vuelto, es probable que siempre vuelvan. Es mucho más exagerado pensar: Como las acciones estadounidenses siempre han vuelto, las bolsas extranjeras también volverán siempre.

Las acciones chinas pueden remontar, no digo que no lo hagan. Pero no creo que sea inteligente comprarlas (ni comprar ninguna acción no estadounidense) simplemente porque coticen a un precio mucho menor que en el pasado.

La reversión a la media no está tan garantizada en otros lugares.

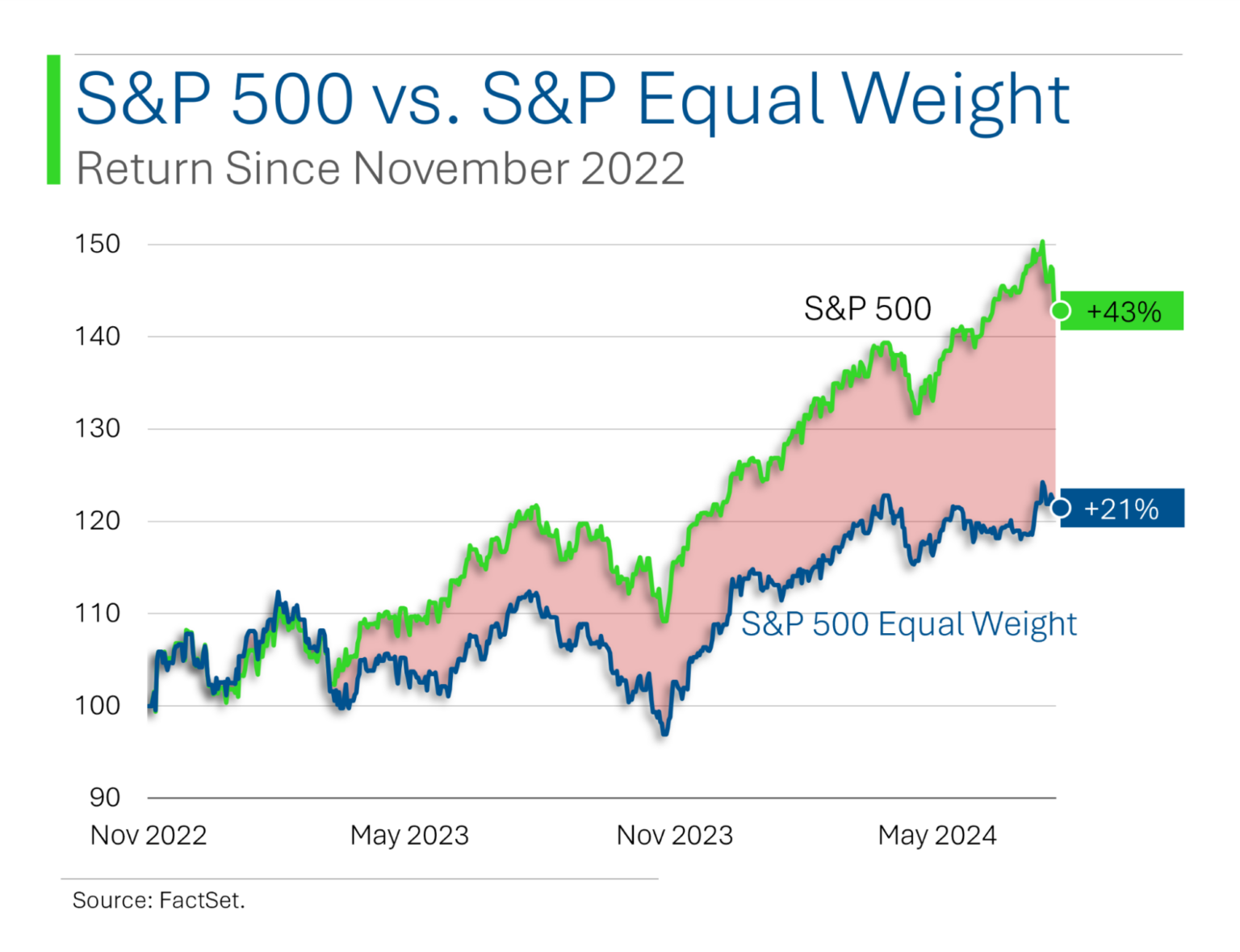

¿Las pequeñas capitalizaciones están preparadas para repuntar (o no)?

Hablando de reversión a la media, otra imagen que complementa otra observación que ya he hecho antes: Las pequeñas capitalizaciones siguen pareciendo baratas en relación con el mercado general estadounidense:

El índice S&P 500 Equal Weight ni siquiera es un índice puramente de pequeña capitalización, pero da un paso en esa dirección al democratizar la ponderación.

Aunque yo apostaría sin duda por la reversión a la media aquí -no sólo se trata del mercado estadounidense, sino que históricamente el S&P 500 Equal Weight ha superado a su hermano más famoso ponderado por capitalización-, recuerda que la reversión a la media de dos variables puede ocurrir subiendo una o bajando la otra (o un poco de ambas).

Las empresas de pequeña capitalización podrían experimentar una expansión múltiple, por ejemplo, a medida que bajen los tipos de interés (las empresas públicas más pequeñas suelen tener mucha más deuda, y más a tipos variables, además, aunque también están más centradas en el ámbito nacional y, por tanto, son más sensibles a la economía estadounidense), o las grandes capitalizaciones, más caras, podrían simplemente abaratarse.

No creas a nadie que diga que él (o ella) sabe absoluta y positivamente con seguridad cuál de las dos cosas ocurrirá.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.