Resumen semanal: Vuelve la selección de valores, Septiembre travieso, Estado del bienestar, ¿Visa es una compra?

Mientras escribo esto, la Asociación Internacional de Estibadores -la huelga de los trabajadores portuarios- ha acordado suspender su huelga. Uno de los mayores beneficiarios son los plátanos, que han estado esperando en el limbo en los puertos.

Pero las acciones estadounidenses se han debilitado por el temor a que el conflicto entre Israel e Irán -que se desarrolla en Líbano y Gaza- se convierta en una guerra mayor. Por ahora, los precios del petróleo suben ligeramente.

Esto es lo que ocurre en los mercados:

Vuelve la selección de valores (por ahora)

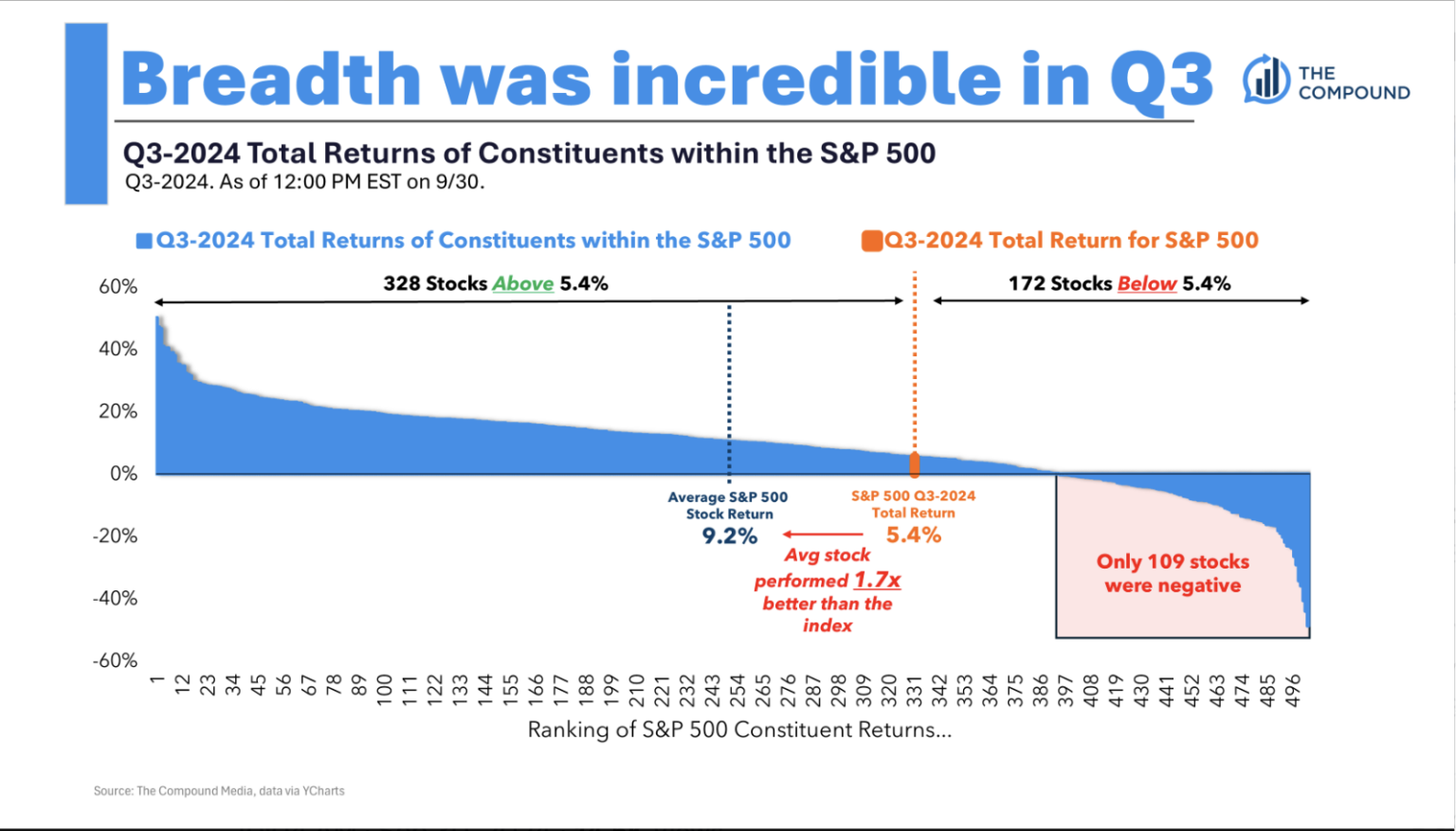

¿Recuerdas todo eso de que la selección de valores está muerta y que sólo siete valores dirigirán la mayor parte del mercado en 2024 y la primera mitad de 2024?

Bueno, eso se fue de permiso retribuido, al menos el último trimestre.

The Compound compartió un gráfico en Twitter (o X, pero he visto una estadística que indica que la mayoría de la gente ha renunciado a la «X» y vuelve a llamarla «Twitter») que muestra una venganza de los pequeños, al menos por el momento: La acción media del S&P 500 rindió 1,7 veces mejor que el índice, y el 67% de las acciones del S&P 500 superaron al índice.

Es de suponer que esto se debe a que a los 7 magnificos les va un poco peor y a los pequeños les va mejor. (Aunque se piensa que el SP 500 es un índice de gran capitalización, la mayoría de las empresas que lo componen son de mediana capitalización, y algunas pueden ser de pequeña capitalización).

Y Sam Ro, de Tker.co, señaló que Savita Subramanian, del Bank of America, demostró que , a lo largo del tiempo, sólo el 31% de los valores del S&P 500% batieron al índice en un año determinado.

Como apunte al margen, esto se hace eco del tema de los «mercados estrechos» que he venido mencionando durante el último año más o menos: Con el tiempo, los mercados de valores públicos se parecen más a los mercados de capital riesgo de lo que cabría esperar, en el sentido de que una pequeña parte de las empresas generan la mayor parte de los beneficios.

En otras palabras, me sorprende pero no me sorprende el 31%.

En cualquier caso, cuando no son sólo siete valores los que suben, la lógica dice que es un mercado mejor para los selectores de valores, porque el mercado se da cuenta y recompensa más las idiosincrasias, lo que es más sano y racional que pulsar ciegamente «Clic para comprar» sólo en los valores más grandes y calientes. La única pregunta es: ¿Cuánto durará esto?

Por qué a Enrique Abeyta le gusta Visa

El selector de valores favorito del público de BBAE, Enrique Abetya, compartió recientemente por qué está observando las acciones de Visa (NYSE: $V). Enrique no lo calificó de recomendación, sino que analizó Visa a través de la lente de sus tres métricas de evaluación de valores favoritas.

Éstas son las métricas de evaluación de Enrique, y no garantizo que sean las mejores métricas, las mejores métricas para ti, etc. Pero parte de crecer y convertirse en un mejor inversor consiste en «probar» lo que funciona para otros inversores, y quedarte con lo que crees que te funcionará a ti mientras descartas lo que crees que no.

Enrique ha gestionado miles de millones de dólares como gestor de fondos institucionales, así que tiene crédito en la calle, pero su estilo es pan-categoría. No pertenece a ninguna tribu en particular: No es un inversor en valor, ni un chartista, ni un tipo macro, ni un tipo cripto, pero emplea partes de cada uno de ellos. Su estilo es un mosaico; un perro mestizo de la inversión.

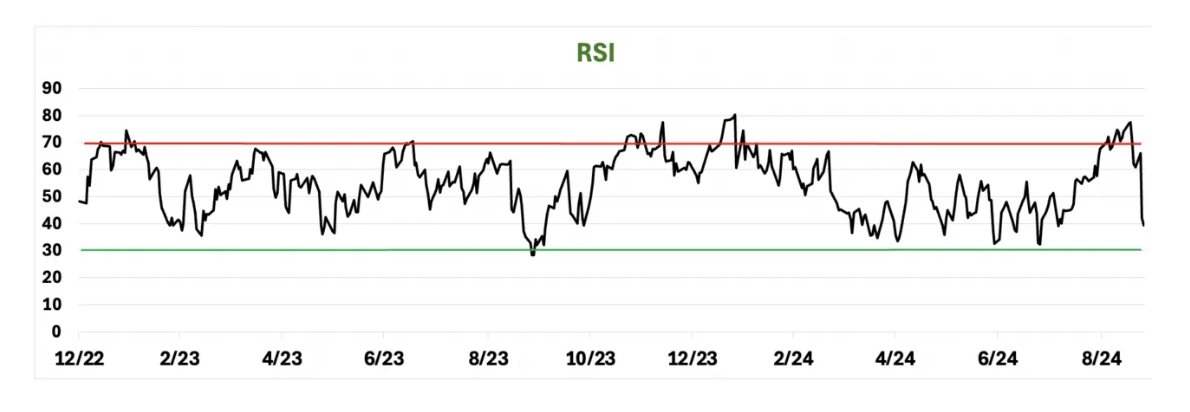

La primera variable que menciona Enrique es la fuerza relativa. El indicador exacto de análisis técnico para la fuerza relativa se conoce como índice de fuerza relativa, o RSI. El RSI es una medida de impulso que compara el movimiento del precio de una acción en relación con un índice de referencia. El RSI oscila entre 0 (un paria del mercado) y 100 (máximo amor del mercado).

Una estrategia sencilla del RSI podría ser comprar cuando el RSI de una acción cae por debajo de 30 (lo que sugiere que la acción podría estar sobrevendida) y vender cuando sube por encima de 70 (lo que sugiere que la acción podría estar sobrecomprada).

Lo que a Enrique le llamó la atención de Visa es lo rápido que se ha sobrevendido:

Por RSI, a Enrique le gusta Visa.

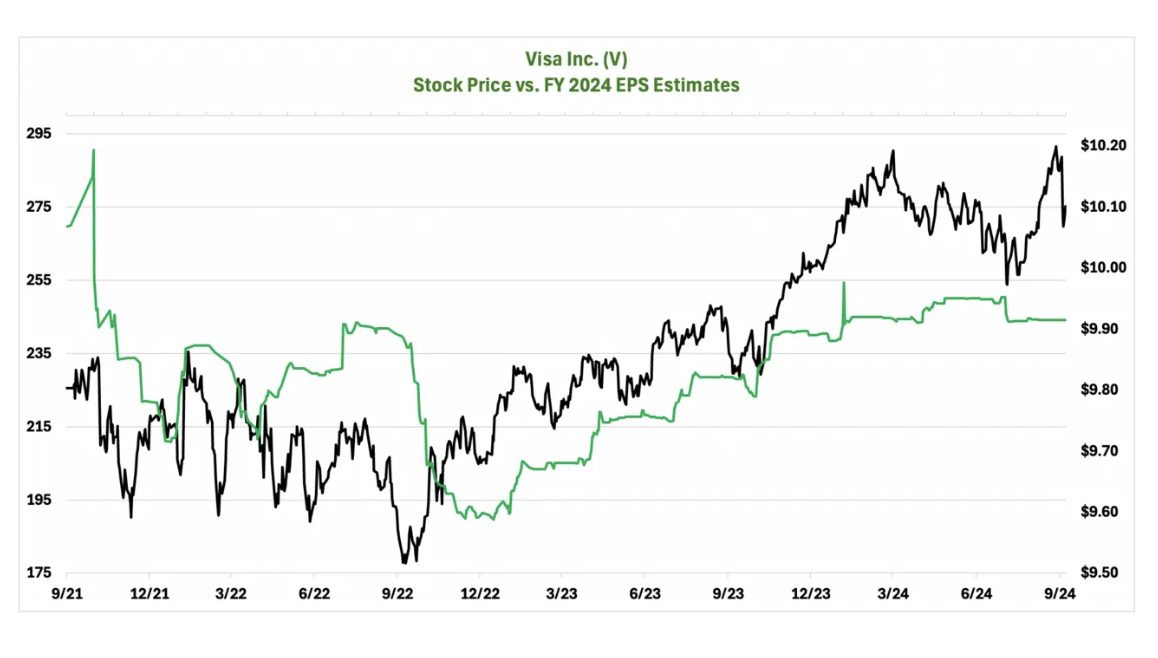

Lo segundo que analiza Enrique son las revisiones de beneficios (o revisiones de ingresos). Señala que, en general, los de Visa han tendido al alza tras tocar fondo a finales de 2022, otro aspecto positivo.

De hecho, Visa ha sorprendido al alza en todos los trimestres, salvo en dos, desde la primavera de 2019. Enrique considera esto un segundo punto a favor de Visa.

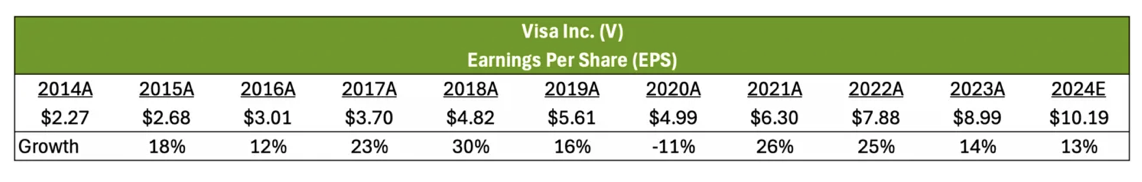

La tercera pata del taburete «cuántico» de Enrique es el simple crecimiento interanual de los beneficios. Esto tiene un sentido lógico: Una empresa está en el negocio para generar beneficios para sus propietarios. Las empresas que lo hacen cada año mejor y de forma consistente están «en algo» en términos de modelo de negocio y ejecución superiores.

Visa, obviamente, es un buen negocio si puede generar un crecimiento de los beneficios de dos dígitos cada año durante la última década, con la excepción de Covid-año 2020.

Según esto, a Enrique le gusta mucho Visa.

Por supuesto, ésta es sólo la pantalla rápida de Enrique, o una de ellas, y muchos otros inversores harían las cosas de forma diferente. Pero hacen falta dos (o más) para hacer un mercado.

Me gusta mi cerveza fría y mis márgenes de beneficio gordos

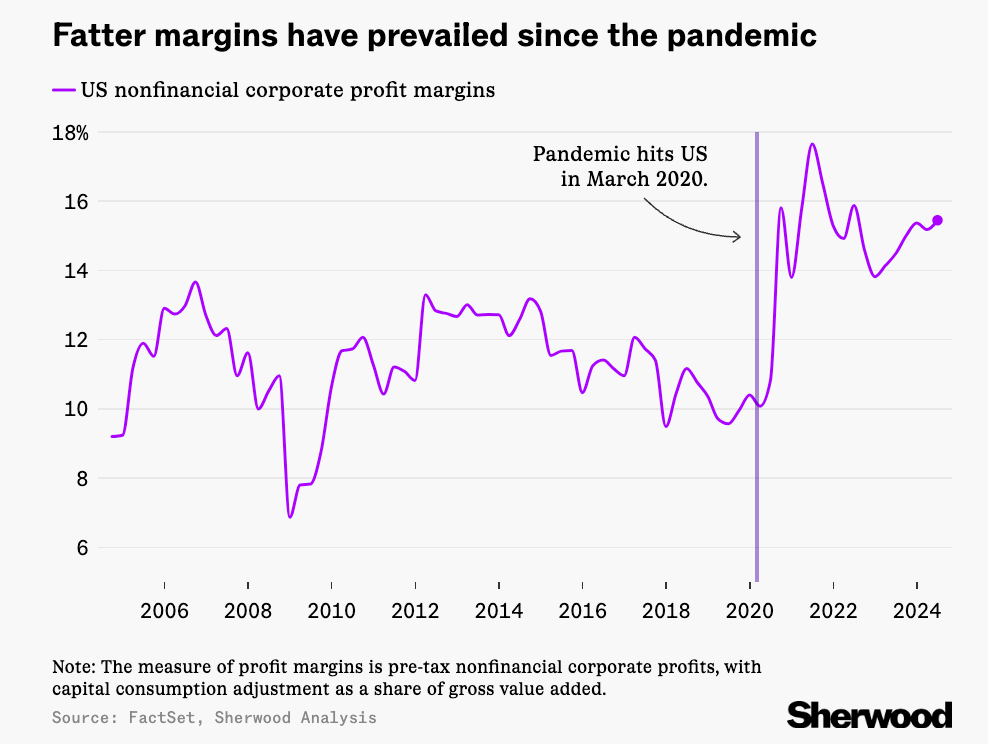

En realidad, no bebo, así que centrémonos en los márgenes. Sam Ro, de Tker.co, compartió un gráfico de Sherwood Analysis que muestra cómo se han enriquecido los márgenes de beneficio de las empresas estadounidenses desde la pandemia:

¿Qué significa esto? Las empresas -aquellas en las que tú y yo tenemos acciones- están añadiendo más valor al mundo.

Tendría curiosidad por ver un desglose de esta tendencia por sectores. Me pregunto si este gráfico está ponderado por capitalización; si es así, es posible que la mayoría de las empresas normales que no son Mag 7 sigan avanzando a duras penas, igual que siempre, mientras que las Mag 7 y quizá algunos otros grandes valores tecnológicos estructuralmente propensos a tener márgenes elevados simplemente tienen más «voto».

Eso no haría que el gráfico fuera injusto, ya que sigue reflejando alguna medida agregada de los márgenes estadounidenses, y la tecnología de alta rentabilidad ha crecido hasta convertirse en una parte mayor del agregado.

Si esta tendencia se mantiene, sería uno de los puntos de anclaje de un argumento de «esta vez es diferente», según el cual las empresas estadounidenses de hoy son estructuralmente «mejores» y, por tanto, merecen PEs permanentemente más altos que los perezosos industriales de altos costes fijos de antaño.

Acabamos de superar los peores tiempos (estadísticamente)

No recuerdo haberme suscrito a Ned Davis Research, pero de repente empezaron a enviarme cosas a mi bandeja de entrada. ¿Un poco de spam? Sí. Pero he citado los hallazgos de Ned Davis lo suficiente como para sentir que les debo el karma de hojear sus informes.

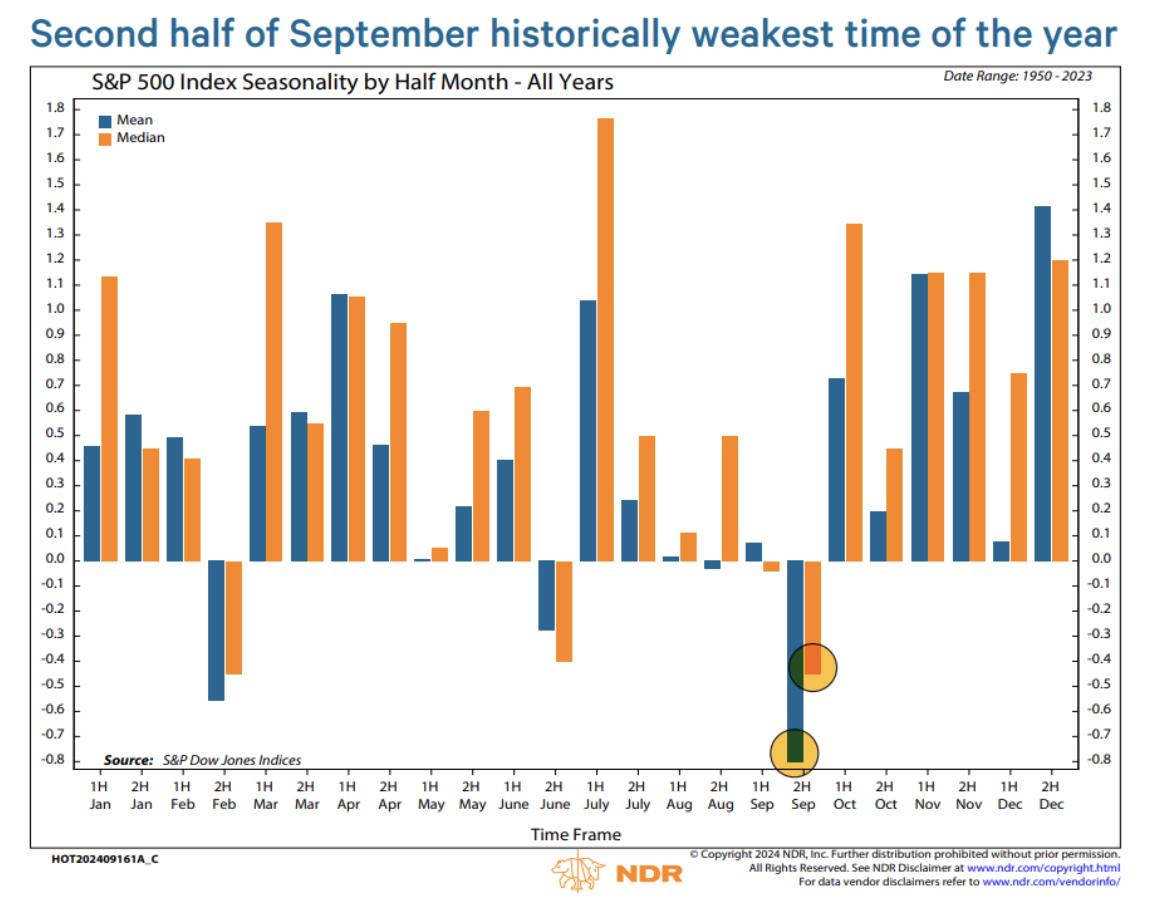

El gráfico siguiente muestra que acabamos de pasar los días más oscuros del mercado, cronológicamente hablando:

En un nivel, podemos observarlo. Es lo que es, independientemente de cómo nos sintamos al respecto.

Pero se nos permite sentir algo al respecto. Eso es legal. Lo extraño para mí es la persistencia de esta estacionalidad del mercado: Los datos de Ned Davis van de 1950 a 2023.

El planteamiento racional es el siguiente: Si los mercados caen habitualmente en septiembre -pero luego vuelven a subir en los meses siguientes, como han hecho por término medio según este gráfico-, si eres un inversor a largo plazo, ¿por qué no hacer la mayor parte de tus compras en septiembre, cuando las acciones parecen estar a la venta con frecuencia (o en febrero y junio, que son meses de ventas menores)?

Esto es lo que se supone que ocurre en un mercado racional. El dinero gratis no se deja sobre la mesa durante mucho tiempo. Se supone que los inversores astutos deben entrar y explotar tales anomalías, es decir, los inversores deben aspirar las acciones en septiembre hasta el punto de que septiembre ya no ofrezca una oportunidad de compra con descuento.

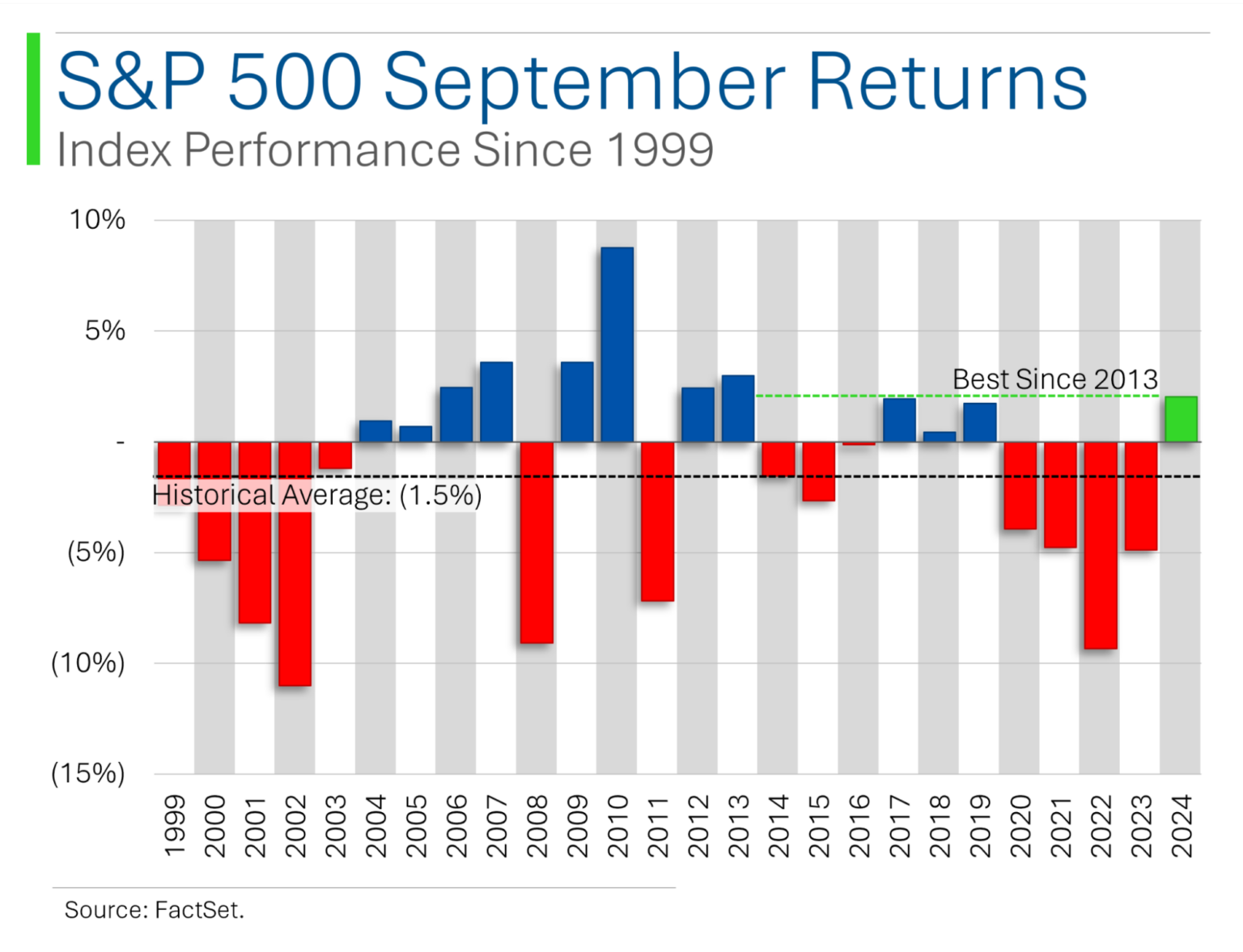

De forma fiable, Ryan de MarketLab mostró rentabilidades sólo de septiembre, siendo sólo de los últimos 25 años. Como era de esperar, no todos los septiembres son malos. Ésa puede ser una de las razones por las que esta anomalía no se ha comercializado. Otra podría ser que si eres un inversor y estás explotando este tipo de efecto, como que necesitas hacerlo a lo largo de varios años para captar con fiabilidad la tendencia subyacente, y aunque eso es posible, implica mucha paciencia por parte de los inversores de un fondo.

Si las acciones estuvieran desproporcionadamente baratas a las 2 de la tarde o los martes, esas anomalías se negociarían más rápidamente porque la recompensa por explotarlas llega antes.

Estadounidenses en paro

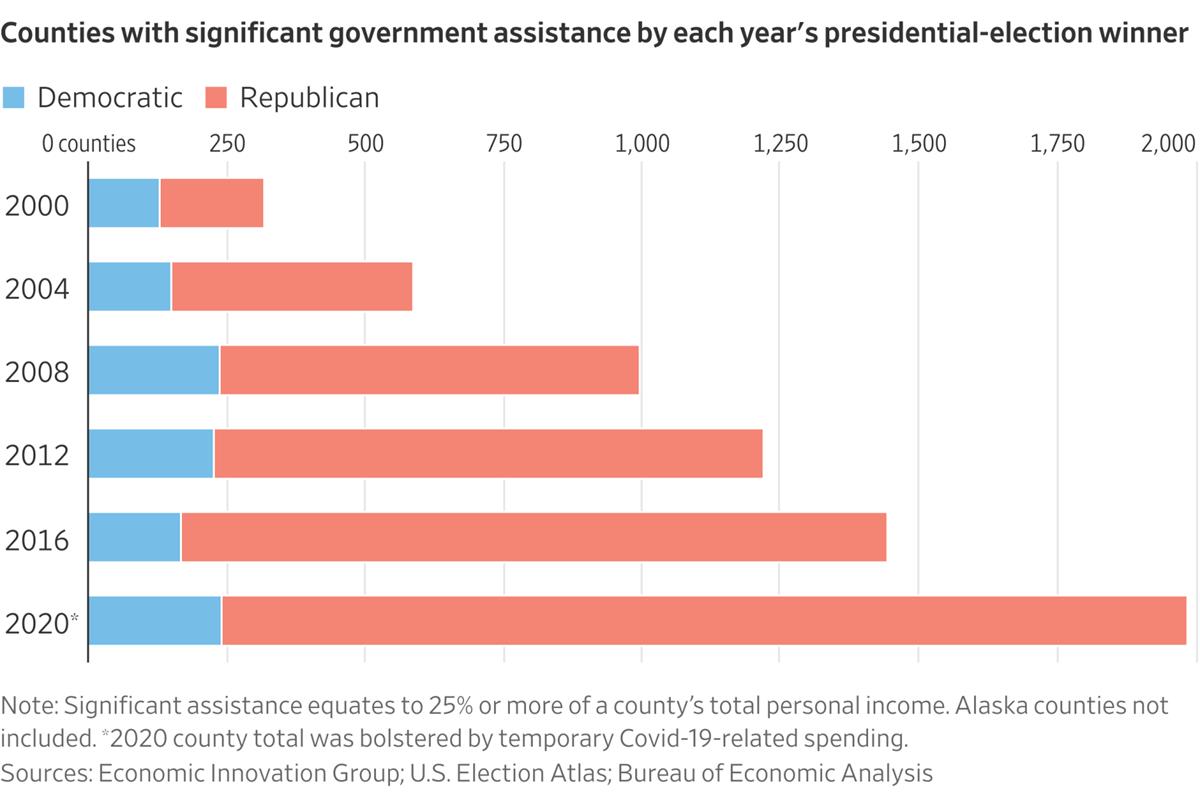

En la portada de The Wall Street Journal aparecía un gráfico que, aunque no está directamente relacionado con el mercado de valores, muestra cuánto ha aumentado la ayuda pública en EEUU en los últimos 20 años. Me pareció sorprendente (y, al parecer, a mucha otra gente si llegó a la portada), así que pensé en compartirlo aquí:

La letra pequeña señala que la cifra de 2020 fue superior a la «normal» debido al gasto Covid. No tengo ni idea de cómo sería la barra de 2020 sin tener en cuenta el gasto en Covid, pero obviamente (y obviando el aspecto de los partidos políticos para centrarme en la longitud total de las líneas) la tendencia hace que parezca que EE.UU. se dirige hacia un estado del bienestar, o algo por el estilo.

No estoy seguro de que eso sea cierto -el cielo ha estado cayendo perpetuamente, y como le gusta decir a Morgan Housel, el pesimismo suele sonar más inteligente que el optimismo- pero, oye, nadie podría acusar a EEUU de ser ahorrador en los últimos años.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.