El mercado de valores tiene un problema de error del usuario.

El potencial para ganar mucho dinero está ahí: 100 dólares invertidos en el S&P 500 en 1925 (antes incluso de que fuera el S&P 500) valdrían hoy casi 1.600.000 dólares.

Estos rendimientos parecen casi dinero gratis: cualquiera puede comprar y mantener el S&P 500.

Sin embargo, poca gente lo hace. Dalbar Research descubrió que, de 1988 a 2018, el S&P 500 ganó un 10% al año; sin embargo, el inversor medio en fondos de acciones solo ganó un 4% al año.

Alguien con 10.000 dólares y la tenacidad o la insensatez de comprar y mantener el S&P 500 en 1988 tendría 174.000 dólares tres décadas después, incluso sin reinvertir los dividendos. Pero, ¿a esa tasa «media» del 4%? Sólo 32.000 dólares.

Ouch.

El mercado de valores, a largo plazo, lo ha hecho fenomenalmente bien. Pero los inversores particulares no consiguen obtener gran parte de todo lo bueno.

Bueno, en ocasiones lo hacen. Si ha leído el artículo de Hannah Miao en el Wall Street Journal «Who You Calling Dumb Money? Everyday Investors Do Just Fine», sabrá que, según Vanda Research, la cartera del inversor medio ha subido un 150% desde principios de 2014, superando ligeramente la ganancia del 140% del S&P 500.

Es alentador, aunque excepcional. Y un estudio(Ivkovic, Sialm, Weisbenner, 2008) llegó incluso a la conclusión de que los hogares con carteras menos diversificadas obtuvieron mejores resultados que los hogares con carteras más diversificadas.

Pero el triunfo de los inversores particulares no es la norma. Los profesores Brad Barber y Terrance Odean, reyes de la investigación sobre el rendimiento de los inversores particulares, descubrieron, por ejemplo, que cuando los inversores particulares venden una acción y compran otra, la acción «de sustitución» obtiene un rendimiento inferior al de su predecesora en una media de 23 puntos básicos al mes durante los 12 meses siguientes.

Protegidos por la jerga académica, Barber y Odean describen diplomáticamente este efecto como «capacidad de selección perversa». Pero lo que realmente quieren decir es que la gente es colosalmente mala eligiendo valores.

«Con algunas excepciones… las pruebas indican que los inversores individuales son inversores mediocres».

Brad Barber y Terrance Odean

Los gestores de fondos activos (que también son personas) no son realmente mejores. Según S&P, aproximadamente el 60% de los gestores activos perderán frente al S&P 500 durante el primer semestre de 2023. En los últimos tres años, el 80% lo hizo. ¿Durante la última década? 87%. ¿Y los últimos 20 años? 94%.

Parte de la razón por la que es tan difícil batir a un índice es que sólo el 4% de los valores genera todas las ganancias, como mencioné en este artículo sobre la investigación de Hank Bessembinder. Ocurre algo parecido con los periodos de tiempo: si se perdiera el mejor 0,19% de los días de negociación de los últimos 20 años, su rentabilidad sería un 55% inferior. ¿Ha perdido el mejor 1,9%? Un 93% menos.

¿Qué lecciones han aprendido los inversores experimentados?

Barber y Odean culpan a dos fuerzas de los malos resultados individuales: la mala selección de valores y los costes de negociación. En la actualidad, las comisiones de negociación son nulas o casi nulas en la mayoría de los casos (las operaciones de renta variable son gratuitas en BBAE). Esto elimina algunos de los inconvenientes de la negociación frecuente, pero no todos: lógicamente, si las personas tienden a tomar malas decisiones en cuanto a la selección de valores, cuantas menos decisiones de inversión tomen, mejor, al igual que es mejor callarse cuando uno se da cuenta de que lo que está diciendo en una conversación difícil sólo está empeorando las cosas.

Curiosamente, muchas de las enseñanzas extraídas de la investigación académica también han sido aprovechadas por los profesionales.

Charles Schwab, como parte de la celebración de su 50 aniversario, encuestó a 3.006 clientes. Los dividió en dos grupos: los que llevaban invirtiendo desde antes del año 2000 y los que empezaron después.

Para que quede claro, se trata de una encuesta y no de un estudio, por lo que se transmite lo que dice la gente. Entre los inversores experimentados, sin embargo, la convergencia con los principios académicamente «probados» era asombrosa:

- El 87% elegiría la inversión a largo plazo para asignar hoy 100.000 dólares más

- El 86% describe su estilo de inversión como «tortuga» en lugar de «liebre»

- El 86% ha aprendido a no dejar que sus emociones afecten a sus inversiones (en comparación con cuando empezaron).

- ⅓ afirma que lo que más ha contribuido a su éxito inversor ha sido tener paciencia para capear la volatilidad.

Puede leer más sobre la encuesta de Schwab aquí.

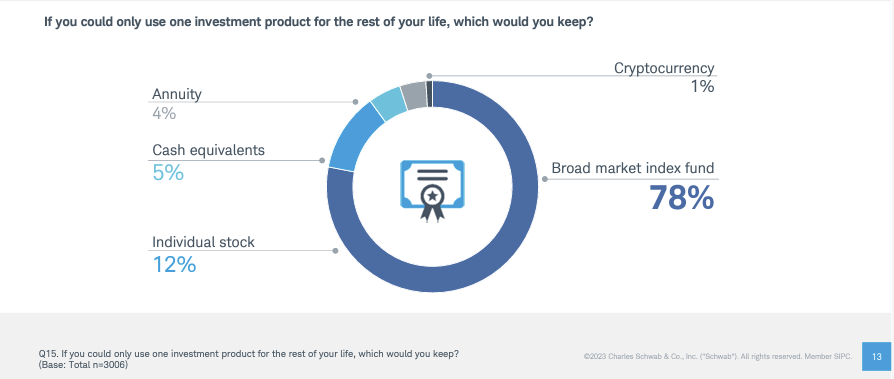

Schwab también hizo una pregunta extraña: «Si sólo pudiera utilizar un producto de inversión el resto de su vida, ¿con cuál se quedaría?».

Se trata de una pregunta rebuscada y forzada: nadie en la vida real se limitaría a un «producto», y las opciones de respuesta de Schwab mezclan productos y clases de activos, lo que resulta un poco dudoso.

Pero si lo interpretamos en el sentido de «¿Con qué fondo empezaría su cartera?», tiene más sentido que el 78% eligiera un fondo índice de mercado amplio. (Supongo que el 5% que dice «efectivo» tiene una edad lo suficientemente avanzada como para estar en modo de reducción de liquidez, o bien tiene búnkeres llenos de comida deshidratada y números atrasados de Guns & Ammo ).

Yo también utilizo la inversión en mercados amplios como referencia.

Las líneas de base del mercado amplio aprovechan el poder del 10,3% de rentabilidad anualizada que convirtió 100 dólares en 1,6 millones de dólares en mi ejemplo introductorio.

Las líneas de base de mercados amplios evitan las ilusiones de tratar de encontrar el 4% de los mejores valores, o de saltar al mercado durante el mejor 1,9% (o incluso el 0,19%) de los días.

Tanto los académicos como los inversores experimentados dirían que los mercados de referencia amplios son la forma más sana de invertir.

Pero, ¿y si le dijera que hay una forma mejor de hacerlos?

La mejor base de BBAE

Si conoce el término beta inteligente, sabrá que los índices que ponderan las empresas según su capitalización bursátil (como el S&P 500) no siempre ofrecen el mejor rendimiento. A veces es así (el tamaño de la empresa es un factor determinante del rendimiento según la investigación académica), pero a veces los índices creados con otras «reglas» ofrecen más rentabilidad ajustada al riesgo.

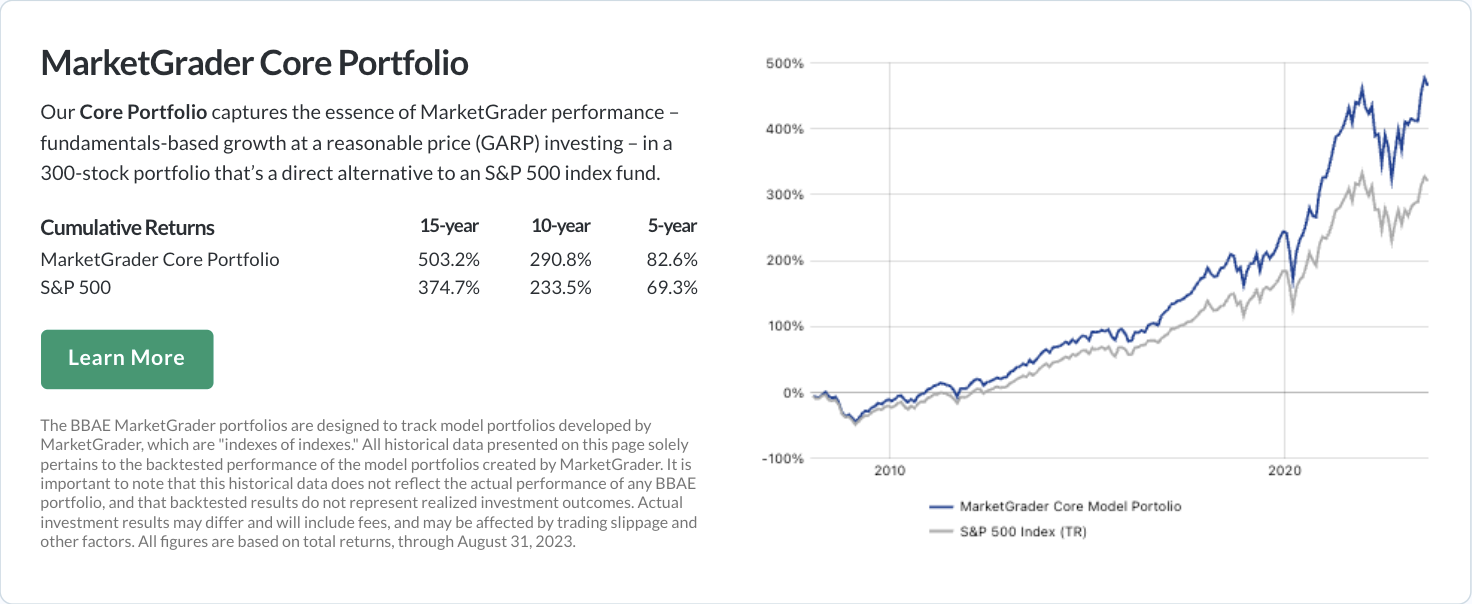

BBAE se ha asociado con una empresa pionera en beta inteligente llamada MarketGrader para crear tres carteras que, en nuestra opinión colectiva, ofrecen una base de referencia mejor que la del índice S&P 500.

MarketGrader tiene un modelo que califica las 41.000 acciones de todo el mundo. MarketGrader utiliza 24 factores fundamentales sanos (factores bien documentados en la literatura académica) y en los últimos 10 años, 47 de los 52 índices que ha creado han batido a sus índices de referencia.

Queríamos un rendimiento superior para los titulares de cuentas BBAE, así que queríamos MarketGrader. Acabamos de lanzar estas carteras: una estándar(Core), otra con orientación al crecimiento ( Growth Compounding) y otra con orientación a los ingresos (con objetivo de crecimiento a nivel de mercado al mismo tiempo; Growth and Income), sobre las que puede leer aquí; a continuación comparto una captura de pantalla de la descripción de la Core.

Acabamos de lanzar la Cartera Básica BBAE MarketGrader, por lo que el rendimiento real está empezando ahora mismo, pero como puede ver, el índice que sigue ha batido ampliamente al S&P 500 en las pruebas.

Sean cuales sean sus inclinaciones inversoras, le insto a que tome ejemplo de la investigación académica. Aprenda de los inversores experimentados. Empiece a invertir. Sea coherente. Mantenga la calma y no corra riesgos innecesarios. Y obtenga una inversión «base» de mercado para su cartera.

No tiene por qué ser una de lasofertas de beta inteligente (más inteligentes) deBBAE, pero personalmente creo que son un excelente punto de partida.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.