Resumen de noticias: Ruptura de Google, buen informe de empleo, acciones de defensa en alza

¿Ruptura de Google?

«Ruptura» suena dramático -y no se ha roto una gran empresa en EEUU desde la ruptura de AT&T en 1982-, pero la verdadera historia de Google es menos dramática.

Como escribí en agosto de 2024, el juez del Circuito de DC y «gran» aficionado al hip-hop Amit Mehta declaró que Google tenía poder de monopolio y que lo había utilizado de forma inadecuada. (Ser un monopolio no es ilegal en EEUU, pero utilizar el poder de monopolio de forma que perjudique a los consumidores o a la sociedad sí lo es).

Google recurrirá, pero la primera sentencia de Mehta sólo se refería a la parte de la «culpabilidad». El siguiente paso es la parte del remedio. El remedio comenzó con las sugerencias iniciales del DOJ este mes (anunció que podrían ser necesarios cambios tanto «conductuales como estructurales» -más sobre esto más adelante-). Tras realizar más pruebas, el DOJ publicará una propuesta de solución revisada en noviembre. Y luego la propia Google propondrá su propia solución en diciembre.

Dadas todas las idas y venidas que se esperan, podrían pasar años antes de que se decida lo que se proponga, y de que se aplique lo que se decida.

La ironía, como he mencionado hoy en un programa de televisión sobre negocios, es que la tecnología avanza tan deprisa que, para cuando se produzca la resolución, la IA puede haber eclipsado la búsqueda de Google que conocemos hoy.

Mi opinión general es que las grandes empresas tecnológicas tienen demasiado poder. Por ejemplo, como padre, me preocupa que tengan tanto dinero para pagar a los grupos de presión que, a pesar de las más de 60 audiencias celebradas en el Congreso, no se ha aprobado ninguna legislación significativa sobre seguridad infantil en línea. Y como Mehta citó en su sentencia, hemos visto correos electrónicos incriminatorios de dentro de Google que indican que la empresa era claramente consciente de su poder, y estaba dispuesta a utilizarlo de forma antideportiva. Controlar la búsqueda, el mayor intercambio de anuncios y el mayor SSP (como un intermediario en un intercambio de anuncios) da a Google, muy obviamente, una ventaja injusta.

Al mismo tiempo, la gran tecnología ha aportado un enorme valor a la sociedad, un valor que probablemente no podría haber aportado de no ser por la gran tecnología.

El remedio no es una decisión fácil. «Comportamental» probablemente signifique suprimir los 24.000 millones de dólares anuales que Google paga a Apple, Samsung y otros para que la búsqueda de Google se incluya como motor de búsqueda predeterminado en sus dispositivos, y tal vez algún intercambio de datos con los competidores (no es que haya muchos en la búsqueda, pero hay muchos en el mercado de la publicidad programática). Naturalmente, Google dice que un remedio «estructural» -una ruptura- sentaría un precedente horrible e injusto.

Soy partidario del libre mercado, pero incluso yo tiendo a pensar que la gran tecnología se ha vuelto demasiado poderosa, como ya ocurrió con los barcos de vapor, el petróleo, el acero, los ferrocarriles y los teléfonos (y, posiblemente, los sistemas operativos). La ironía de regular la tecnología con un proceso regulador «antiguo», diseñado para un mundo no tecnológico que se mueve más lentamente, es que para cuando llegue una solución, puede que ya no sea necesaria, como cuando se envían los quitanieves después de que la nieve se haya derretido.

Un buen informe de empleo significa que los bonos caen, lo que significa que los rendimientos suben

Hablando del mercado, un inversor al que respeto me dijo una vez:

«Es muy sencillo: Las buenas noticias son malas noticias, y las malas noticias son buenas noticias».

Yo estaba al principio de la universidad y era demasiado joven para entender todos los matices de esta afirmación, pero ahora lo comprendo mejor.

Señala la naturaleza reflexiva y de ciencia social de la inversión, el hecho de que lo que mueve los precios es la diferencia entre las expectativas y la realidad, el hecho de que los movimientos de la Reserva Federal a veces importan más a los mercados que los «movimientos de la economía real» (y que a veces un mal dato de la economía real puede provocar una «buena» reacción de la Reserva Federal, y viceversa), y el hecho, más simple, de que algunas inversiones como el oro y los bonos (y a veces el dólar estadounidense, aunque para mí las divisas no son exactamente inversiones) van mejor con las malas noticias que con las buenas.

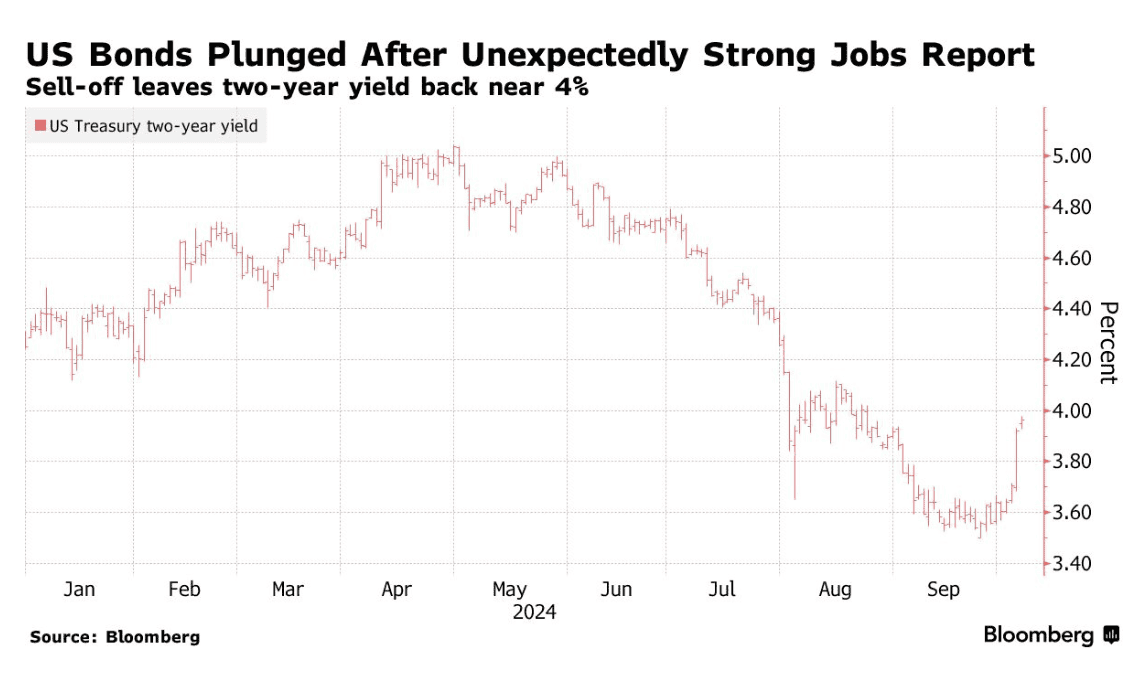

Un ejemplo: El informe sobre el empleo en EE.UU. del viernes pasado fue mejor de lo esperado: se crearon 254.000 puestos de trabajo en septiembre, frente a los 140.000 esperados. Sin duda, esto es positivo para la economía estadounidense.

Sin embargo, los inversores habían estado apostando por fuertes recortes de tipos, pero el caliente informe sobre el empleo hace que sea menos probable que se produzcan.

Una economía estadounidense caliente (de la que un mercado laboral fuerte es un componente importante) o, más concretamente, una economía estadounidense más caliente de lo esperado, significa que la aguja de la preocupación de la Reserva Federal se mueve un poco más hacia el extremo del dial «posible recalentamiento / preocupación por la inflación / tipos de interés más altos», y un poco más lejos del extremo «enfriamiento demasiado rápido / tipos de interés más bajos».

Más concretamente, los inversores (y la Fed) esperaban que la Fed mantuviera los grandes recortes de tipos. La Fed empezó el mes pasado con un recorte de 50 puntos básicos. Un ciclo de recortes típico es de 250 puntos básicos, pero eso es sólo una orientación.

Así pues, con un mercado laboral mejor de lo esperado, es un poco menos probable que la Reserva Federal recorte los tipos de interés, y el mercado ha decidido que unos tipos de interés más bajos, en lugar de una economía estadounidense realmente mejor, es la mejor razón para que se muevan los precios de los activos. No digo que sea correcto. Sólo digo que es así.

De todos modos, al ser más probable un ciclo de recortes más lento y atenuado, el dólar estadounidense debería fortalecerse (unos tipos más altos de lo esperado hacen más deseables los bonos de un país, lo que aumenta la demanda de su moneda). Anteriormente, los inversores habían subido los precios de los bonos (existentes), ya que los futuros bonos de menor rendimiento harían comparativamente más valiosos los bonos más antiguos y de mayor rendimiento.

Sin embargo, todo esto se invirtió cuando se publicó el informe de empleo realmente bueno.

A veces, las buenas noticias son malas noticias.

Acciones de Defensa En Fuego

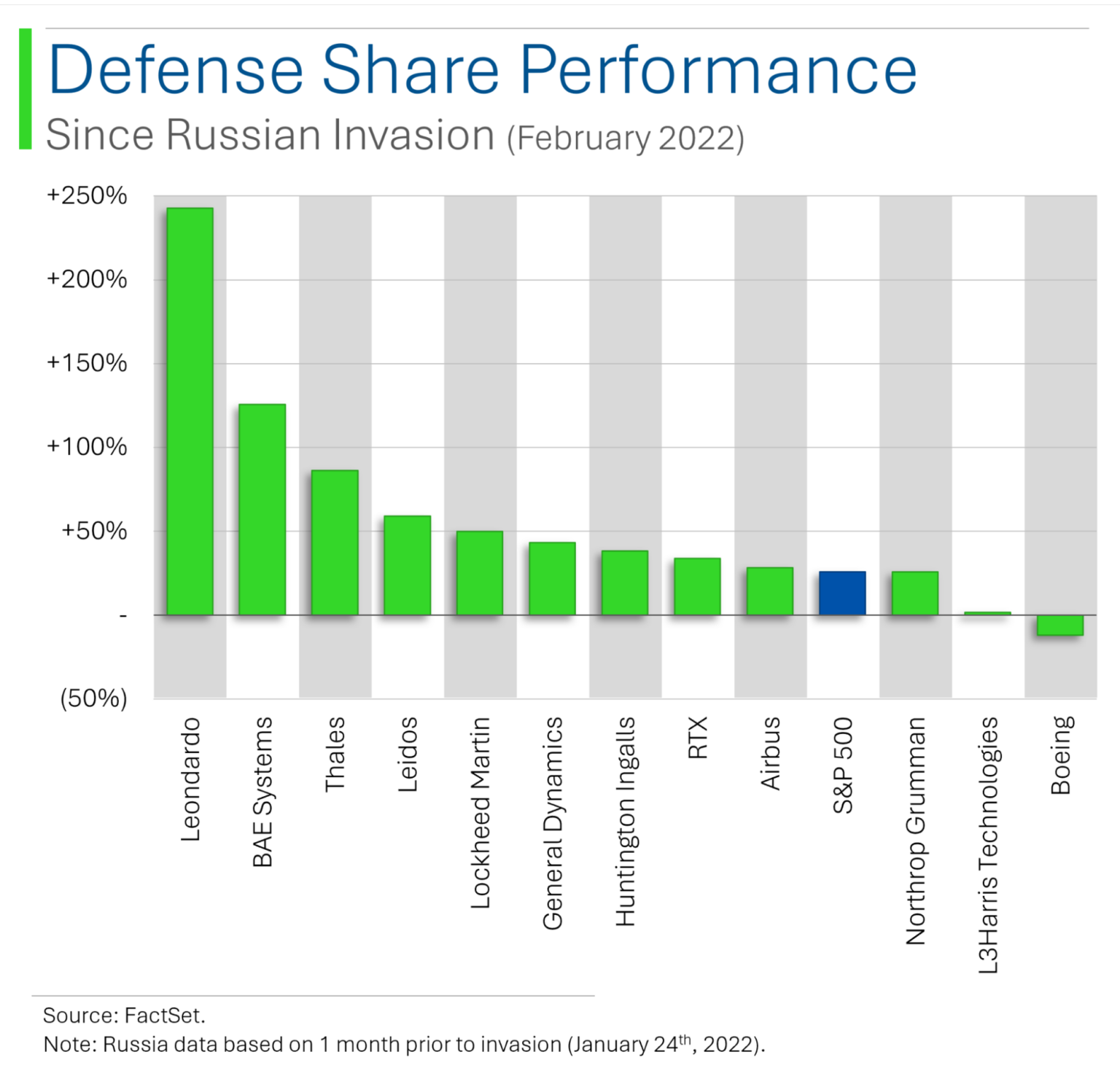

Un aspecto positivo de todos estos malos titulares: Las acciones de defensa han estado en racha desde que Rusia invadió Ucrania, y con la amenaza de Taiwán por parte de China y el conflicto Israel-Hamás-Hezbolá-Irán que no parece que vaya a resolverse pronto, siguen proporcionando beneficios a los inversores, como muestra el gráfico de Ryan de MarketLab:

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.