Invertir influye -si no determina- la salud financiera de las personas, sobre todo más adelante en la vida.

Invertir también es apostar por el futuro.

No es de extrañar, pues, que se dediquen muchos esfuerzos y esfuerzos a predecir el futuro.

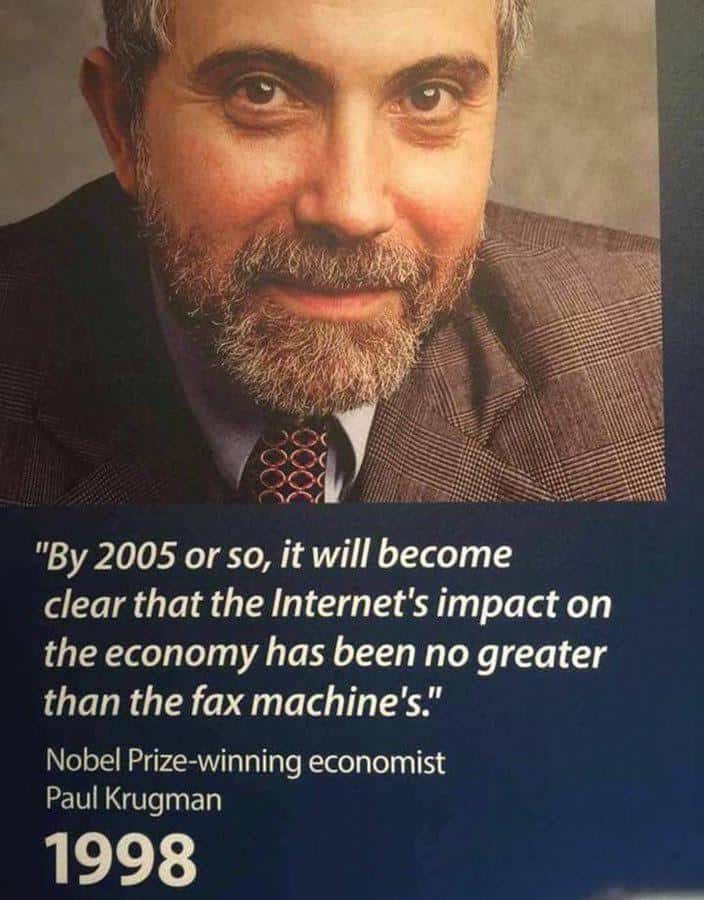

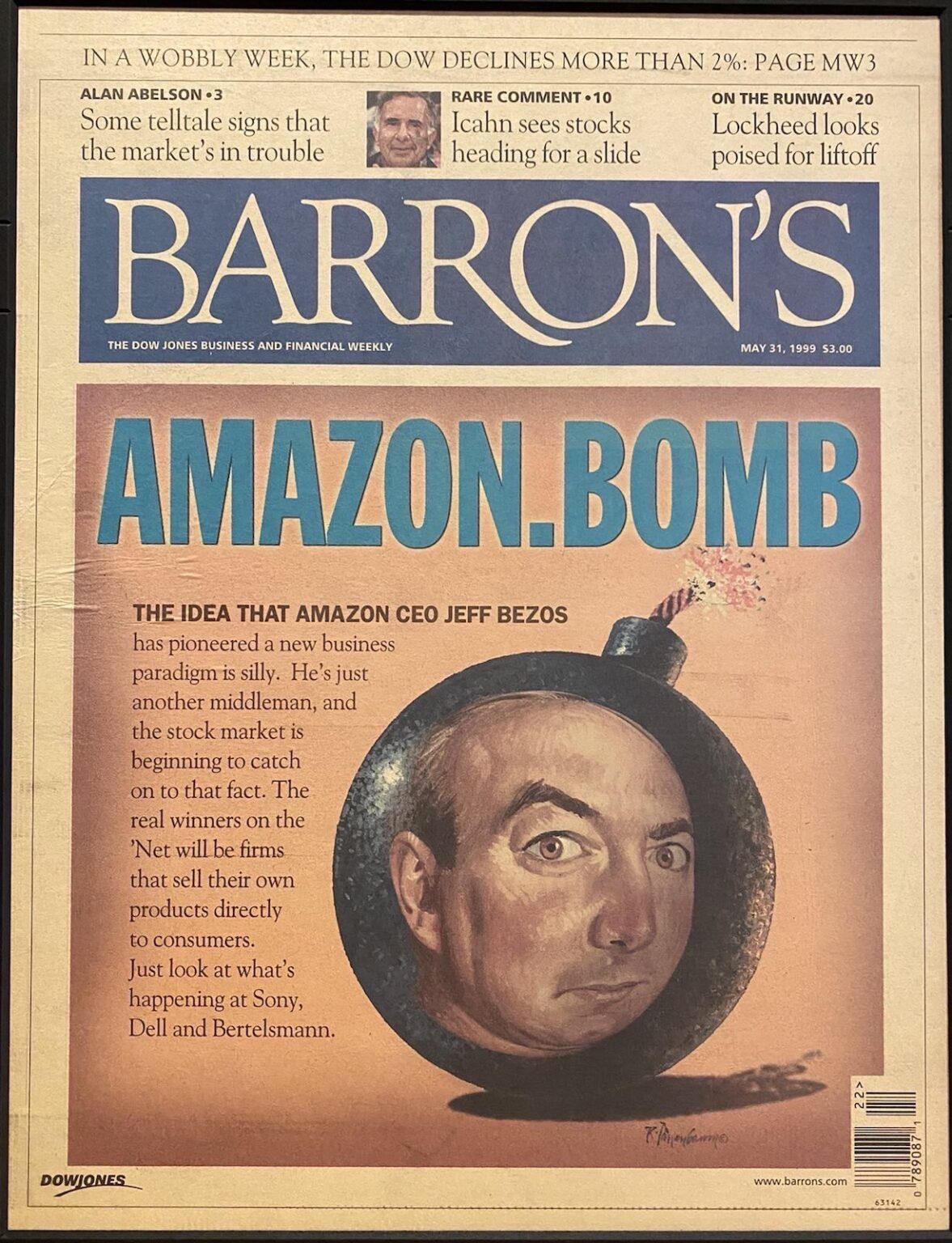

Hay muchas predicciones equivocadas, y es fácil reírse de ellas en retrospectiva.

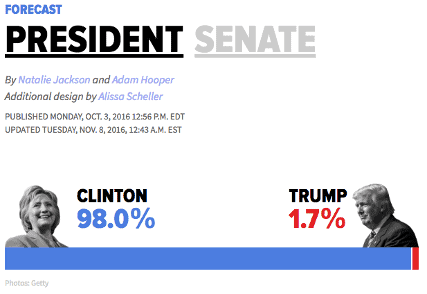

Las predicciones erróneas no sólo existen en economía, por supuesto, sino en todas partes. Cualquiera que haya seguido las elecciones presidenciales estadounidenses de 2016 recuerda que Hillary Clinton estaba ganada a pulso, y que Donald Trump no tenía ninguna posibilidad, y que, en la posibilidad entre un millón de que Trump ganara, la bolsa estadounidense se desplomaría.

Vaya.

¿Valen la pena las predicciones de mercado para 2024?

Pero se acerca el final del año, y aunque los horizontes de inversión de la mayoría de la gente son mucho más largos que una rotación solar, predecir los resultados con un año de antelación se ha convertido en una tradición irresistible entre economistas y analistas.

En su defensa, hay demanda.

Pero el mero hecho de que una cosa se demande -y se suministre- no significa que se haya producido un intercambio constructivo.

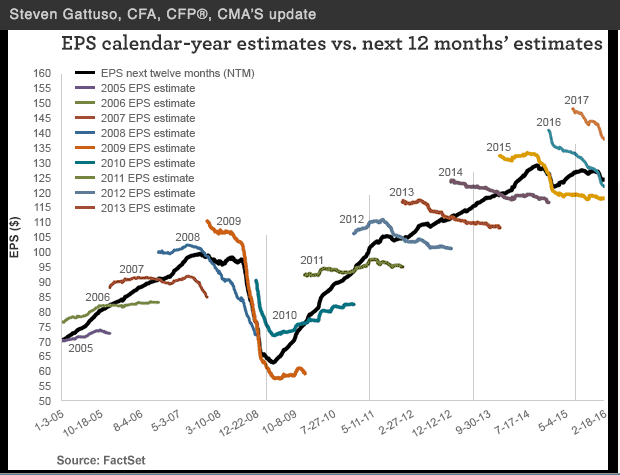

El siguiente gráfico, por ejemplo -y perdón por todos los gráficos y elementos visuales, pero son la forma más rápida de transmitir esta información- muestra que las estimaciones de beneficios por acción de las empresas realizadas por los analistas de Wall Street no son especialmente precisas.

El comienzo de cada «garabato» de color representa la previsión inicial de consenso para el siguiente año natural, y el final del garabato muestra dónde terminaron realmente los beneficios del año natural.

Sería exagerado afirmar que son sistemáticamente inexactos, aunque a veces lo son, pero ¿lo son lo suficiente como para invertir en ellos? Probablemente no.

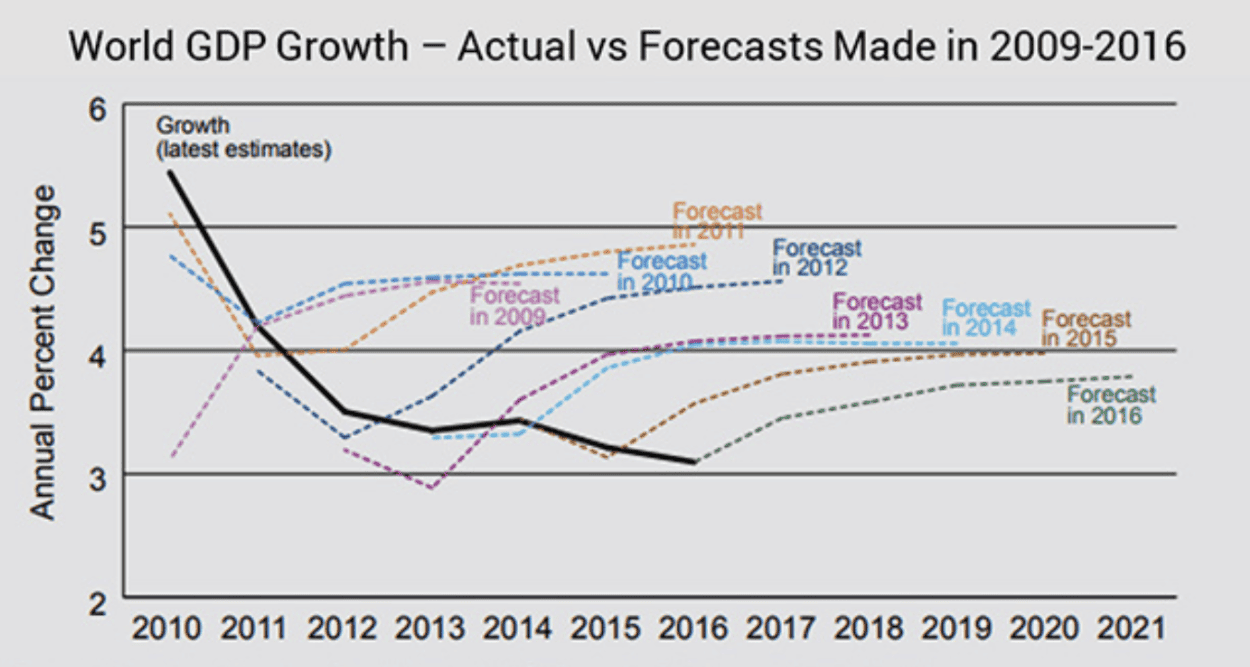

Algo similar ocurre con los economistas que predicen el crecimiento del PIB, cuyas previsiones suelen fallar en un 50% o más:

Y si tuviéramos que pronosticar a los pronosticadores, una predicción razonable podría ser la de un sesgo optimista.

En 2012, la Agencia de Información Energética de EE.UU. revisó muy noblemente sus propias previsiones de los 12 años anteriores y descubrió que había sobrestimado la producción de crudo el 62% de las veces y la de gas natural el 71%.

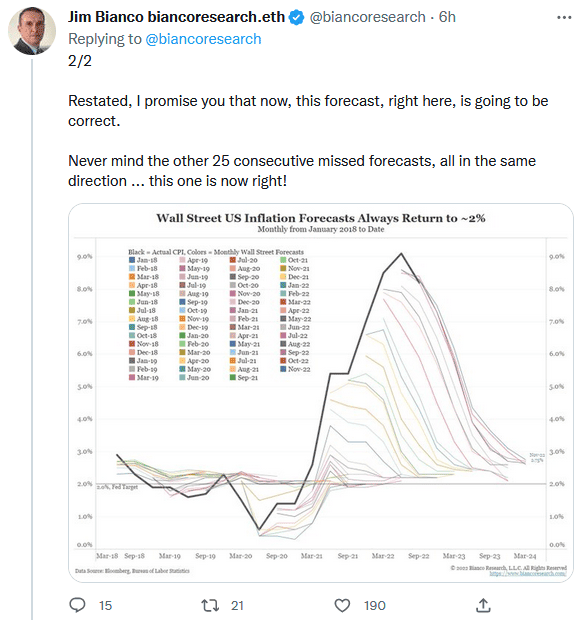

¿EPS? Duro. ¿PIB? Duro. ¿Combustibles fósiles? Duro. ¿Inflación?

Lo has adivinado.

Ya tiene una idea. Y seguro que de vez en cuando hay pronósticos brillantes y pronosticadores brillantes. Pero no normalmente.

En cierto modo, es un delirio social: los inversores quieren lo imposible, y los analistas se lo proporcionan. Los analistas y economistas son inteligentes, están bien informados y prácticamente siempre son sinceros. Pero la sinceridad y la inutilidad pueden coexistir.

¿Cómo han ido las predicciones para 2023?

Barry Freeman, Consejero Delegado de BBAE, y yo acabamos de regresar de un viaje a Taiwán, donde hemos intervenido en una conferencia sobre inversión.

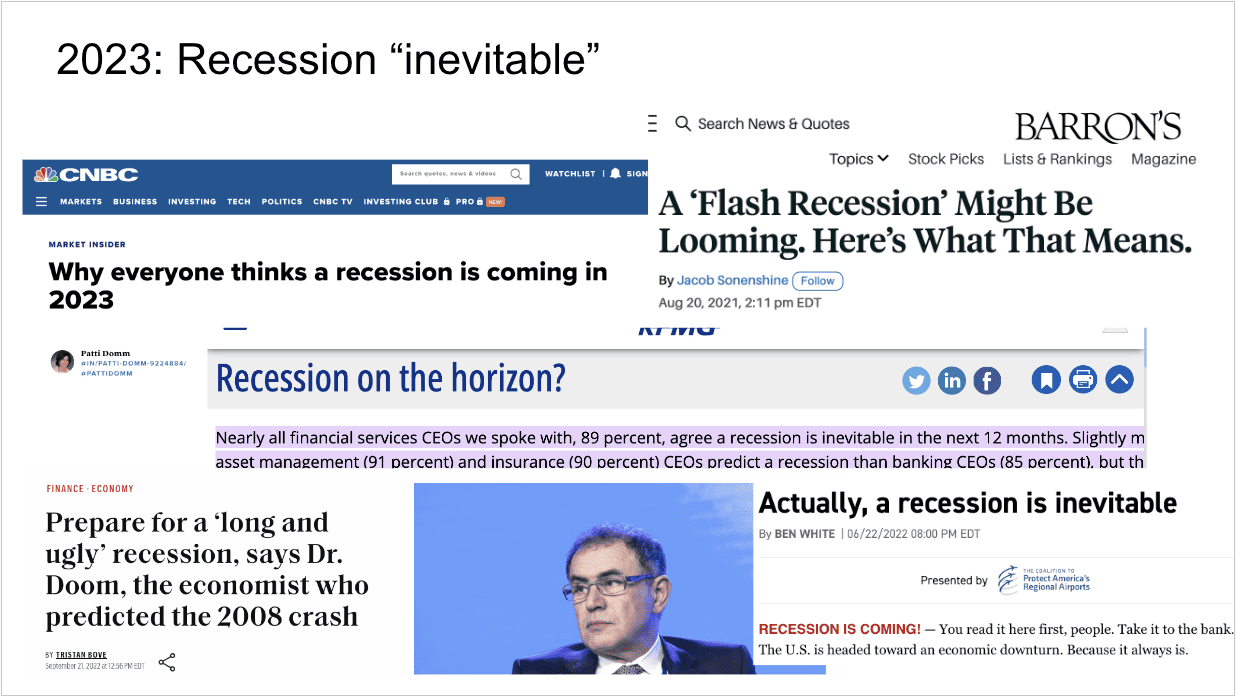

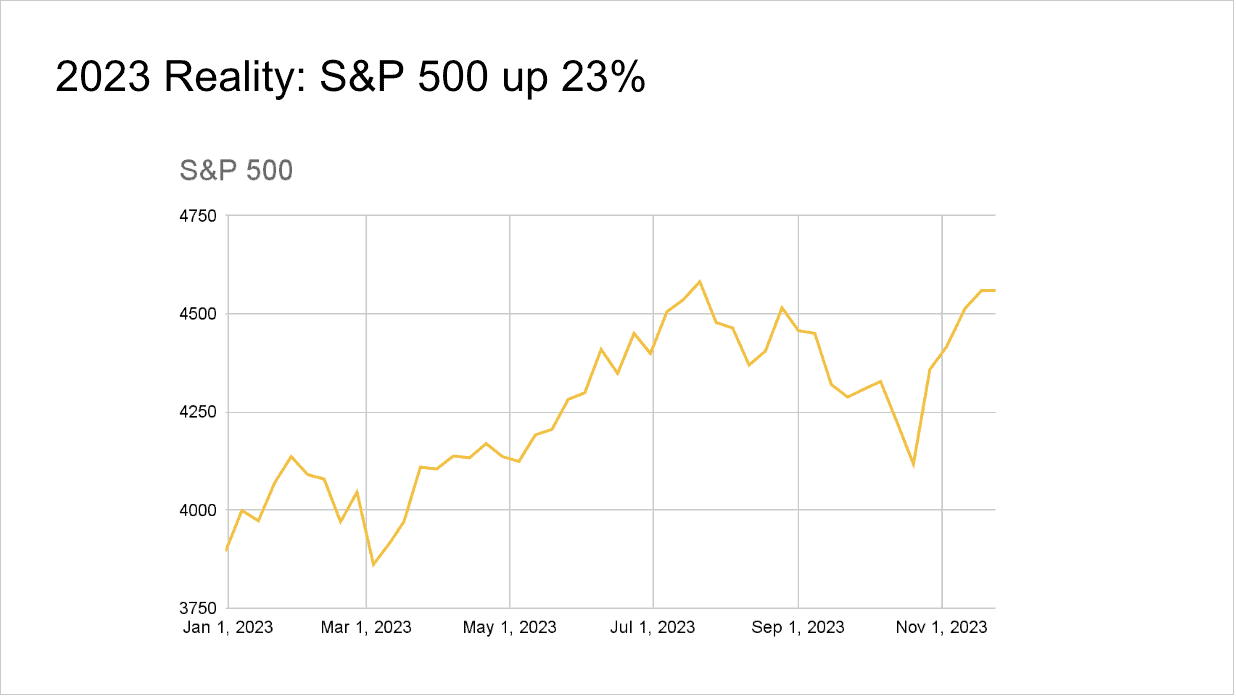

Las siguientes capturas de pantalla son extractos de la versión en ingles de mis diapositivas. El primer punto es que en 2022, «todo el mundo» pensaba que en 2023 se produciría una recesión.

En consonancia, los expertos predijeron que el S&P 500 caería varios puntos porcentuales.

Ha subido un 23% en lo que va de año.

Datos de Yahoo! Finanzas

Previsiones bursátiles y de recesión para 2024

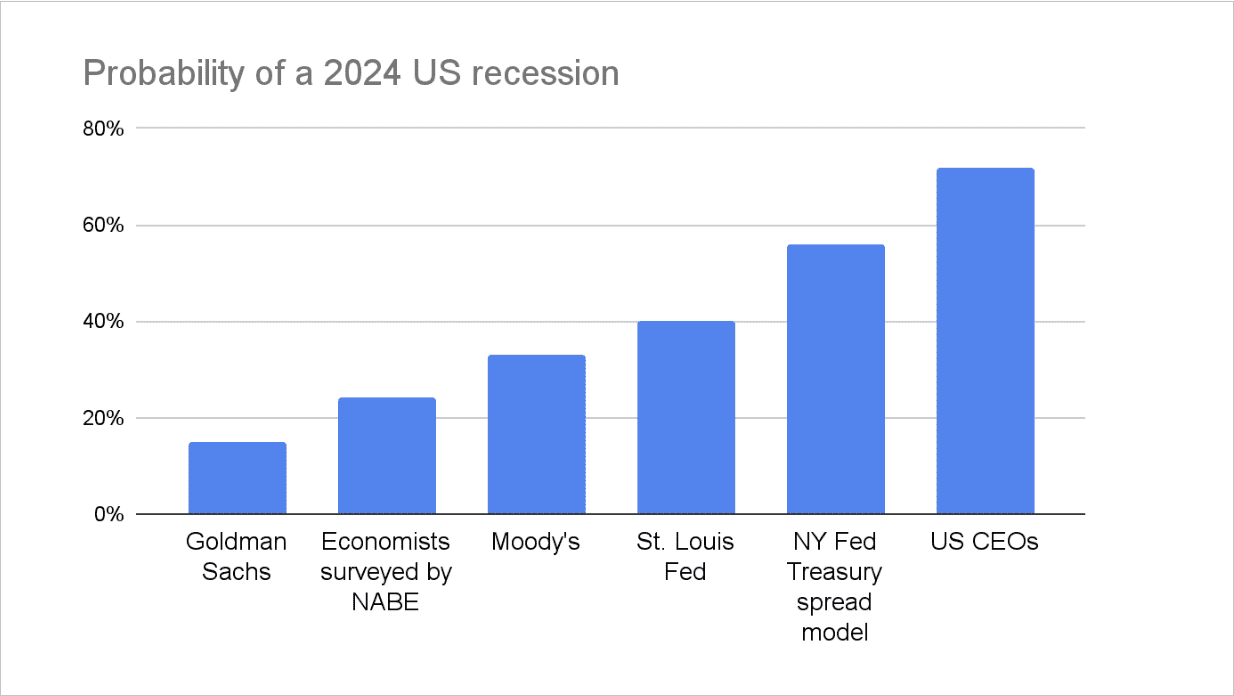

¿Y en 2024? ¿Tendrá Estados Unidos por fin su recesión? Depende de a quién pregunte:

En conjunto, estas respuestas dan a los inversores todo menos lo que más desean: certidumbre.

Goldman Sachs habla de un 15% de probabilidades, las 38 empresas de investigación económica encuestadas por la Asociación Nacional de Economistas de Empresa lo sitúan en un 24%, hasta llegar a los 136 directores ejecutivos estadounidenses encuestados por el Conference Board, el 72% de los cuales espera una recesión (aunque esta cifra ha bajado desde el 93% de principios de 2023).

Imagina que es un periodista de negocios. ¿Quiere escribir una historia de miedo sobre 2024? Ya tiene sus datos. ¿Quiere escribir una historia optimista sobre 2024? Ya tiene sus datos.

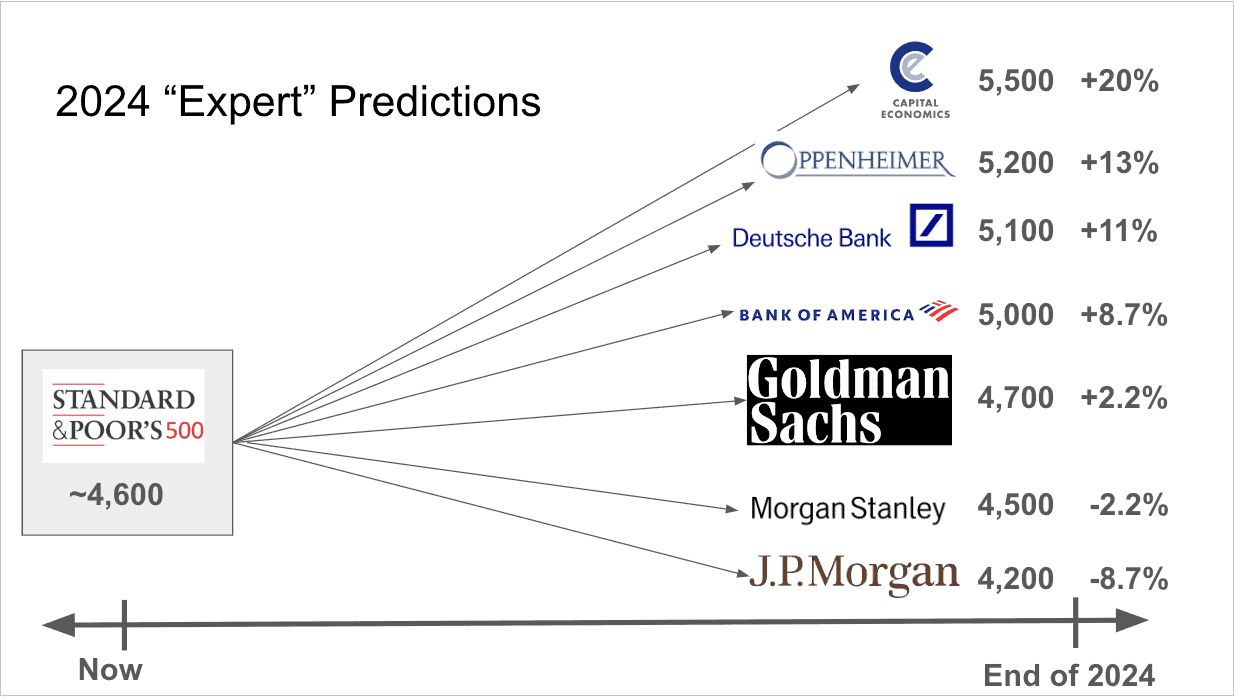

La misma cantinela se aplica también a las predicciones bursátiles.

Intelectualmente, desde la seguridad y la falta de emoción de la abstracción, es fácil ver estas previsiones a un año vista como un asunto inútil. Pero somos personas y nos atraen.

Y también somos inversores. ¿Qué podemos hacer?

Opción 1: Elegir las previsiones a un año vista o los pronosticadores en los que creer.

Me parece la opción menos sensata. Pero es la que los pronosticadores quieren que elija. No conozco la investigación académica sobre previsiones de mercado (casi seguro que hay alguna), pero un estudio específico sobre acciones (Coval, Hirshleifer, Shumway, 2002) descubrió que alrededor del 10% de los inversores individuales baten sistemáticamente al mercado, por lo que es posible que algunos analistas y economistas sean legítimamente buenos y merezca la pena seguirlos, aunque creo que predecir los resultados a un año vista es más difícil que batir al mercado durante varios años.

Opción 2: Utilizar una previsión anual media o mediana

Esto parece matemáticamente defendible. Pero como muestran varios de los gráficos anteriores, las estimaciones de consenso no son lo bastante precisas como para invertir basándose en ellas.

Opción 3: No invertir basándose en previsiones a un año vista.

Casi nadie tiene un horizonte de inversión de un año, lo que significa que las predicciones del mercado a un año vista son interesantes y novedosas, pero innecesarias para la mayoría de los inversores.

El mercado de valores ha sido más predecible a largo plazo

El mercado es, en cierto sentido, un sustituto del progreso humano, y aunque los seres humanos tenemos altibajos y guerras y pandemias y Edades Oscuras, hemos sido buenos progresando a lo largo del tiempo. De hecho, el progreso engendra más progreso y podría decirse que se compone exponencialmente. Esto es un fenómeno mucho más predecible -y que, en mi opinión, merece la pena aprovechar para invertir en él- que cualquier previsión a un año vista.

Los datos de ElleVest muestran que si se hubiera mantenido durante cualquier periodo aleatorio de 10 años desde 1928 hasta la actualidad, habría tenido un 95% de posibilidades de obtener un rendimiento positivo, y durante cualquier periodo de 15 años, un 99,8%.

Sólo estamos hablando de rentabilidades positivas -un listón bajo-, pero la rentabilidad del S&P 500 ha rondado de media el 10% o el 10,5% durante casi un siglo (si incluimos a su predecesor, ya que el S&P 500 propiamente dicho comenzó en 1957). Eso es suficiente para que una inversión de 500 $ dada a un recién nacido crezca hasta casi 500.000 $ cuando se jubile a los 70 años.

¿La moraleja? Las predicciones a corto plazo valen muy poco. Las predicciones a largo plazo valen bastante.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.