«¡Oye! ¡Por favor, no toques!»

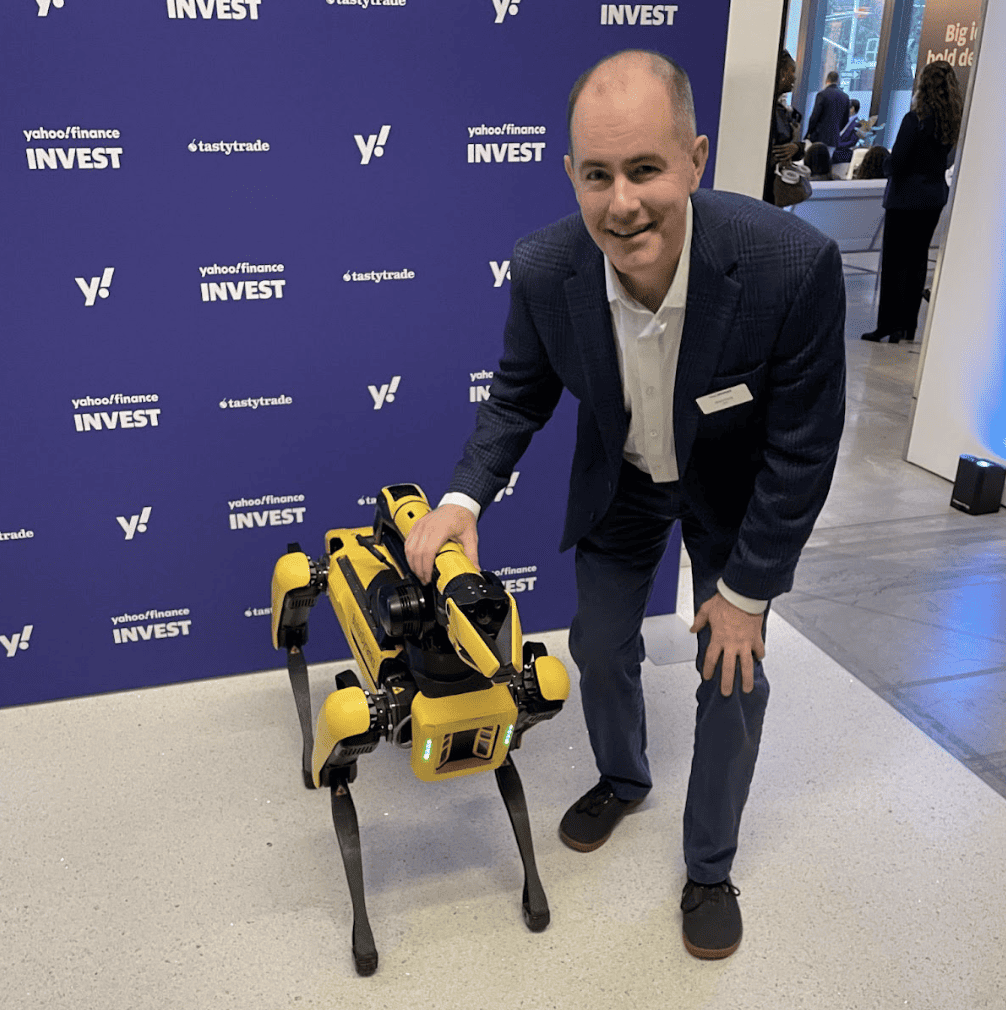

Ni siquiera me di cuenta de que estaba tocando el robot de 100 millones de dólares, pero seguro que sí. Me invitaron a la conferencia Invest 2023 de Yahoo! Finance, una reunión íntima de poco más de 100 personas que pudieron ver a Morgan Housel (mi antiguo colega de Motley Fool que ha publicado un nuevo libro titulado Same As Ever), el fundador de SkyBridge Capital Anthony Scaramucci, el «Dr. Doom» Nouriel Roubini, Meredith Whitney, la medallista de oro olímpica Lindsey Vonn, el fundador de DoubleLine Jeffrey Gundlach, y otros.

El CEO de la empresa de robótica Boston Dynamics, Robert Playter, trajo un robot (olvidé su nombre, pero era algo así como «Stretch»). No creo que Stretch en sí (imaginemos que si se llamara así) costara 100 millones de dólares, sino que Robert se refería a los años de costes de I+D que culminaron en Stretch. Y por cierto, Stretch falló varias veces al recoger una pelota del suelo, lo que llevó a Robert a subrayar su predicción de que la humanidad aún está muy, muy lejos de la posibilidad de robots autónomos asesinos.

Yahoo Finanzas hizo un gran trabajo invitando tanto a alcistas como a bajistas, inversores y tipos de finanzas personales por igual, una alineación de oradores muy bien mezclada, por lo que, por diseño, no hay conclusiones universales de la conferencia. Esto es lo que más ha llamado la atención.

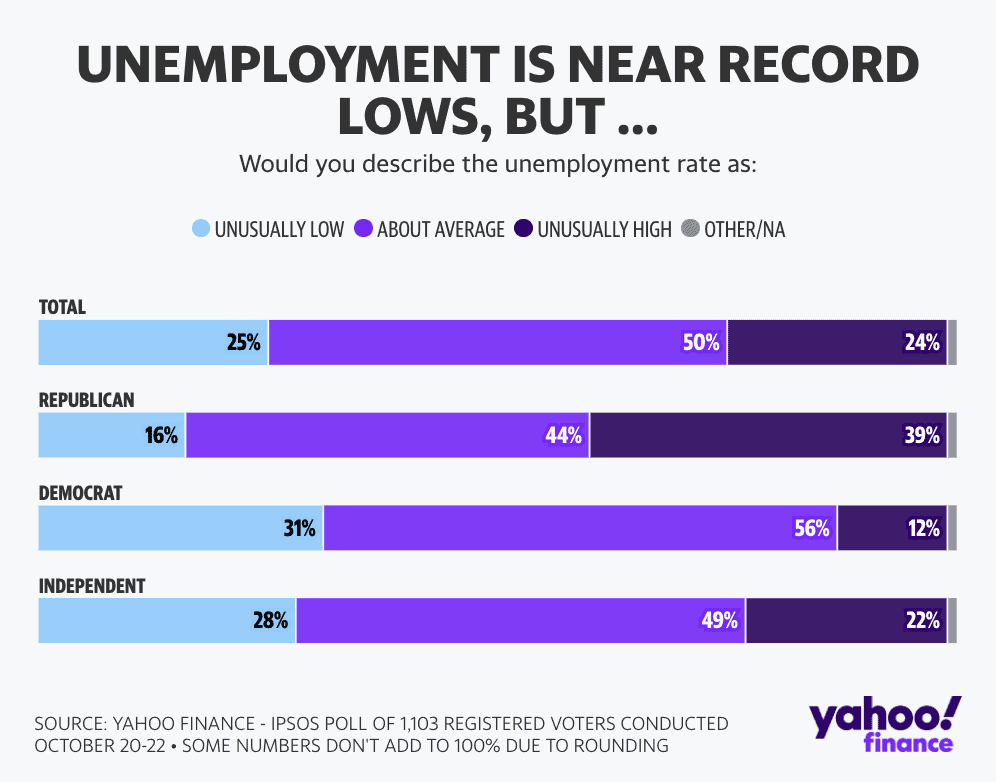

Nouriel Roubini: La economía estadounidense está desconectada de la percepción pública

Hasta hace poco, los salarios reales crecían más despacio que la inflación, por lo que los estadounidenses tienden a pensar que la economía estadounidense está peor de lo que está. Roubini señaló la enorme división (ilustrada por los siguientes gráficos de Yahoo! Finance, que se mostraron en la conferencia) entre demócratas y republicanos en cuestiones económicas: los republicanos tienden a pensar que la economía estadounidense va mal, mientras que los demócratas tienden a pensar que va mejor, pero ambos bandos parecen más bajistas que la realidad.

Roubini señaló que los datos económicos apuntan a un aterrizaje suave, aunque es posible que se produzca una recesión breve y poco profunda, lo que podría perjudicar a Joe Biden. Es probable que la confianza de los consumidores mejore con el tiempo.

Anthony Scaramucci: Todavía alcista en Bitcoin a pesar de FTX

Scaramucci es un hombre directo, y esta conferencia no fue una excepción. Dijo que, a diferencia de muchos inversores y otras personas que se asociaron con Sam Bankman-Fried y que ahora se esconden y esquivan las preguntas sobre él, él admite que cometió un error y que le engañaron, lo cual forma parte de los negocios.

Es importante destacar que «the Mooch» (un financiero hecho a sí mismo que también fue director de Comunicaciones de la Casa Blanca durante 10 días en 2017) sigue siendo alcista en bitcoin. Su gran problema es intentar recuperar el 30% de su empresa que vendió a SBF.

Jeffrey Gundlach: Recesión en 2024

«Si tan sólo hubieran seguido mi consejo el año pasado…»

El fundador de DoubleLine, Jeffrey Gundlach, en relación con el hecho de que la Reserva Federal de EE.UU. no suba los tipos rápidamente en 200 puntos básicos al principio.

El multimillonario Gundlach es conocido como un halcón, y pasó bastante tiempo quejándose al estilo de Stanley Druckenmiller sobre el gasto deficitario de EE.UU., la preocupación de que la mitad de la deuda federal de EE.UU., que se encuentra actualmente en torno a un tipo de interés medio ponderado del 3%, tendrá que ser renovada en los próximos tres años, presumiblemente a tasas significativamente más altas. A Gundlach le preocupa que el gasto en intereses de la deuda federal estadounidense pueda absorber hasta la mitad de los ingresos fiscales en 2028, y cree que estaremos en recesión en el segundo trimestre de 2024, si es que no lo estamos ya.

Gundlach, al igual que Druckenmiller, cree que el gasto público es demasiado elevado y debe recortarse.

Meredith Whitney: No habrá recesión en 2024

Meredith Whitney tenía razón sobre la crisis financiera de 2008, pero se equivocó sobre un colapso de los bonos municipales que nunca se produjo.

A diferencia de Gundlach, no ve recesión, pero sí el problema de que el 70% de las viviendas estadounidenses son propiedad de personas de 50 años o más. Los «avocado toast», como ella llama a los millennials, están en gran medida excluidos de la propiedad de la vivienda y, por tanto, no experimentaron las enormes ganancias de riqueza derivadas de la revalorización del precio de la vivienda que experimentaron los Boomers y los de la Generación X. AARP calcula que el 51% de las personas mayores de 50 años se mudan a una casa más pequeña, y la mudanza se hace a menudo con dinero en efectivo, lo que la hace independiente del tipo de interés. A esta tendencia la denomina «Silver Tsunami» (tsunami plateado); los últimos Baby Boomers cumplirán pronto 65 años.

Para subrayar el punto de Meredith sobre la asequibilidad, mostraré una diapositiva de una sesión con Haley Sacks (de Finance is Cool) y Tonya Rapley (de My Fab Finance). Aunque lamentablemente no llegué a escuchar toda la sesión, conseguí una imagen de una estadística asombrosa, aunque premonitorio:

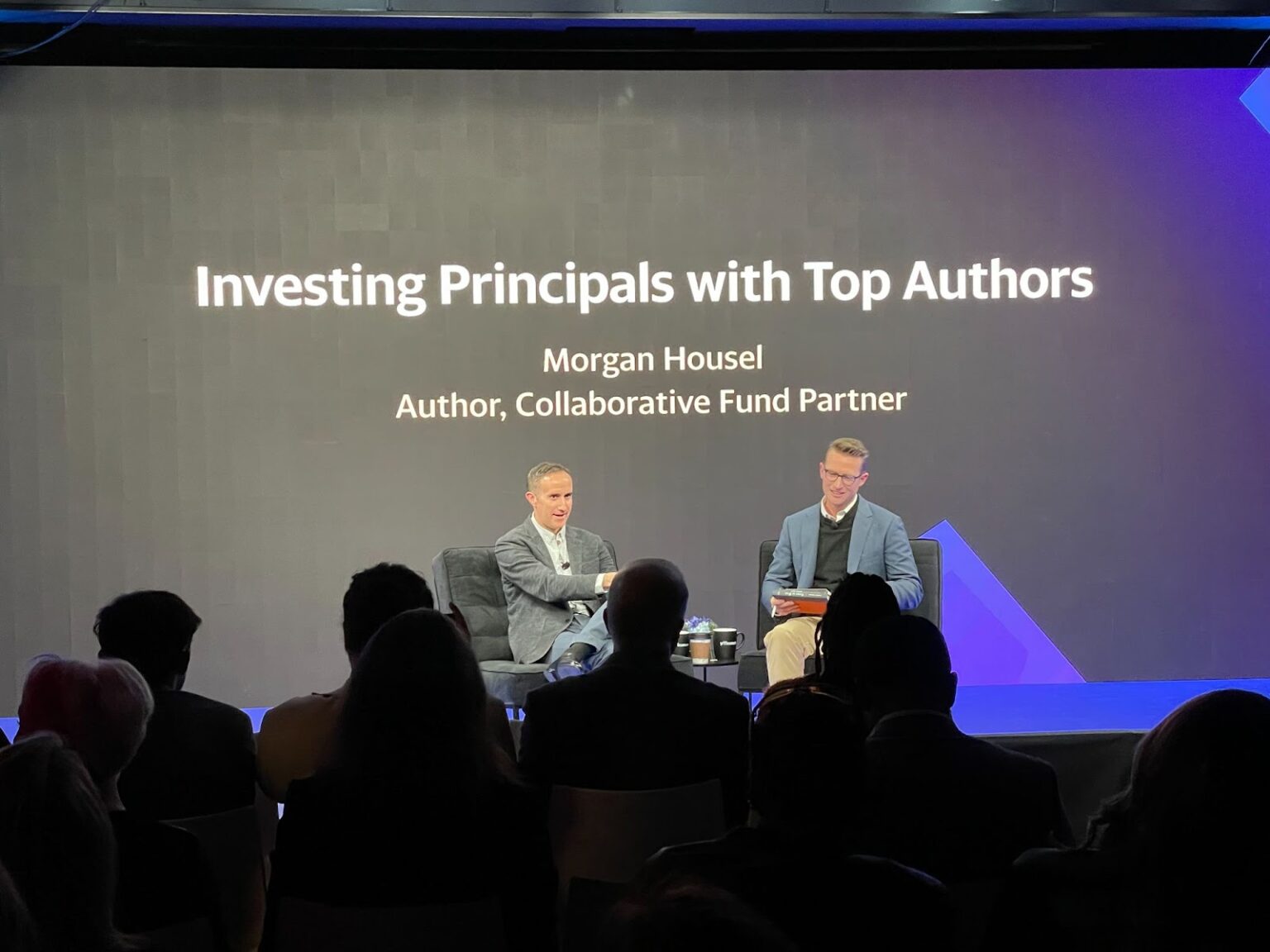

Morgan Housel: Ahorra como un pesimista; invierte como un optimista

Soy parcial porque conozco (y me gusta) Morgan de nuestro tiempo juntos en The Motley Fool. Por otra parte, a todo el mundo le gusta Morgan. Probablemente sea imposible resumir su entrevista, porque responde con una serie de viñetas y ocurrencias, pero hay algo que brilla por su ausencia: cualquier promoción real (por parte de Morgan) de su nuevo libro, Igual que siempreque salió a la venta ese mismo día. Un publicista o asesor de relaciones públicas de formación clásica se escandalizaría (Yahoo! Finance es la mayor propiedad de inversión en Internet por visitantes en EE.UU.), pero Morgan es ese hombre que no dejó que el éxito se le subiera a la cabeza.

John Stankey: La inflación es peor que unos tipos de interés altos

John Stankey, Consejero Delegado de AT&T, no ganará ningún premio de orador motivacional, pero compensó una presentación sin dinamismo con claridad y puntos de autoridad. John se mostró optimista sobre el consumidor estadounidense (tiene buenos datos que lo respaldan) y no está en el bando bajista de la recesión de Gundlach (y Druckenmiller, aunque no estuvo en la conferencia). John parece estar de acuerdo con los tipos de interés altos, razonando que son mejores que una inflación alta.

Y por último, un agradecimiento especialmente grande a mis amigos de Yahoo Finanzas por no escatimar en comida. Tenía hambre. Y la asistencia de Brett Schulman, Director General de CAVA Grill (lamentablemente, no pude oírle hablar) puede ser la razón de la copiosa cantidad de entrantes de CAVA, que complementaron un surtido siempre cambiante de aperitivos y entremeses.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas, y ninguno recibe compensación alguna de Amazon o Penguin Random House.