人工智能赛道里的不那么神秘的赢家:独立发电商

如果你是一名投资者,并且阅读过任何一篇投资新闻,你就会知道人工智能正风靡全球。

如果你读到 ChatGPT 搜索所消耗的电力是谷歌搜索的 10 倍,而且由于人工智能的需求,谷歌的碳排放量增加了 50%,那么你可能已经联想到,更多的人工智能意味着更多的电力,这意味着提供电力的公司应该上涨。

这是事实。

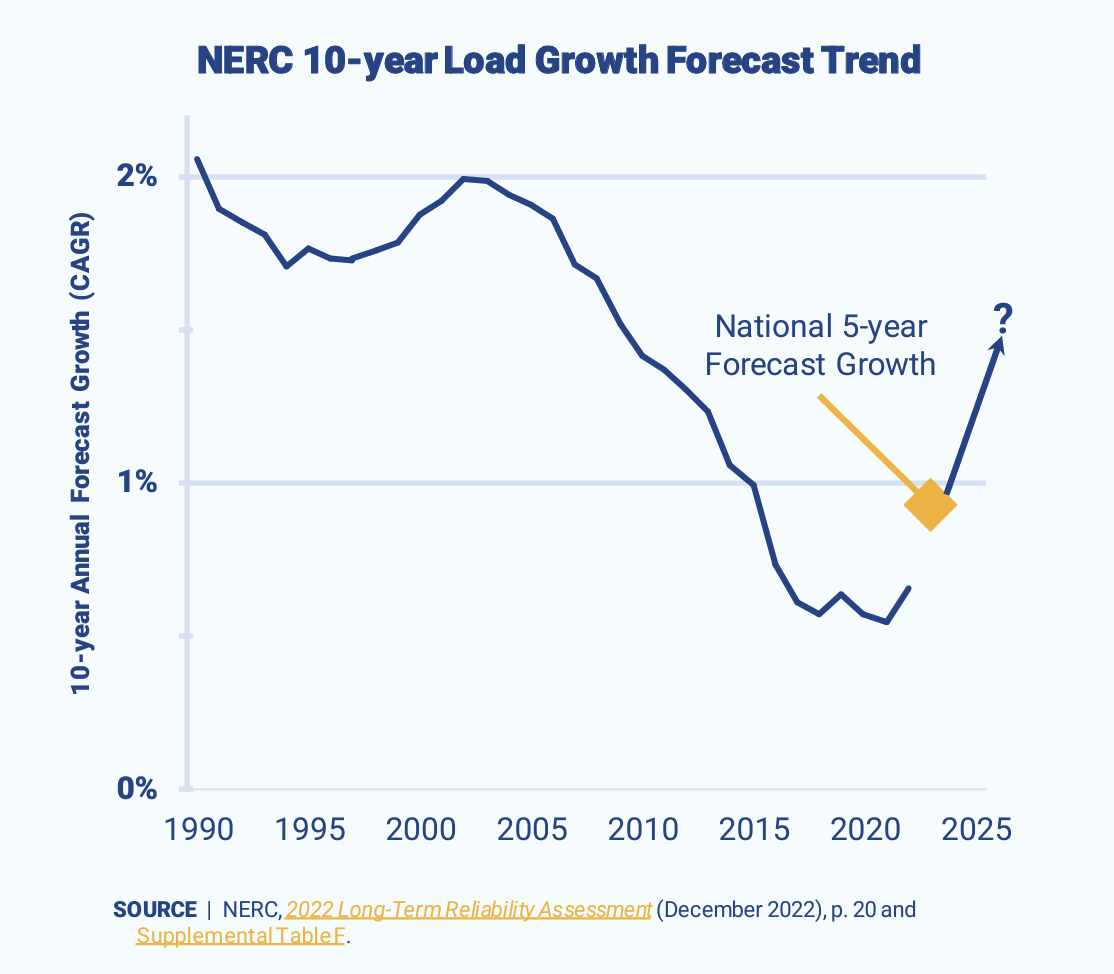

事实上,在经历了四分之一世纪的电力负荷增长下降之后(大概是由于效率的提高),负荷增长已经急转直下。

分析师对上述 2022 年数据的评论是,鉴于人工智能自 2022 年以来取得的巨大进步,该数据明显低估了美国未来的负荷增长。

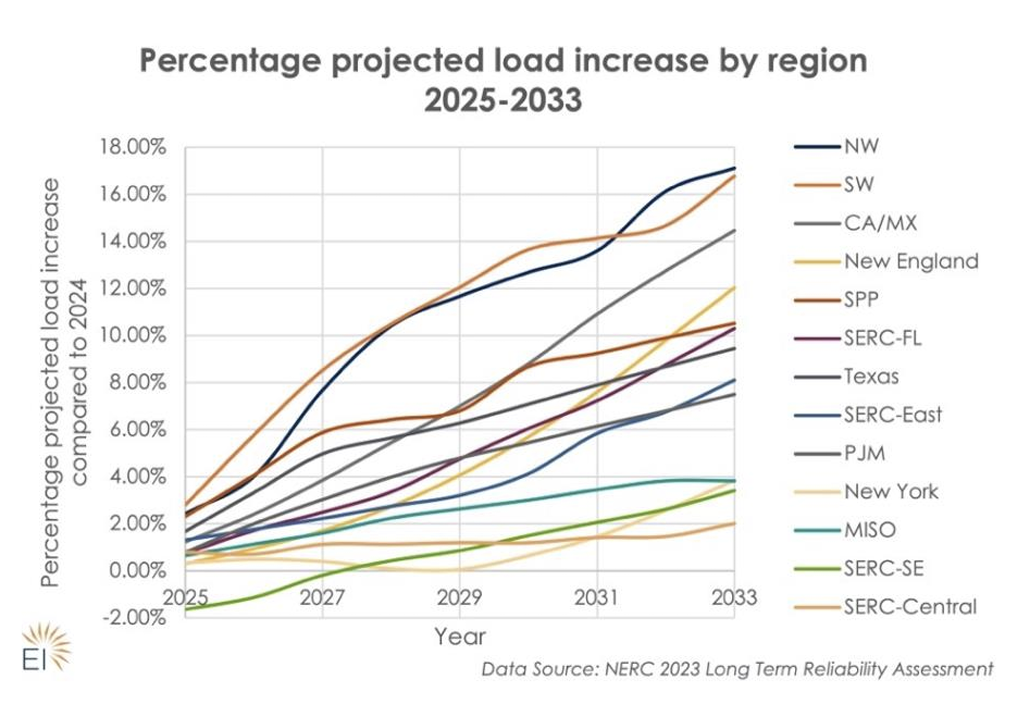

不同地区的负荷增长会有很大差异,但总体而言,负荷会大幅增长,尤其是在西部地区。 下面这张难以区分的图表让我怀疑自己是不是有点色盲,但趋势是显而易见的:

作为投资者,您可能会问电从哪里来?

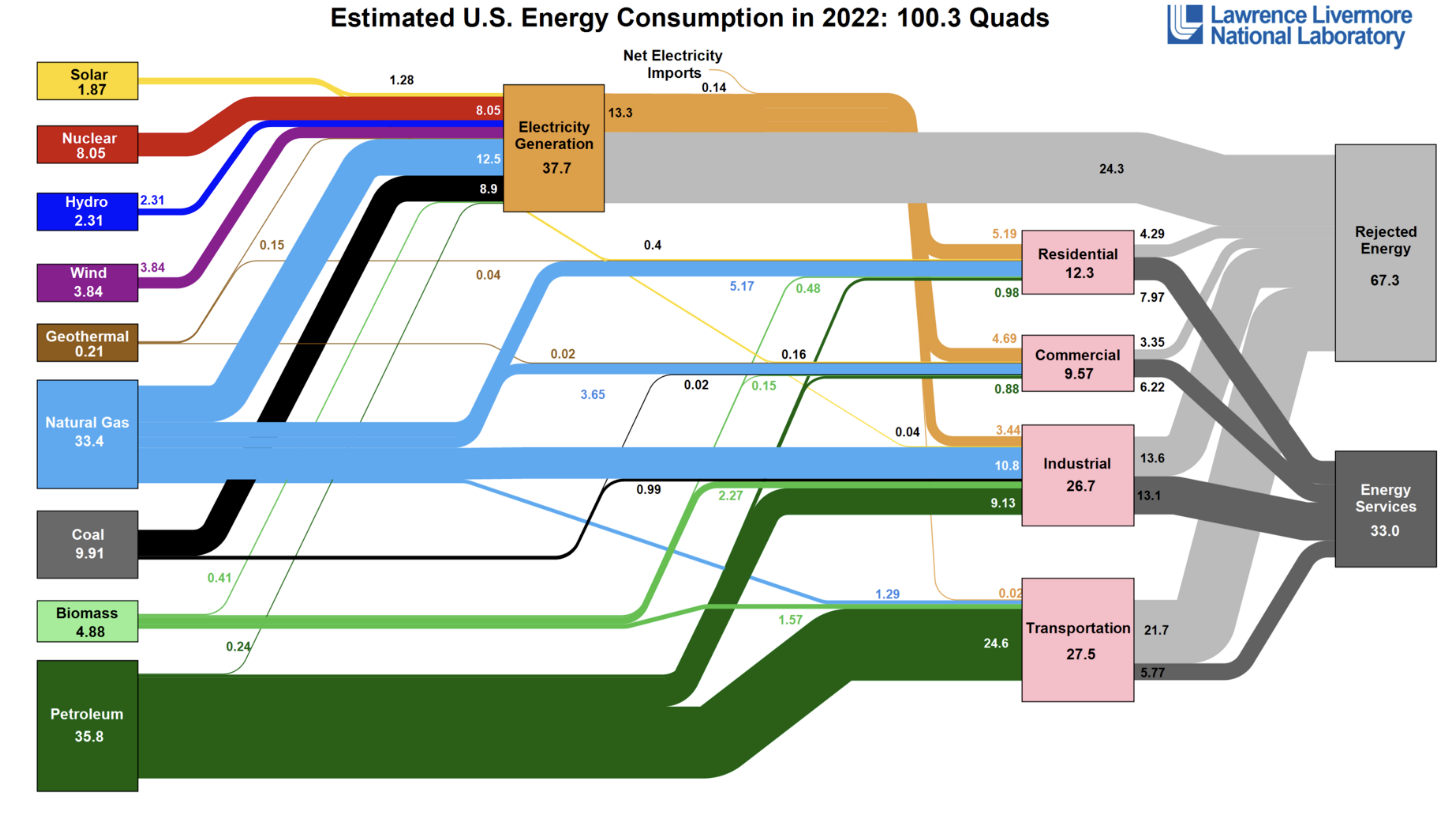

让我们先来看看美国的能源结构。

下图显示了包括石油在内的所有能源消耗,石油主要用于汽车(仅占发电总量的0.6%)。

可以看出,天然气是最大的电力来源。

作为一个有趣的旁观者,我们还注意到,即使在现代社会,大部分能源实际上都被浪费掉了。

总之,当美国需要更多电力时会发生什么?

如果您是这个行业的新手——如果是,那就太好了,因为这篇文章就是为您而写的——要知道,发电方法并不都是一样的。

电力从何而来?

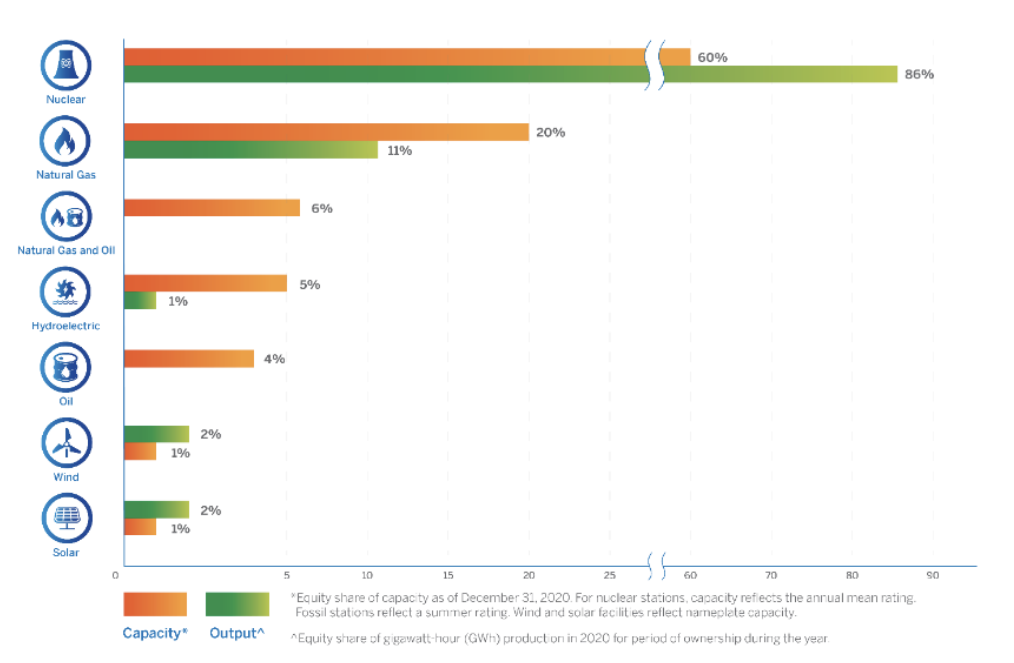

核能 是我个人的最爱,因为它是零排放的,而且似乎是在不增加污染的情况下满足世界日益增长的电力需求的唯一现实途径。 反对者指出了三哩岛和福岛等周期性安全问题,但支持者指出,现代核电厂的设计远远优于这些 “恐龙”。 双方都认为,长期储存放射性核废料是一项挑战。 环保主义者在核电问题上一直存在分歧,但可以说,美国最近出现了核电复兴的势头,美国自 2016 年以来的第一座核电站已于去年开工(获得批准和融资以及 NIMBY 主义一直是障碍)。 目前采用的是核裂变技术,但风险投资界对核聚变技术的炒作也不绝于耳,因为核聚变技术可以实现更小的反应堆,但到目前为止,核聚变技术还不可行。

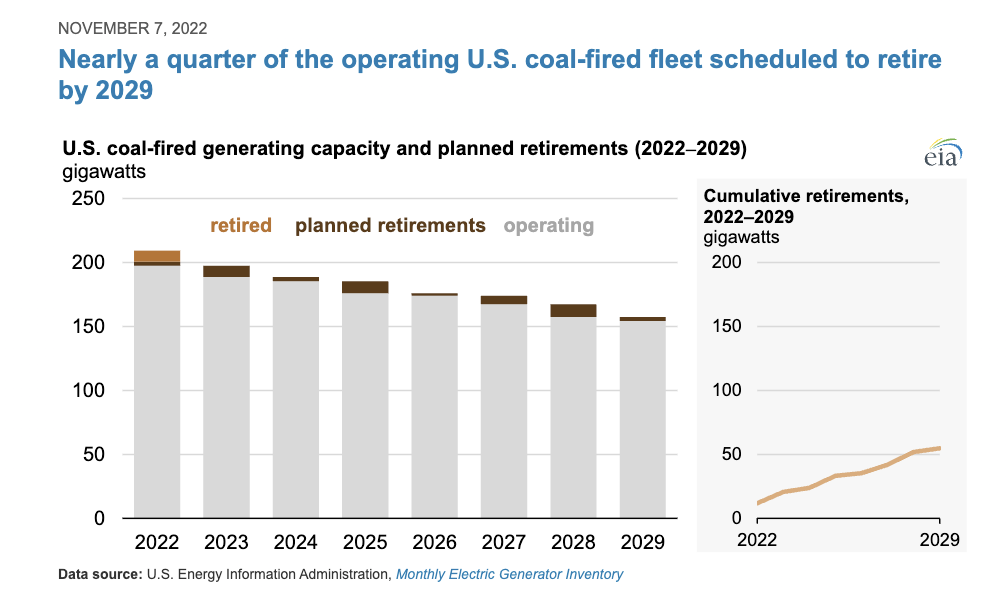

煤电很脏,尽管支持煤电的人认为煤电比它所需要的更脏,因为它们都太旧了。 许多正在使用的煤电站建于 20 世纪 30 年代末 ,平均年龄接近 50 岁。 我并不主张煤炭复兴,但作为一个思想实验,如果允许较新的煤电厂取代较旧的煤电厂,效率就会提高,排放就会减少。 不过,煤炭是可靠的能源,美国拥有大量煤炭,但并没有建设新的煤炭发电厂(中国正在建设全球95%的新煤炭发电厂)。

重要的是,煤炭和核能是“基荷”电力:它们被设计为一直运行,是发电系统的支柱。 它们的启动和停止都很昂贵,所以最好让它们一直运转。

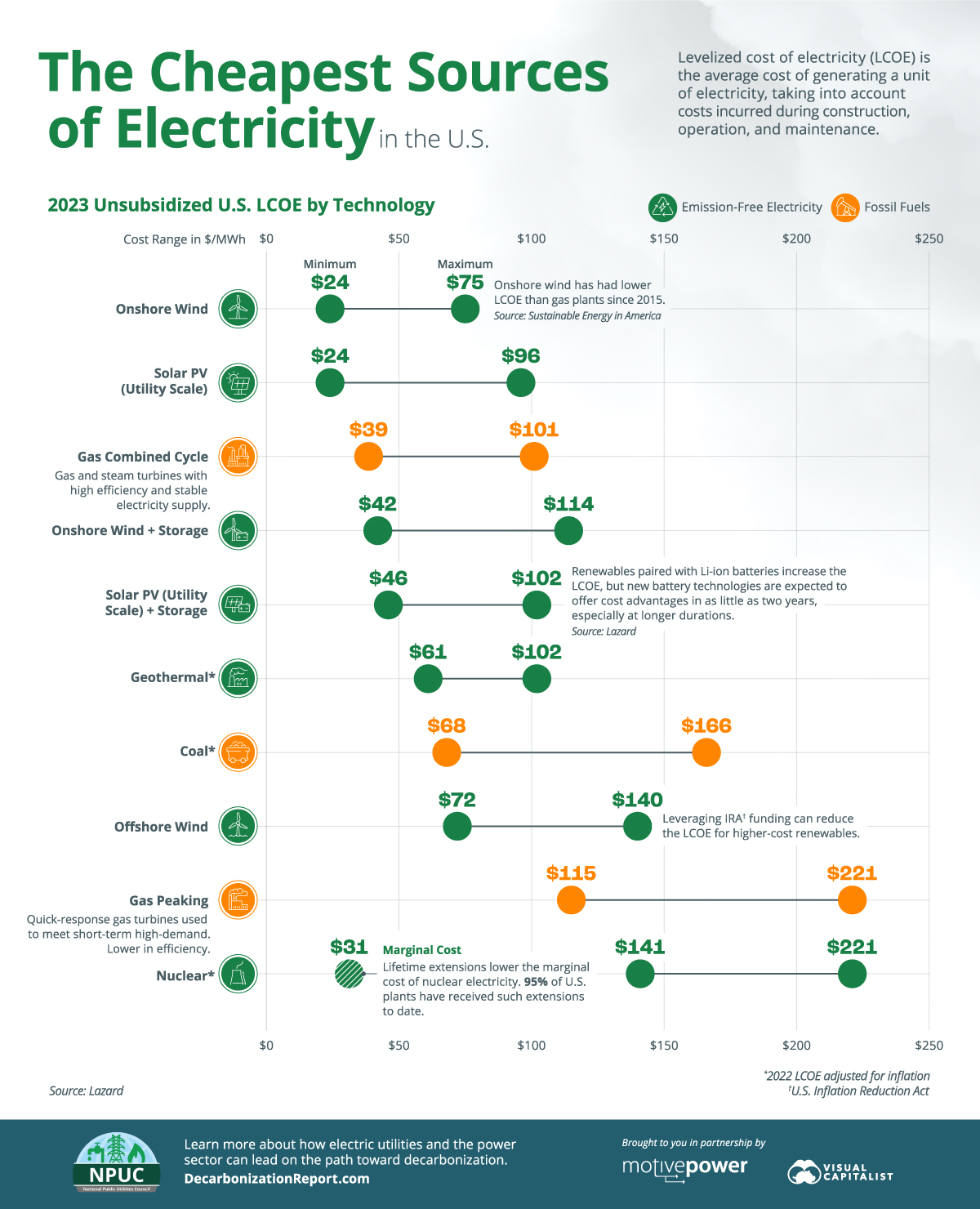

能源成本——尤其是旨在计算全生命周期能源成本的“平准化”能源成本——是一个复杂且有争议的问题(参见此处的 EIA 幻灯片),但从历史上看,煤炭和核能往往是较为廉价的电力形式,尽管近年来这种情况有所改变。

在所有发电方式中,风能和太阳能等可再生能源无疑是最好的,而且经过几十年的补贴后,其单位发电成本也很低。 尽管如此——请把我所说的一切看作是一种概括; 某些意识形态阵营有更特殊的观点,可能会对主流的概括提出质疑——可再生能源至少有两个致命弱点:

- 可再生能源发电(水力、风力、太阳能、地热)的最佳地区往往远离用电的人口中心。 这就意味着要铺设很长的输电线路,这就意味着电力的损耗和成本的增加。

- 风能和太阳能是间歇性的。 在大多数情况下,电网级电力无法很好地储存。 也许某个在新成立的电网电池公司工作的人会写信告诉我,他或她的公司已经解决了这个问题。 (另外,电池往往需要在那些并不以严格的环境或童工标准著称的地方挖掘各种稀土)。 一些有趣的低技术解决方案涉及利用可再生能源,在低需求时段(例如,如果半夜刚好有风)使用电力举起重物或扭转开瓶器类型的东西,然后在白天放下重物或松开卷簧,在需要时释放电力。

许多人担心,尽管可再生能源非常清洁,但其发电能力还不足以成为美国重要的电力来源。 换句话说,我们不能全部采用可再生能源,因为 (a) 没有足够的金属来制造所有的太阳能电池板和风车,以及 (b) 目前,我们无法利用足够的可再生能源来真正满足我们的电力需求。

天然气: 天然气曾被视为 “调峰”能源,是煤炭和核能等基荷发电的补充。 燃气发电厂易于关闭和开启,因此非常适合在特别炎热(或寒冷)的日子里使用,因为这时的电力需求会超过正常水平。

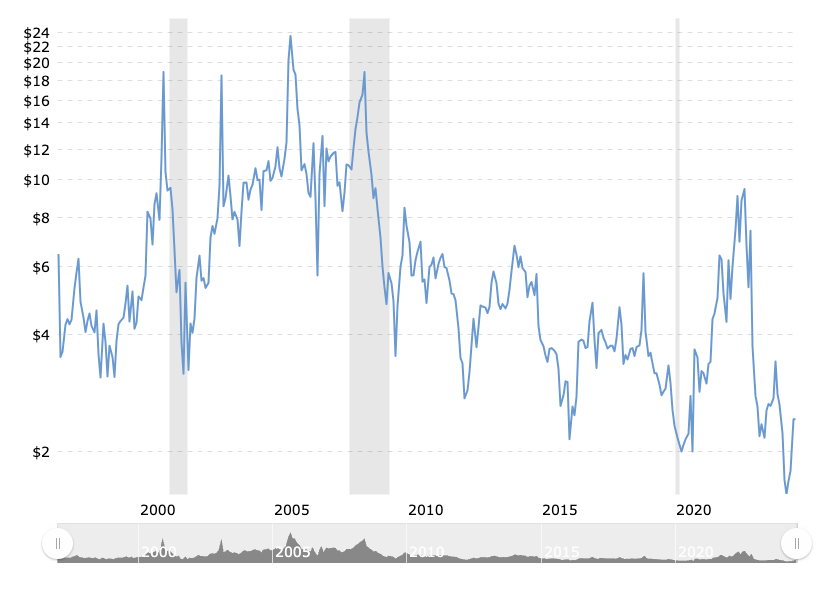

美国是世界上生产天然气最多的国家(俄罗斯位居第二),而且几十年来价格一直呈下降趋势。

燃烧天然气会造成污染,但污染程度低于煤炭。 但是,天然气需要基础设施,而并非每个地方都有:天然气通常是石油开采过程中产生的副产品,但在许多缺乏将天然气输送到终端设施的管道的地方(”天然气 “是几个气体的统称,这些气体通常在炼油厂被隔离、”裂解 “成塑料或冷却成液体后被运输),天然气只是被 “燃烧“或在地表燃烧。 每个人都同意,燃烧是一种浪费,对环境有害,但在没有基础设施的情况下,燃烧比不燃烧更安全。

天然气在美国电力组合中所占的比例不断增加,因为按照美国的需求规模,天然气是最 “可行 “的电力来源,而且价格也比较便宜。

电力设施

我们刚刚谈到了发电。 从技术上讲,电力供应有一个完整的链条,至少化石燃料是这样:勘探/开采/提取化石燃料的公司,提炼或加工化石燃料的公司,运输化石燃料的公司,以及向最终用户提供化石燃料的公司。 公司可能参与这个链条中的不止一个环节,而且越接近最终用户,监管力度就越大(例如,当地的配电公用事业作为自然垄断企业,受到非常严格的监管,而挖掘化石燃料的 “野外作业者 “除了受到环境限制外,受到的监管较少)。

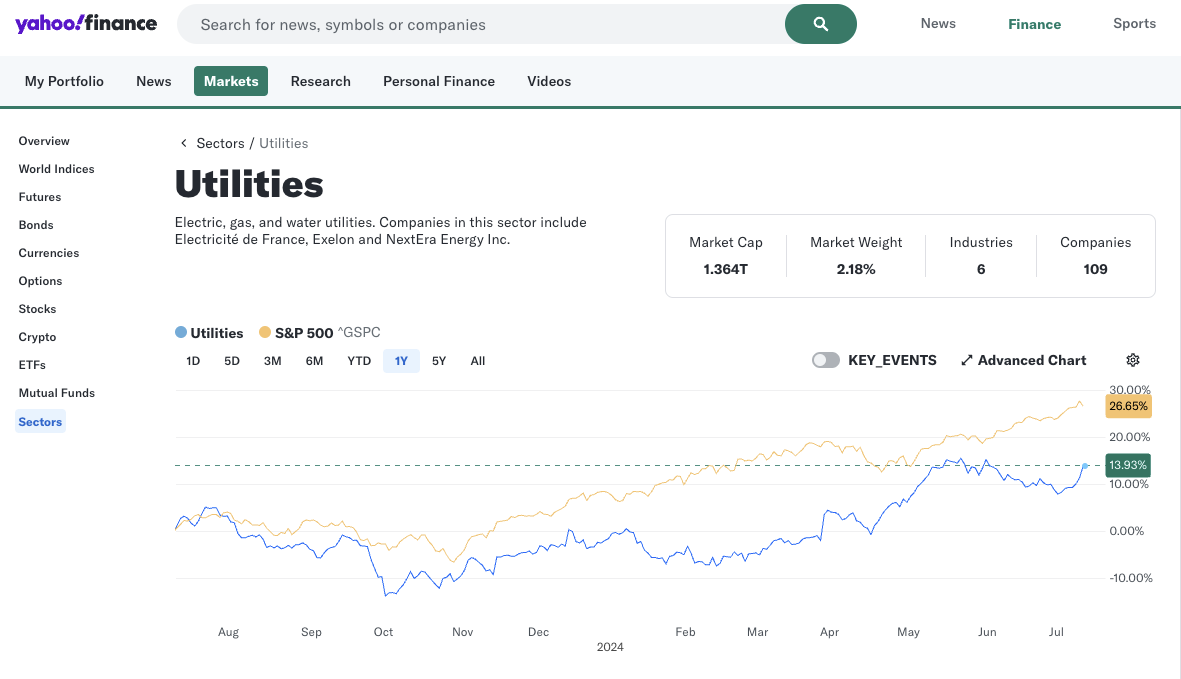

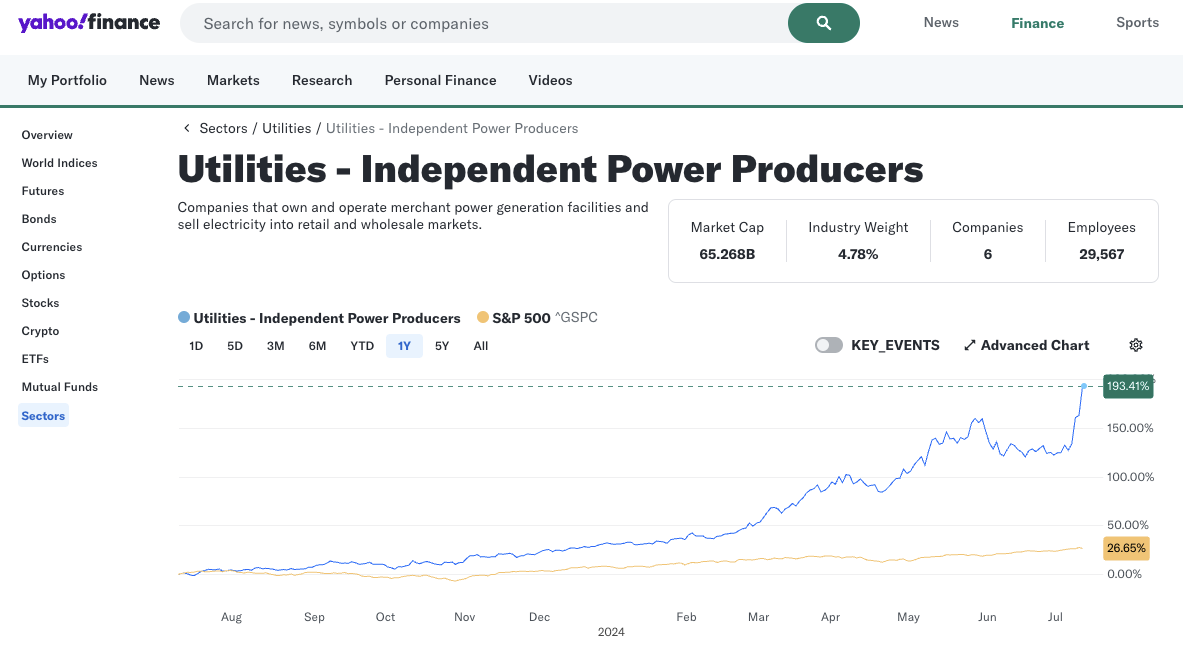

回到人工智能的主题,有些人可能会推断,公用事业公司——也许像Dominion(纽约证券交易所股票代码:D)、Duke Energy(纽约证券交易所股票代码:DUK)和Southern Company(纽约证券交易所股票代码:SO)——会有更多的需求,因此对股票投资者来说会 “表现更好”。 但投机者并不看好这一点:据雅虎财经报道,过去一年,公用事业板块上涨了 13.9%,而标准普尔 500 指数上涨了 26.6%。 (下面的图线很小,但公用事业是下线(蓝色))。

总体而言,公用事业在过去一年的表现仅为市场表现的一半。 (雅虎索引可能也包括一些水务公司,但大多数可能是电力公司)。

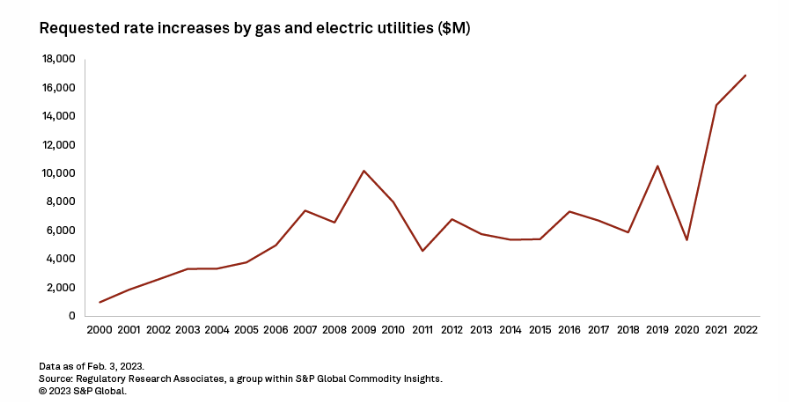

问题出在哪里? 公用事业受到严格监管,因此无法迅速受益于电力需求的增长。 他们的业务主要是维持照明。 如果他们获得超额利润,纳税人就会生气,这意味着监管者也会生气。 另外,公用事业公司每隔一段时间(比如五年左右)就要进行定期的费率调整;一般来说,公用事业公司需要很长时间才能通过新的费率调整,不过最近公用事业公司在要求对更高的费率进行审查方面变得更加积极:

换句话说,公用事业并不是人工智能驱动电力需求的理想方式。

独立发电商正在发挥作用

然而,还有一类发电公司在过去一年中的涨幅接近 200%,大大超过了标准普尔 500 指数。 这些独立发电商(IPPs)有点像雇佣兵式的发电商:它们不是公用事业公司,而是独立发电厂,要么将电力出售给公用事业公司(公用事业公司往往有时或总是需要额外的电力),要么将电力直接出售给最终用户,尤其是数据中心和工厂等机构买家。

IPP 大幅上涨,因为它们很可能成为人工智能数据中心电力需求增量的受益者。

有哪些上市的 IPP?

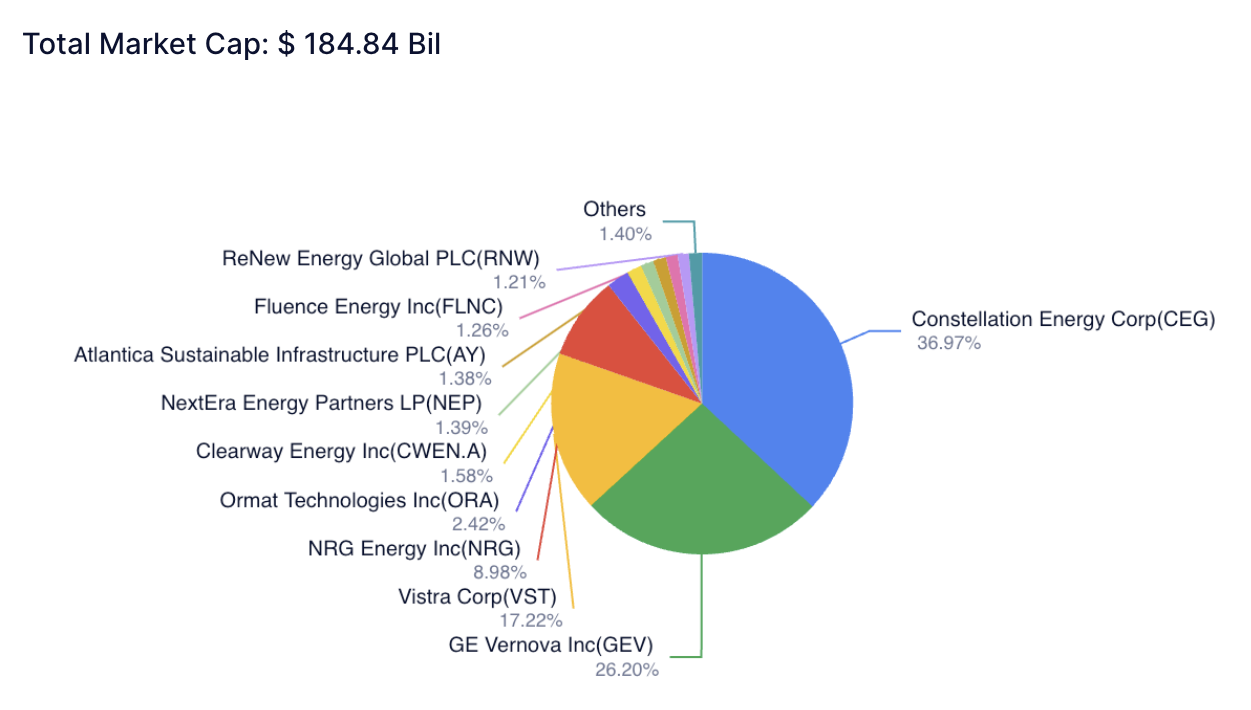

这张来自 BBAE 好友 GuruFocus 的图表显示了一些主要的 IPPs。星座能源公司(Constellation Energy)(NYSE:CEG)是最大的一家,但Vistra(NYSE:VST)、GE Vernova (NYSE:GEV)和NRG(NYSE:NRG)是其他重量级企业。

Constellation 是市场的宠儿,因为它能满足多种需求:

- 平均而言,其发电组合非常清洁(90% 为无碳能源,Constellation 比美国任何其他公司生产更多的清洁能源)。

- 弗吉尼亚州的数据中心比美国任何地方都多(在全球仅次于北京),它在弗吉尼亚州拥有大量的发电站。

- 数据中心附近有一些核电厂,而永远运行的核电厂与永远运行的数据中心非常匹配。

它还在扩张:正如链接文章所解释的那样,Constellation 正勇敢地面对监管环境,希望建造更多的核电站。

您是否应该买入 IPP 的上升势头,或者目前的价格是否已经包含了预期的增长?

回到我在这里经常提到的一点,投资的基本规则之一就是投资者必须平衡环境和价格。

这听起来很明显,但可能是投资中最容易被忽视的一点,尤其是对于投资新手来说。

如果价格过高,前景光明的公司也可能成为糟糕的投资。

如果价格足够低,一家前景暗淡的公司也可能是一笔不错的投资。

我们在投资中不追求绝对业绩。 相反,我们是在利用相对于预期的绩效差异。

这可能是一个正确的框架,但它并没有回答 IPP 的定价问题。 我的猜测是,人工智能到底会发展到什么程度。 如果你认为人工智能将超出目前的预期,那么 IPP 股票可能是表达你信念的合理方式。 另外,与英伟达和其他芯片类股票相比,它们的波动性可能较小,而且可能还有更多的下行保护。 相反,如果你认为人工智能范畴内的一切都存在某种程度的泡沫,那么你可能也会对 IPP 避而远之。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。