“华丽七雄”以外的股票起飞,低价国际股票、污染企业表现更佳

其他 493 种股票终于准备好起飞了吗?

不言而喻,如果你有 500 支股票(严格来说,大概是 500 支),其中有 7 支股票是华丽的,这意味着其中有 493 支股票是不华丽的。

如果标准普尔 500 指数在截至 6 月 27 日的一年里整体上涨了 25%,如果 “华丽七雄“在这一年里上涨了 57%,如果标准普尔 500 指数市值的 35%在 “华丽七雄 “中,那么如果我的代数正确的话,这意味着非 “华丽七雄 “的 65% 仅上涨了 7.7%。

《巴伦周刊》(Barron’s)的保罗-拉莫尼卡(Paul LaMonica)(顺便说一句,他也是 BBAE 的朋友,请看我们的聊天记录)受 7 月 11 日周四交易时段的启发,宣布标准普尔 500 指数的其他部分即将起飞:

正如保罗在《巴伦周刊》(Barron’s)上指出的(可能需要注册),周四的交易时段(对疲软的通胀报告的反应),市值加权的标准普尔 500 指数下跌了 0.88%,科技股重仓的纳斯达克指数也下跌了(我将以 Invesco QQQ ETF(Nasdaq:$QQQ)为代表,该指数下跌了 2.19%)。88%,重科技股的纳斯达克指数也下跌了(我将用Invesco QQQ ETF (Nasdaq: $QQQ) 代替,它下跌了 2.19%),而等权重的标准普尔 500 指数(用Invesco 标准普尔 500等权重 ETF(NYSE: $RSP) 代替)上涨了 1.21%。

等权重比市值加权更有优势?

一天中的市场并不只有一种趋势,但正如几周前我和 Eoin Treacy在 BBAE 视频中所讨论的,等权重标普 500 指数的表现历来优于市值加权指数。

在过去几年里,这种说法一直是不真实的,但我和 Eoin,以及现在的保罗都认为,最近的情况是反常的,等权重指数——可能很快就会重新成为表现更好的指数。

国际股票:哇,它们真便宜

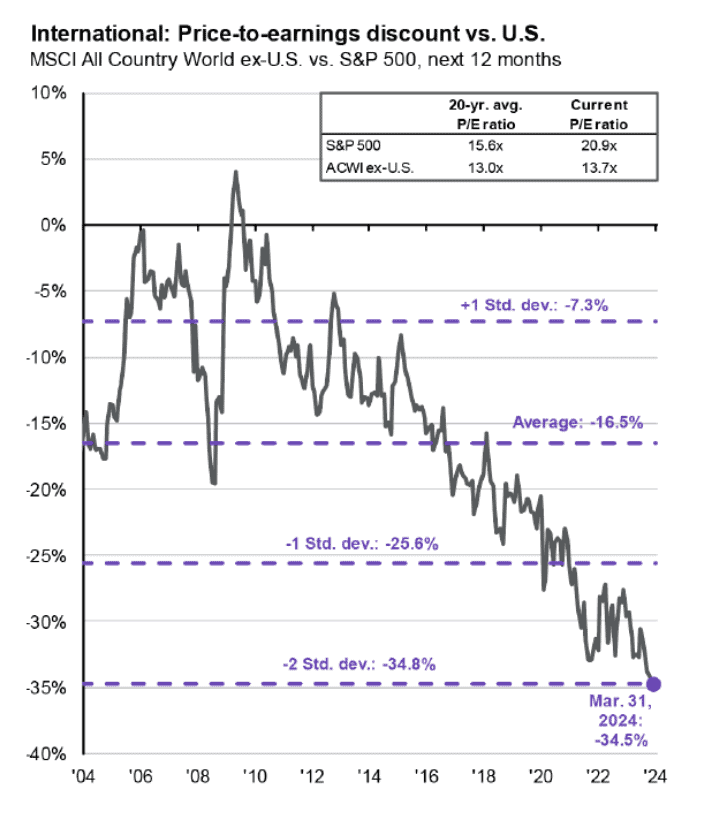

我的朋友惠特尼-蒂尔逊(Whitney Tilson)在他的每日时事通讯中分享了一张图表,显示了标准普尔 500 指数与世界其他股票之间(巨大的)估值差:

从均值回归的角度来看,国际股票似乎很便宜,因此可能是个不错的买点。

我不认为这种想法是完全错误的,但我确实认为故事还有更多的内容。 具体来说,就是美元。 正如我很久以前在 BBAE 博客一篇关于新兴市场的文章中指出的那样,新兴市场(包括国际股票的一个子集,由于本国货币不稳定,可能还有一个子集持有不成比例的美元债务)多年来一直很 “便宜”,但表现却一直不佳。

然而,2000-2010 年间,这些股票的表现并不差,他们重创了美国股市。

无独有偶,正如我在 1 月份的文章中所述,美元在此期间下跌。

所以,是的,国际股票很便宜。 但在看到美元下跌的明确催化剂之前,我不会对它们过于乐观。

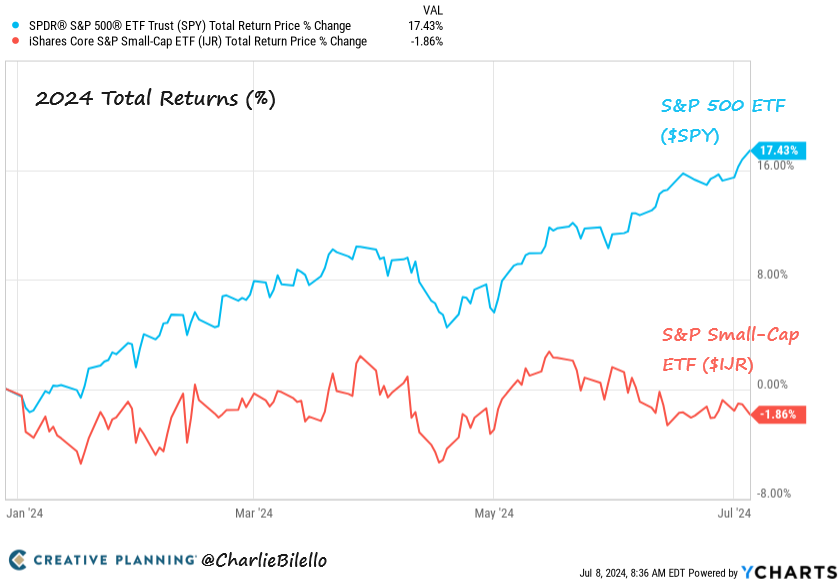

我对今年持平或下跌的小盘股略微乐观一些,因为它们与美元的关联度不高(除非有我不知道的数据)。 不过,它们与利率(比大市值公司负债更多)和美国国内经济有很大关系。 美国小盘股历来以引领股市走出衰退而著称,但我们并没有走出衰退,因此周期性信号似乎好坏参半。

但根据上述保罗-拉莫尼卡(Paul LaMonica)的文章,小盘股可能会更快出现转机。

污染溢价:坏公司有好股票

我们来谈谈政治。ESG政治。

Larry Swedroe一向以煽动性著称,他最近发表的一篇文章声称,污染严重的公司会给股东带来更多利益,这将激怒那些对环境、社会和公司治理持乐观态度的人。

Swedroe 主要引用了Yigit Atilgan、K. Ozgur Demirtas 和 A. Doruk Gunaydin 的一篇土耳其论文 (发表于 2024 年 5 月),该论文显示,高污染者的投资组合每月可产生 35 至 57 个基点的阿尔法(经其他因素调整)。

这是一个相当大的数字,不过如果你读了这篇论文,就会发现Atilgan、Demirtas和Gunaydin对他们的发现似乎没有 Swedroe那么自信。 他们指出,对这些其他因子进行调整是一个相当混乱的过程,由此产生的回报也是斑驳陆离、不规则的。

因此,Swedroe 可能会将论文作者的免责声明降到最低,从而对这一发现加以利用。 (我不认识 Swedroe或其他作者;我只是把他说的话与他们说的话进行比较)。

但对于“心事”(比如:强烈的公众意见),偏颇的行为会困扰双方:我记得在十多年前的一次 ESG(当时称为 SRI)会议上,一位年轻的教授因一篇暗示 SRI 型公司回报率更高的论文而获奖,后来,一些倾向 SRI 的媒体也对其进行了大肆报道。 “行善积德 “正是SRI 众人希望听到的。

不过,我问过一些教授朋友,他们曾参加过一个纯学术(即非 SRI)会议,会上也发表了同样的论文——众人评判的是研究方法的严谨性,而不是研究结果是否符合他们想听到的。

坊间传言,这篇论文被一致认为是会议上技术和方法论上最差的论文。 换句话说,就是学术垃圾。

人类是过滤器。 我们看到我们想看到的,我们得到我们想得到的结果。 至少我们经常这样做。

ESG投资应有所牺牲

抛开偏见不谈,值得注意的是,Swedroe + 土耳其教授的观点在逻辑上是一致的:从纯粹的 ESG 意义上讲,ESG 投资者应该愿意接受较低的回报——本质上是以 “捐赠 “的形式向事业提供一些回报。

这与为公平贸易咖啡多付一点钱并无不同:这是合乎逻辑的。 如果有人说他们买的是公平贸易咖啡——付给贫穷、不成熟的咖啡采摘者“公平”的工资,而不是利用他们较低的谈判筹码——价格低于普通的“不公平”咖啡,那就很可疑了,对吧?

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。