新闻综述:降息 50 个基点,新兴市场崛起了吗?

美联储降息 50 个基点–市场不知所措

在美联储 9 月 18 日降息之前,市场预测的降息幅度从 25 个基点到 50 个基点不等。 美联储扩大了降息幅度,市场似乎……感到困惑:在决议的当天、周三收盘时下跌 0.3%,然后现在市场又改变了主意,周四上涨了近 2%。

从历史上看,经济衰退之前确实曾出现过加息半个基点的情况(但最近也出现过其他一些没有导致经济衰退的情况),而且从某种意义上说,如果到 1 月底联邦基金利率最终下降 100 个基点,而整个从峰值到谷底的降息周期最终从联邦基金利率峰值上削减 250 个基点(这是一个正常的周期),那么立即降息 25 个基点还是 50 个基点从长远来看就无关紧要了。

如果这并不重要,那么为什么在更有利于市场的更大幅度降息之后市场会下跌呢? 更大幅度的降息应该对股票更有利,不是吗?

没人知道正确答案。

很难说我们不是生活在一个奇怪的时代。

“收益率曲线倒挂”衰退指标已被打破。 萨姆法则也被打破了–甚至克劳迪娅-萨姆(Claudia Sahm)最近在接受 BBAE 采访时也如此告诉我。 市场对利好股票的反应是……下跌?

我们可以,而且通常也会以史为鉴,但我不确定历史现在能给我们带来多大的指引。

降息后市场会怎么做? 每个人的看法都略有不同

我的朋友兼前同事吉姆•罗亚尔在《银行利率》(Bankrate)上写道,在降息之后的一年里,股市上涨了11%。

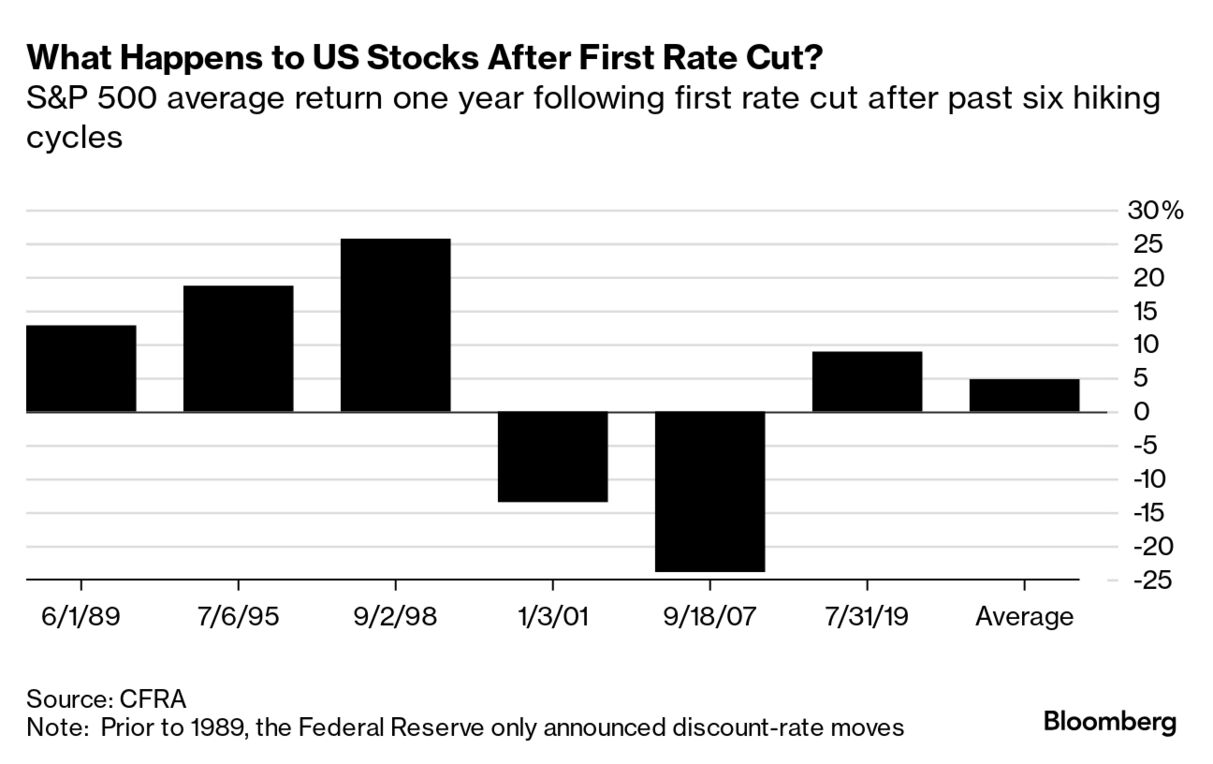

彭博社的数据则不那么乐观–在经济学中,如果引用的数据不同,半对立(甚至对立)的观点也有可能是 “正确” 的–这似乎预示着明年的增长率又将为 5%。

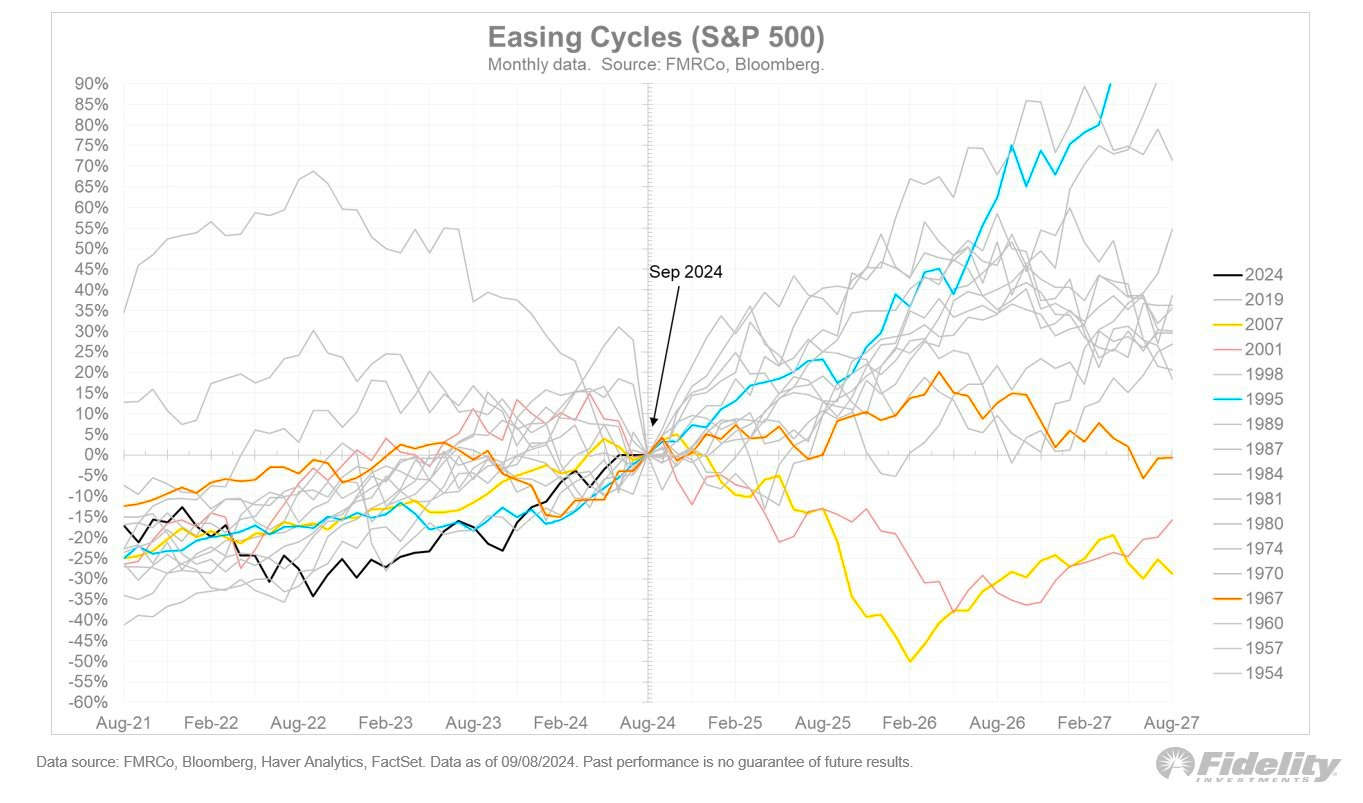

不甘示弱的是《Fidelity》,它的图表更加繁复。 我不知道它的净值是多少。

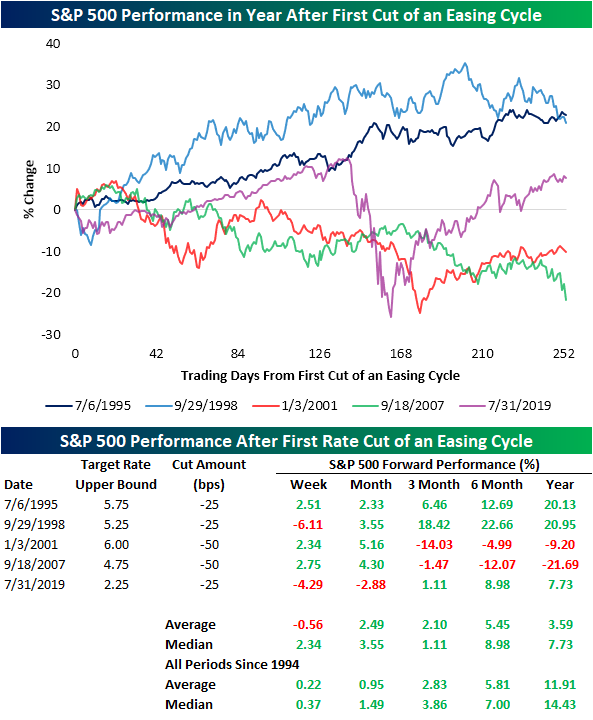

贝斯波克投资集团(Bespoke Investment Group)的数据同样显示,在最近的利率宽松政策出台后,标准普尔 500 指数普遍上涨,但并非总是如此。

我认为不值得费力猜测哪一个会占上风。

也许问题的关键在于,就像各种研究机构引用的数据略有不同一样,实时市场也是各种不同预期的混合体。

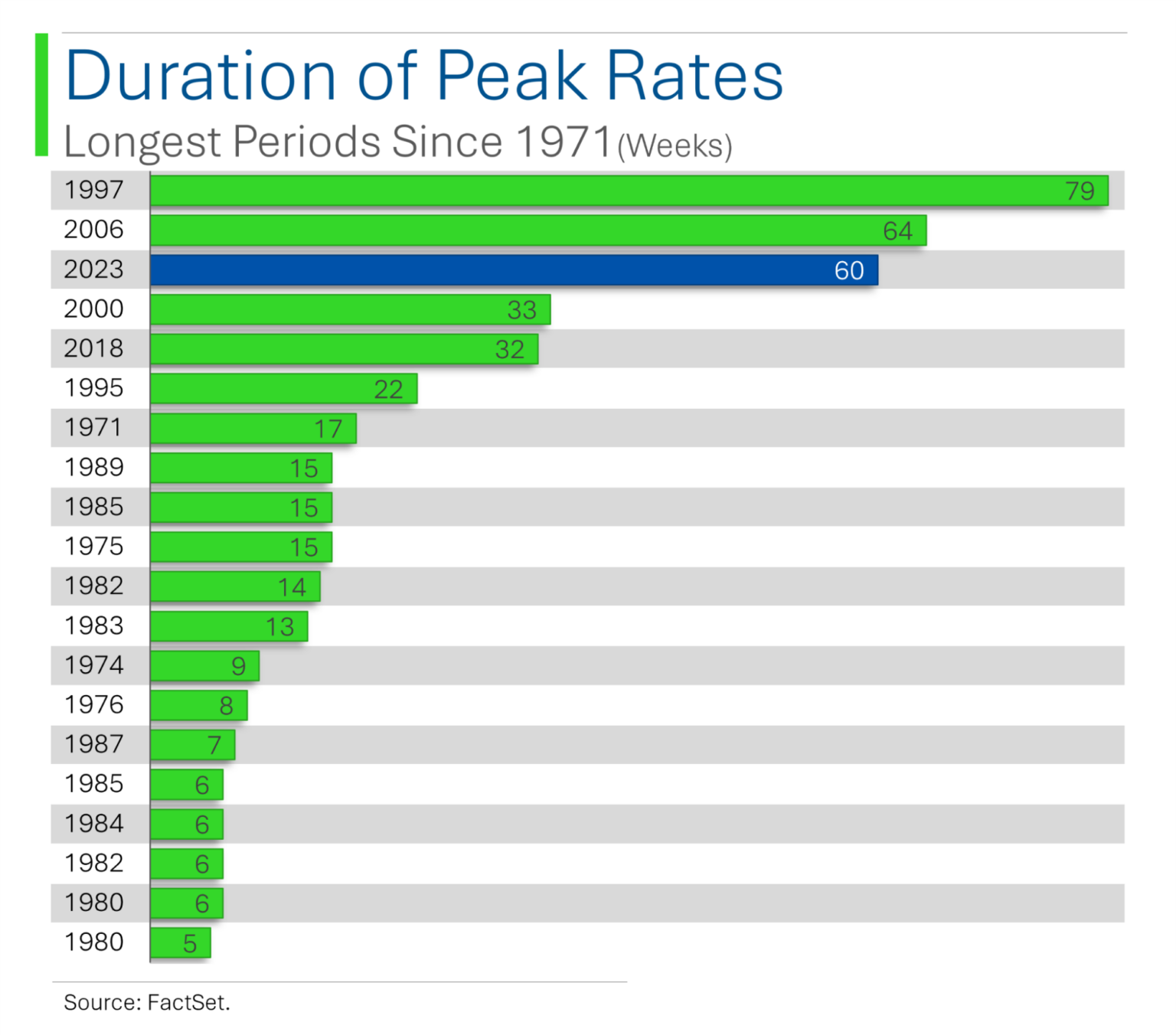

正如 StreetSigns 下图所示,我们已经经历了一段相对较长的高利率时期,这也是这次可能有所不同的另一个原因,它与“正常的经济衰退指标现在不起作用”以及市场混乱的观点相呼应。

新兴市场已经崛起?

如果您从事投资已有几十年,您一定还记得,至少从美国投资者的角度来看,投资曾一度被分为两个地域类别:美国和国际。

在大多数情况下,我们现在称之为 “新兴 “的市场要么没有资本市场,要么资本市场刚刚起步,或者外人投资起来非常麻烦,因此对于美国散户投资者来说,这些市场并不是现实的选择。

最终,情况发生了变化:我们有美国市场、除美国以外的发达市场、新兴市场、除中国以外的新兴市场、前沿市场,可能还有其他分类。

彭博社的约翰-奥特斯(John Authers)提出了一个有趣的观点,尽管只有三年的价格数据:如果剔除美国和中国,新兴市场和发达市场的价格表现非常相似:

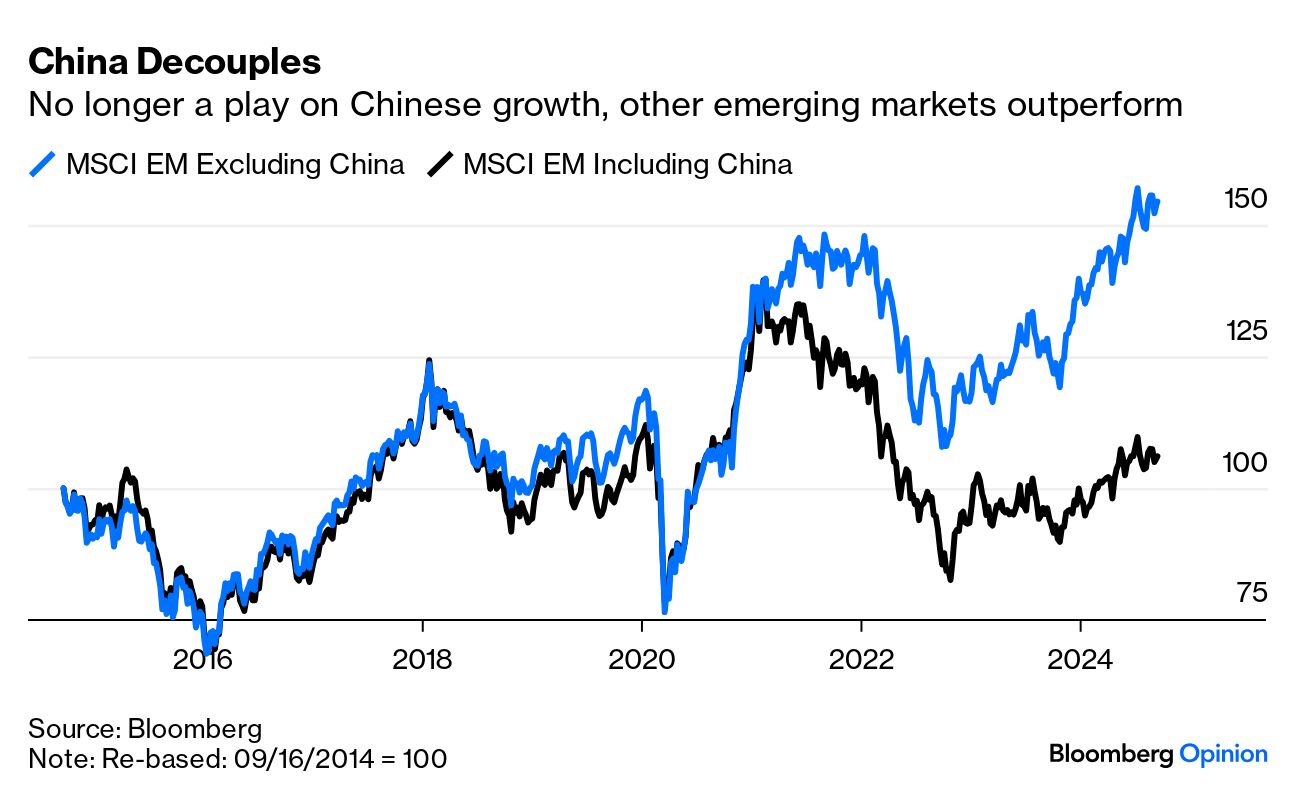

请看下面的 10 年图表,就会对 “中国效应 “有更深刻的认识:2021 年左右,MSCI 新兴市场指数(不包括中国)与包括中国的指数开始出现大幅背离。

三年并不能成为永久的趋势,但具有讽刺意味的是,至少在过去三年里,我们已经走过了一个完整的轮回:新兴市场已经崛起,以至于除了中国之外,我们似乎又回到了 “美国 “和 “国际 “作为合理描述地理资产类别的时代。

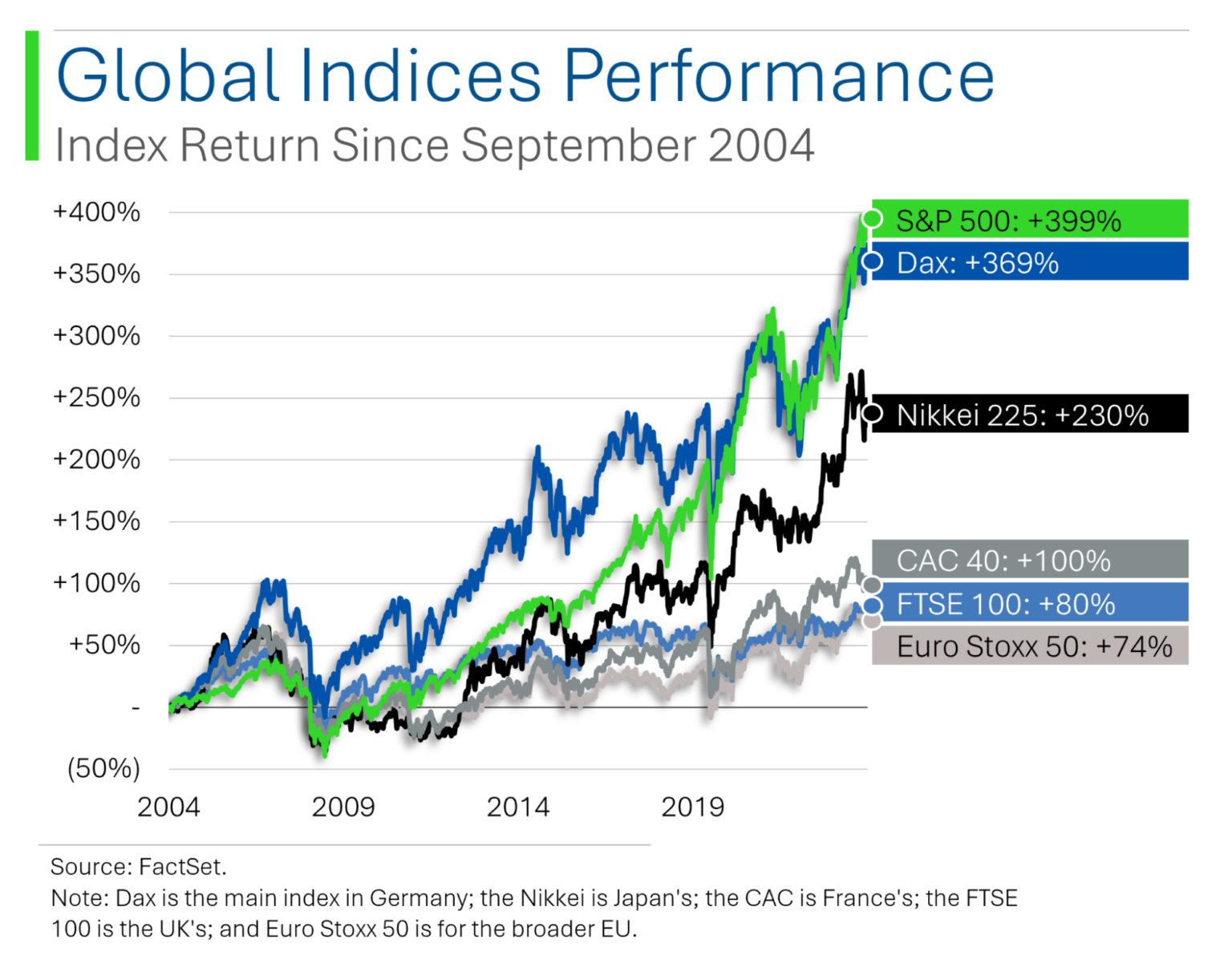

不过,正如 StreetSigns 的图表所示,在过去 20 年里,美国一直是全球最出色的国家:

公用事业股便宜吗?

BBAE 的朋友、Conrad’s Utility Investor 的罗杰-康拉德(Roger Conrad)说,尽管公用事业股表现良好,但今年还有更大的发展空间。

现在,如果你是查理-芒格(Charlie Munger)的信徒–“给我看激励,我就做给你看”–你可能会想,如果有人发布关于公用事业股票的产品,是否会偏向公用事业股票。 我的意思是,你能想象经营公用事业股票服务的人说:”未来5年公用事业股将一片惨淡”?

事实上,罗杰对公用事业的糟糕时期非常坦诚。 更妙的是,他还有其他几项以分红为导向的服务,这意味着他并没有把所有鸡蛋都放在公用事业这个篮子里。

总之,罗杰指出,尽管道琼斯公用事业指数今年迄今为止上涨了 23%,超过了标准普尔 500 指数,但公用事业指数仍有上涨空间。

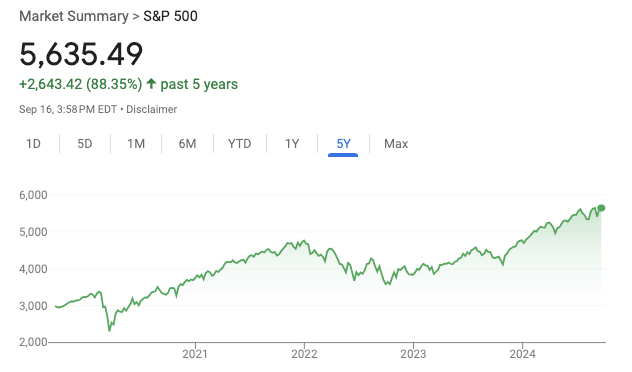

背景方面,尽管 2024 年迄今为止表现良好,但公用事业股在过去五年的涨幅远低于标准普尔 500 指数:

罗杰驳斥了 “公用事业在利率上升期间表现糟糕 “的说法(尽管它们在上一轮加息周期中表现不佳),他说,自二战以来,公用事业在利率上升期和利率下降期的表现一样好。

罗杰将近期的加息表现归因于加息正值公用事业公司的主要资本支出期,这让投资者担心公用事业公司会背负高利率债务,以及更广泛的问题,即在利率上调期间,由于来自目前高收益债券、CD 等的竞争,红利股的吸引力下降。

罗杰说,市场并没有充分注意到,公用事业公司巧妙地以较低的利率进行借贷或再融资(在利率上升前进行了大量融资),而低成本的 “绿色 “债券以及《通货膨胀削减法》的信贷让公用事业公司比人们预期的更好地度过了这场风暴。

现在,他们达到或超过了预期,即将看到一个较低的利率环境(根据罗杰之前的观点,这在技术上应该是中性的),而且他们看到了美国 20 多年来第一次有意义的电力需求增长。

投资者应该怎么做? 事实上,罗杰并不认为投资者应该整体买入公用事业股,因为整个集团的上涨空间不够大(他指出,公用事业精选SPDR ETF(纽约证券交易所股票代码:XLU)的回报率仅为2.8%,这表明价格偏高)。 相反,他认为最好挑选个别公用事业股。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。