每周综述:廉价小盘股、Kamala Harris不应改变你的投资组合、警惕 IPO

昂贵的市场——小盘股是便宜还是昂贵?

在本专栏的系列更新中,一个经常出现的话题是美国股票市场目前的价格有多高,或有多低。

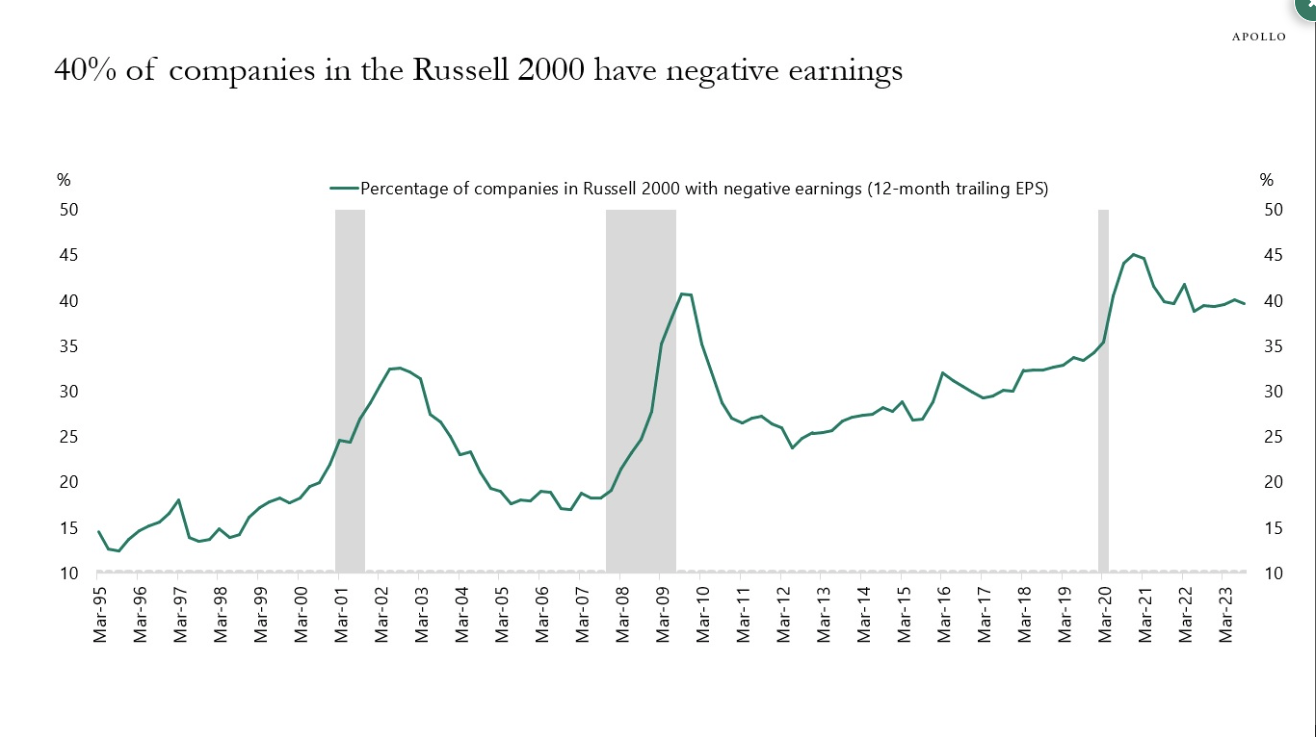

如果你是一位老读者,就会知道道琼斯指数、标准普尔 500 指数和纳斯达克指数最近都有不同的个性–道琼斯工业平均指数在纳斯达克 100 指数上周下跌的当天创下了历史新高–即使在标准普尔 500 指数(它默认包含了道琼斯指数和纳斯达克 100 指数)中,小市值公司也表现平平,盈利疲软。 事实上,根据贝莱德(BlackRock)的数据,目前有 40% 的罗素 2000 指数小型股公司盈利缩水,而在去年秋天,有 40% 的小型股公司亏损。

实际上,随着时间的推移,小盘股的亏损一直在上升:

我忘了具体比例,但许多美国小公司只能勉强支付债务成本。

不过,大市值公司的情况有所不同: 2024 年第一季度,罗素 2000 指数的盈利增长率为-12%,而标准普尔 500 指数的盈利增长率为 5.6%,如果不包括医疗保健行业,则会达到 8.7%(根据Schwab公司的数据)。 而标普 500 指数中的大部分甚至都不是大盘股。

如果说 “市场”是一种过度概括的话,那么现在这一点体现得最为明显。

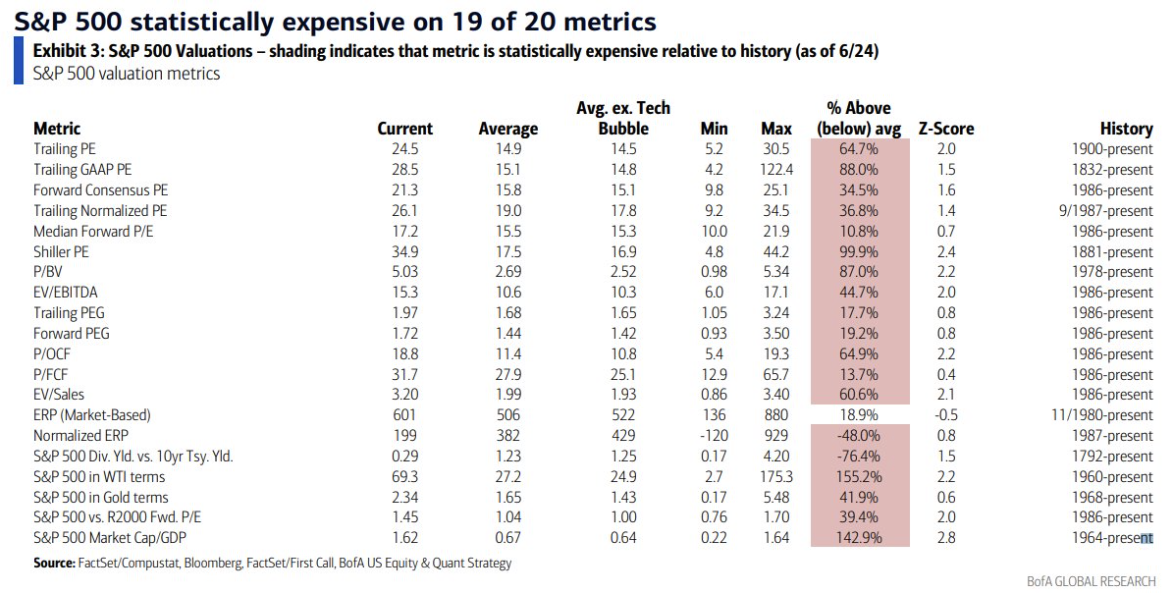

无论如何,根据美国银行研究部(Bank of America Research)的数据,从一系列指标来看,标准普尔 500 指数整体价格偏高:

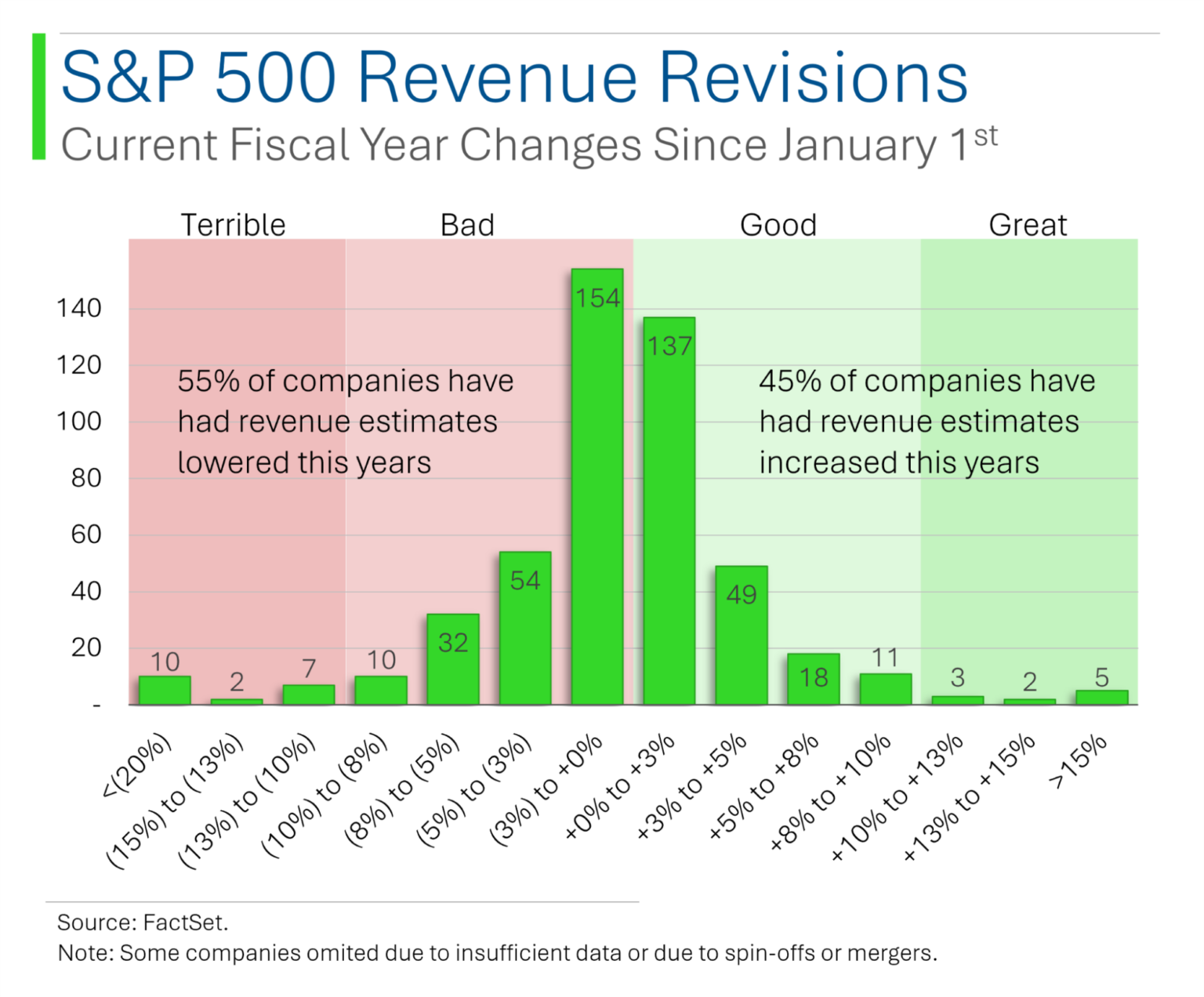

标准普尔 500 指数的头重脚轻还表现在营收回调开始向下倾斜:

大盘股:定价完美。 小盘股:定价惊喜?

同时,Schwab预计小型股罗素 2000 指数 2024 年的盈利增长率将达到 20.7%,而标准普尔 500 指数仅为 9.9%。

换句话说,趋势可能正在发生逆转。 但不要轻易引用我的话。

不要在政治问题上下注(至少不要用您的投资组合下注)

随着乔-拜登(Joe Biden)退出总统竞选,投资界的目光再次转向这场竞选–据推测,卡马拉-哈里斯(Kamala Harris)将成为民主党的领跑者,至少在最初阶段——对市场意味着什么。

这是可以理解的。

这也是最愚蠢的做法之一。

正如我在最近的一些 BBAE 博客文章中所说,政治是很难预测的–不仅仅是选举,还有少数执政者持续做出的决定。 而且,政治问题因其在媒体上的能见度,往往看起来比实际情况更能推动市场的发展。

罗杰-康拉德(Roger Conrad)是一位出色的能源分析师,也是 BBAE 的朋友,他在最近的一篇文章中说,如果你想在政治上下注,就去预测网站。 否则,就不要在投资组合中关注政治。 罗杰在他最近这篇短文的节选中指出,特朗普和拜登执政期间的市场走势是多么的反直觉:

“自拜登政府上台以来,标普 500 指数中表现最好的股票板块是石油和天然气,其涨幅是第二名大型科技股的两倍。 相反,在特朗普执政期间,标普能源指数损失了一半以上的价值, .

或者以可再生能源为例:基本上没有盈利的 标普全球清洁能源指数 是特朗普时期的大赢家,收益率超过 150%,是标准普尔 500 指数收益率的两倍。 拜登上台后,该指数损失过半。

显然,投资业绩与政府的政策毫无关系,而政府在过去 8 年中的政策相当激进。 但是,即使是一个不怕挑战极限的政府,也只能影响这么多,包括像能源这样被政治化并因此受到管制的行业。

2017 年特朗普上台后,基于政治的投资小贩拍桌子要求购买石油和天然气股票。 2021 年拜登上台后,他们鼓吹行业末日来临,而对可再生能源类股票的建议却恰恰相反。

每一次,他们都完全搞错了,这并不是因为他们误解了拜登和特朗普政府的实际行动。 相反,他们严重高估了政府行动的影响,从而低估了更重要的因素”。

谁能预料到呢?

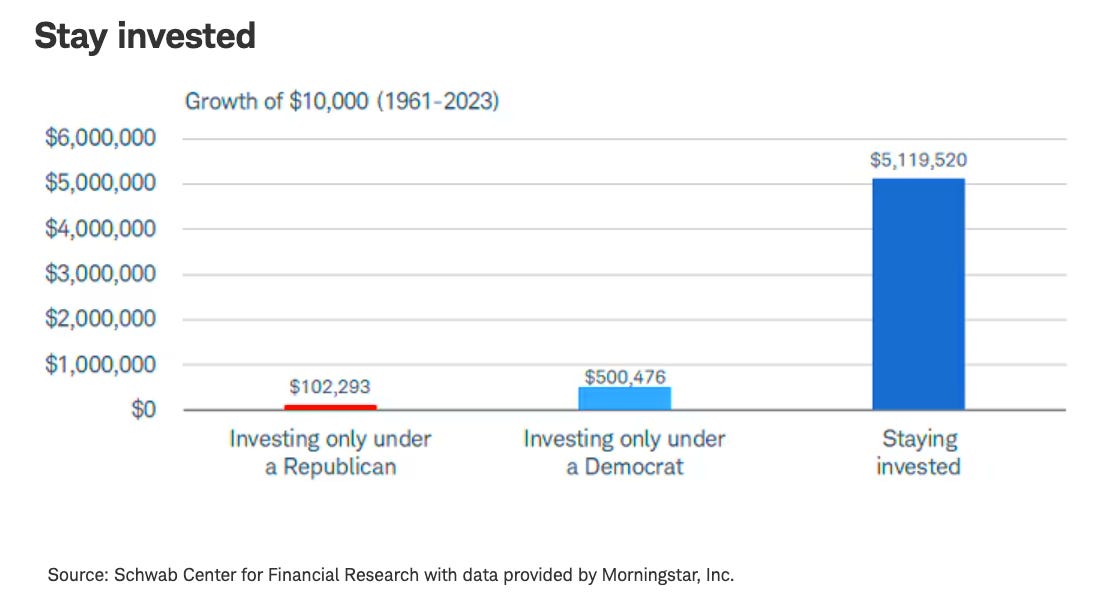

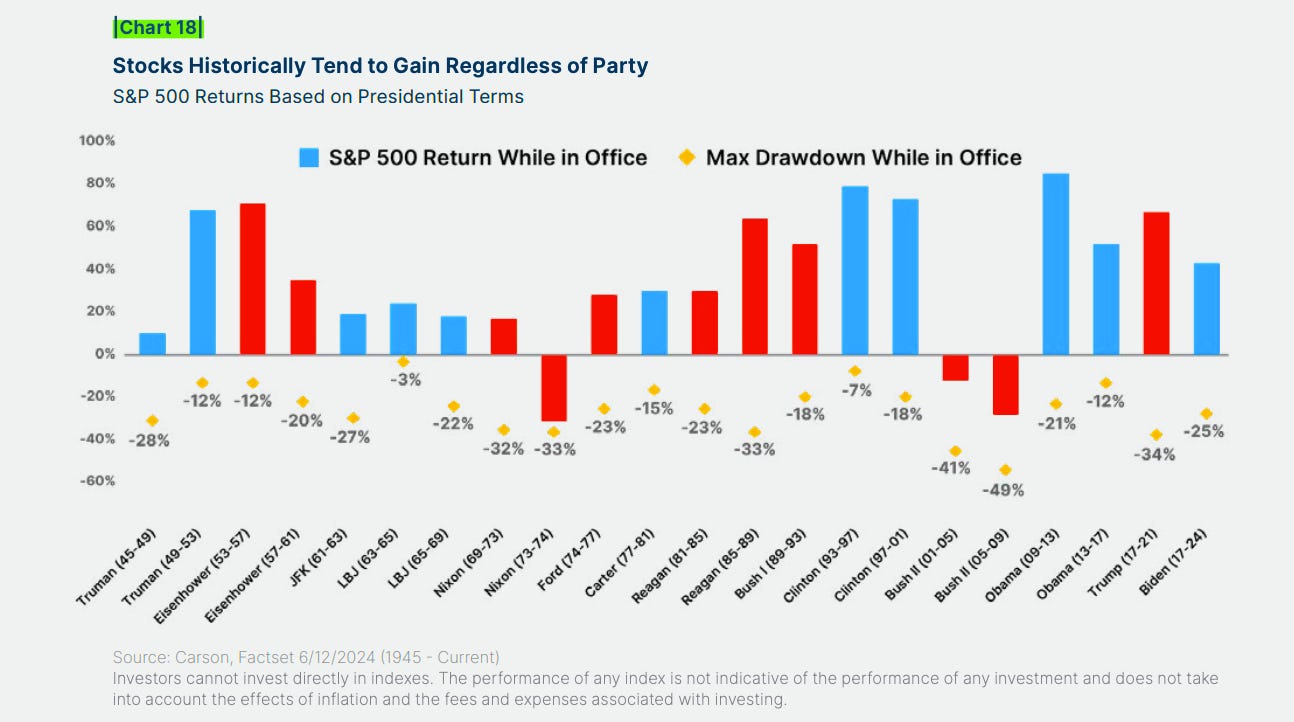

Tker.co 的 Sam Ro 展示了几张图表,说明基于行政的投资是徒劳无益的:

基于政治进行投资确实很有诱惑力。 新一届政府会谈论变革,也会做出变革。 但是,用数学术语来说,依然没有足够的 “信号”。

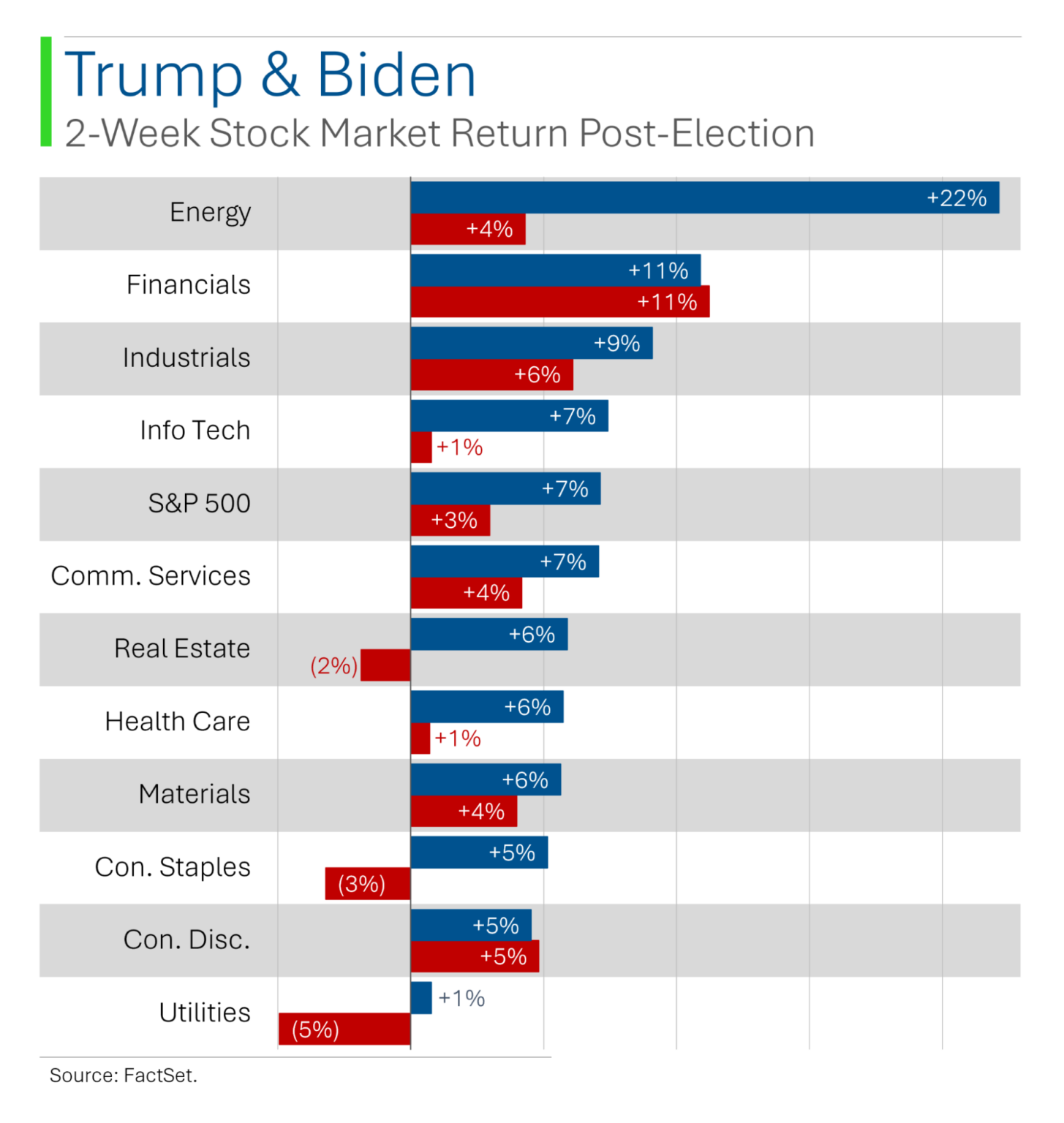

Sam分享的另一张图片:

现在,如果出于某种奇怪的原因,我绝对要根据政治进行投资,我会选择两条路。

第一种,正如我在其他文章中提到的,投资本身并非基于选举:我绝对认为考虑公用事业部门的监管趋势是审慎之举。不同州对公用事业的欢迎程度有高有低。 但即便如此,各州的监管机构也不会随着新一届州政府的上台而完全改变。 监管机构的软化可能会成为潜在的投资催化剂,因为在公用事业行业,监管机构决定了公用事业公司能赚多少钱。 实际上,我认为这更接近于监管投资,而非政治投资。

第二种是利用选举后的价格变动进行短期投资。 这类投资与实际经济学无关,只是对市场反应的 “二次衍生”、

StreetSmarts 提供的图表显示了拜登(蓝色)和特朗普当选后两周的回报率,该图表同样出自擅长视觉效果的神秘人“Ryan”之手。

注意两点:

- 一般来说,这些都是巨大的波动。 市场显然会因选举消息而波动。 与拜登的当选相比,我本以为特朗普的当选会带来更大的波动,因为希拉里当选的几率非常大,这使得特朗普在 2016 年的胜选更让人感到意外。

- 这些举动提醒我们,市场的预期性有多强。 它们只是在选举之后出现的。 就职典礼尚未举行,更不用说新政策出台后的实际经济现实了。

但要小心:大选后市场可能会有变动,但这并不意味着这些变动是可以预测的。 事实上,如果这些走势明显是可以预测的,那么市场就会简单地对其进行定价。

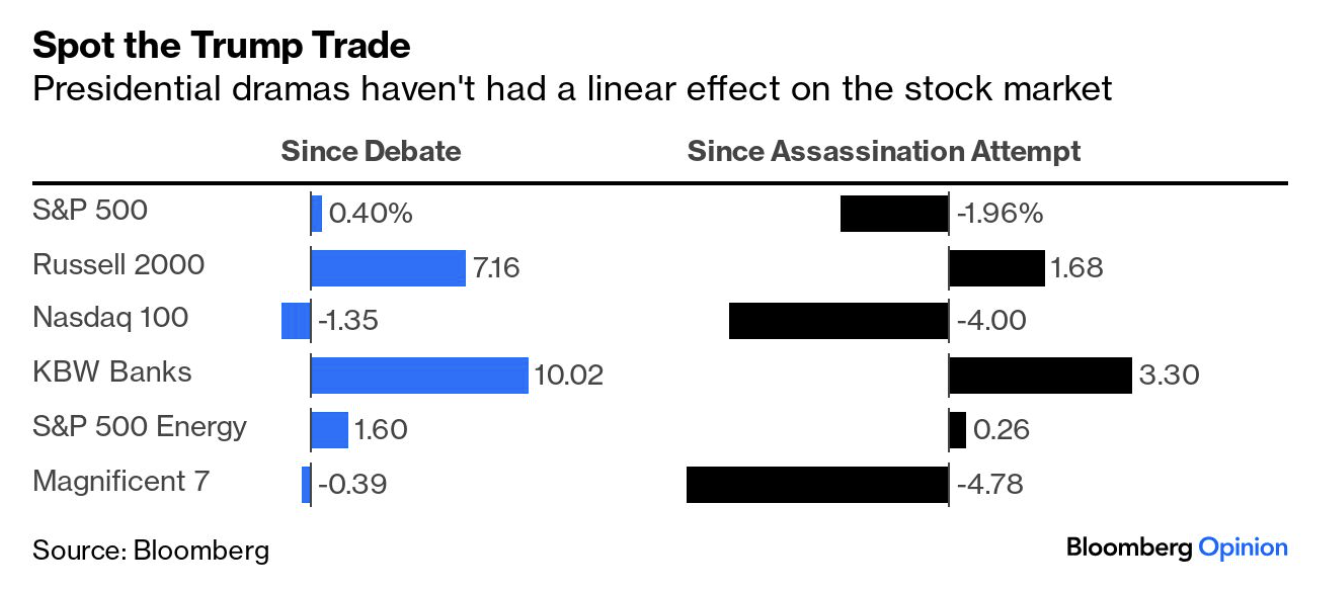

如果我的观点还不够明确,请参阅彭博社的这幅图,其中显示市场各部分的价格走势基本上没有明确的模式。

底线是什么? 把所有基于总统政治的投资内容当作娱乐,而不是严肃的投资建议。

首次公开募股:吸金者的赌注(统计)

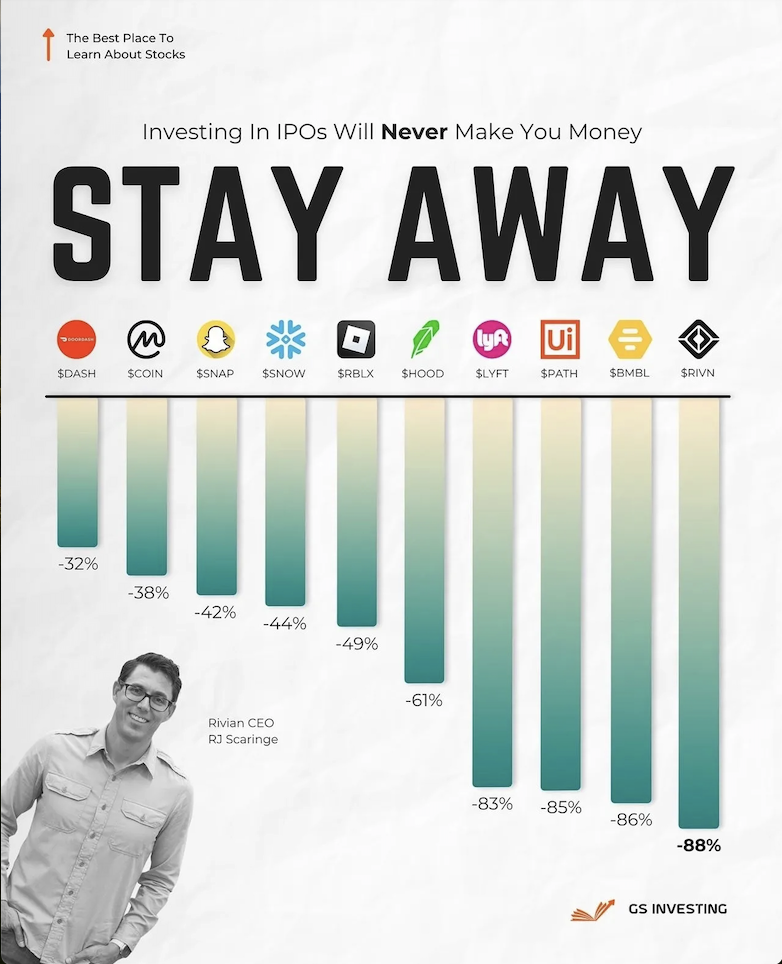

我并不经常阅读 GRIT 时事通讯,但我在其中发现了下面这张信息图表,它分享了有关首次公开募股(IPO)的一个可怕事实:它们往往表现不佳。

这里,我会因为过于笼统而被读者嫌弃:”投资首次公开募股永远不会让你赚钱 “从表面上看显然是不真实的,即使它在方向上是真实的。

首次公开募股有一个特点:有点像老虎机的算法,首次公开募股往往会在早期产生吸引眼球的回报,但从长远来看,却是一场输家的游戏。

多年来,我看到过各种数据表明了这一点,但以下是我最近从佛罗里达大学IPO专家杰伊-里特尔(Jay Ritter)那里获得的一组数据。

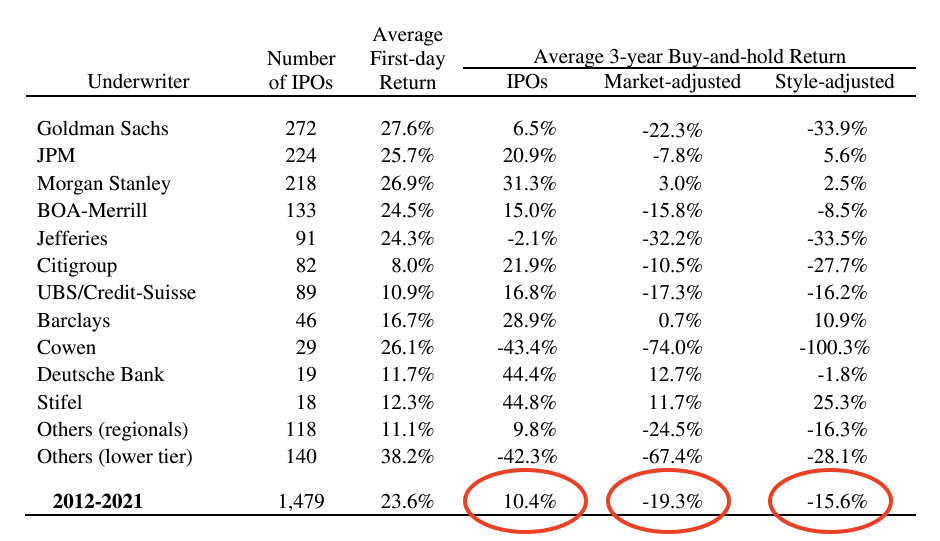

它显示了从 2012 年到 2021 年的IPO表现,共计近 1,500 次 IPO。

首日平均回报率接近 24%–这种吸引眼球的好成绩让你觉得首次公开募股也是你想参与的事情。 (首次公开发行股票的定价往往被故意压低,原因有很多,有些显而易见,有些则有待商榷)。

但问题也随之而来:尽管这些首次公开募股公司在上市IPO的三年里平均上涨了 10.4%,但市场上其他公司的涨幅却比它们高出 19.3%。 (即使根据股票的 “风格 “进行调整,也有 15.6% 的股票表现不佳)。

现在,从逻辑上讲,IPO是一家公司在交易所公开上市的主要途径之一。 我们不能憎恨每一家IPO的公司,因为我们最终可能会憎恨大多数上市公司。

问题的关键在于,投资 IPO 要小心谨慎,因为它们是 IPO。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。