每周综述:通货膨胀、股市创新高、美联储降息一次(暂时)

通货膨胀 + 股市高点

假装你想买一件通常售价 90 美元的东西,但现在它售价 100 美元。

您的物品价格被抬高了 11.11%。

如果只是一次性购买,多出的 10 美元可能只会让人恼火,但如果你购买了很多这样的东西,或者其他类似的东西,问题就会变得更大。

假设后来这东西又涨价了,这次涨到了 108 美元。 这算是好一点,但通货膨胀率仍为 8%。 后来,又涨到了 112 美元。 然后是 115 美元。 还有 117 美元。 等等。

有两件事同时是真实的:

- 经济学家和央行行长们都在庆祝。 通货膨胀率从 11.1%骤降至 1.7%(就是最后一次117美元假设的情况)。

- 与通货膨胀之前相比,普通人购买 90 美元的东西要多付 27 美元。 普通人不会为此庆祝。

从某种意义上说,这两种观点似乎都有道理。 我的意思是,停止或减缓 “流血”(即购买力下降)显然是件好事,如果通货膨胀没有减缓,物价会更高。 但是,过分关注某物价格的一阶导数——即价格变动的变化率——而忽略了绝对值的变动程度,这也是事实。

在现实生活中:

作为一名首席投资官,我对衡量批发价格的生产者物价指数(PPI)在 5 月份意外下降 0.2% 感到兴奋。

作为父亲,我还是要花 18 美元给儿子买 Chipotle 的双层肉卷饼。

但这还不是全部。

我的意思是,如果物价上涨,但我的工资涨得更多,我实际上从通货膨胀中受益了,不是吗? 我的财富也是如此。 这一点非常重要,但却经常被忽略(尤其是那些有目的的人)。

新冠大流行过后,美联储降低利率,增加流动性。 很好,只是这些钱并没有如期进入日常经济,至少在一段时间内是这样。 它从根本上“抬高”了资产价格——股票、债券和房地产。 由于富人持有的资产越多,这种 “通货膨胀”(从技术上讲,通货膨胀通常指的是物价普遍上涨,尽管一些强硬派认为它是指货币供应量的任何扩张)使富人变得更加富有,尽管这并不是美联储的目标。

最终,通货膨胀以一种超出预期的方式进入了日常事务中。 几年来,通胀率超过了工资增长(私募股权投资除外),因此,从事日常经济工作的人感到痛苦是可以理解的:除非他们像你一样是投资者——如果你正在阅读 BBAE 的内容,那么你很可能比大多数人更热衷于投资——否则他们并没有从 COVID 资产价格泡沫中获益多少。 此外,他们的生活费用突然超过了收入。

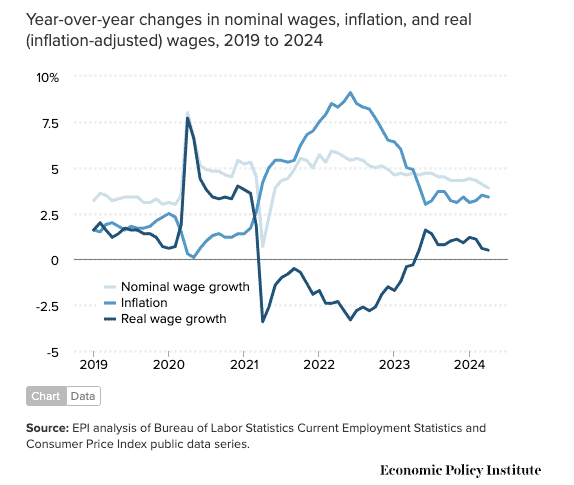

好消息是,一年多前的天平已经倾斜,这意味着美国普通工人不再担心通货膨胀,因为他们的工资增长超过了通货膨胀。

经济政策研究所的图表说明如下:

因此,工资上涨,PPI 下降,CPI 至少持平(略低于市场预期)。

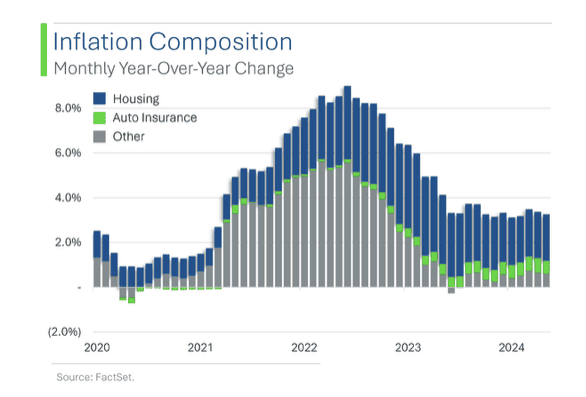

这是好消息。 事实上,一个名叫 “Ryan”的人在撰写 StreetSmarts Substack 博客时指出,如果剔除住房和汽车保险费用,同比通胀率仅为 0.6%,这将是非常低的。

我需要支付住房和汽车保险,你也一样,所以你无法将它们剔除。但好消息是,我们多次读到通胀走软的新闻,而且当前的通胀越来越不涉及 “普遍 “的价格上涨,而更多地局限于具体的事物。

这些利好消息足以让美国股市创下新高,或至少帮助股市创下新高:

当然——我在这里以无党派分析人士的身份发言——并不是每个人都感到高兴。 而通货膨胀几乎总是如此。

通货膨胀的作用有点像对消费能力征税(尽管与税收不同,政府受益的程度并不那么明显),不将其政治化实在是太诱人了。 无论谁入主白宫,无论股市表现如何,对立党派的专家和专栏文章作者都倾向于向选民渲染通货膨胀。 目前,我们碰巧有一位民主党总统,这意味着共和党是反对党,但如果形势逆转,类似下面这样的头条新闻来自民主党的概率将达到 100%,所以我不认为这里有什么道德高低之分——这只是政治而已。 (平心而论,通胀走软可能足以让股市飙升,但通胀率仍远高于美联储 2% 的目标,这意味着它仍然是一个正式的 “问题”,尽管是一个不断改善的问题)。

如果我是民主党的战略家,我会把注意力放在通货膨胀率的快速下降、美联储的独立性(通货膨胀率掌握在美联储手中的程度远高于掌握在总统手中的程度,因此指责总统是很奇怪的事情)以及目前工资增长快于通货膨胀率等方面。

如果我是共和党的战略家,我就会抱怨绝对物价水平过高,抱怨尽管现在工资增长快于通胀,但还有很多工作要做,房子和教育比上一代人更负担不起了。

幸好,我两者都不是。 但是,就像每只股票都有牛市和熊市一样,就像有两种方法来看待上述 90 美元的例子一样,通胀也有利弊和细微差别,我不希望你在不了解通胀如何运作的情况下就加入通胀 “部落”。

在投资中,平衡思维往往比部落思维更胜一筹。

美联储的一次降息

对此我就不多说了。

美联储的利率走势很难预测,按照我的标准,甚至是不可能预测的——即使是美联储自己也没法预测。

美联储暗示今年只会降息一次。 这样的标题比比皆是。

令我感到奇怪的是,人类竟然这么快就忘记了今年 1 月,市场预期 2024 年将有七次降息 (根据 CME FedWatch 工具),而且对 2024 年 3 月降息的预期高达 97%。

美联储自身的降息预测比七次少,但也还是完全错了。

没有人能预测美联储的利率走势,这并不困扰我。困扰我的,或者至少是让我困惑的是,在有这么多证据表明利率是不可能预测的之后,我们仍然在谈论利率,好像预测利率是一件严肃的事情。

预言家的地球:没人能准确无误地预言这些事情,至少我没见过。

我认为这是需求创造供给。

众所周知,美联储提高利率是为了给经济降温,降低通胀。 而降低利率是为了刺激经济。

近乎一致的共识是,美联储在 COVID 期间过度刺激了经济,最终导致了 9% 的通胀率,但我认为美联储主席杰罗姆-鲍威尔(Jerome Powell)在那次失误后出色地实现了经济软着陆。 尽管有很多 人反对,但他还是做到了(美联储主席和其他美国总统一样,很容易成为众矢之的)

美联储从预期的 2024 年七次降息转变为一次降息(至少是目前预期的一次;你现在应该知道这些事情是如何变化的),其 “阴暗 “的一面是,美联储认为通胀顽固不化,没有以足够快的速度自行回落。

因此,美联储的立场与我上文提到的通胀走软这一亮点有些背道而驰。

不过,如果通胀持续走软,美联储可能真的会在 2024 年晚些时候放心地降低利率(从技术上讲,美联储只直接影响联邦基金利率,但这是另一回事),这意味着——令人意外地! —— 目前关于降息一次的预测可能会再次出错。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。