每周综述:2024 年股票市场精彩纷呈、坚持投资、黄金、小盘股

美国市场 2024 年的表现好于预期

好消息:美国股市的表现超出了人们的最高预期。

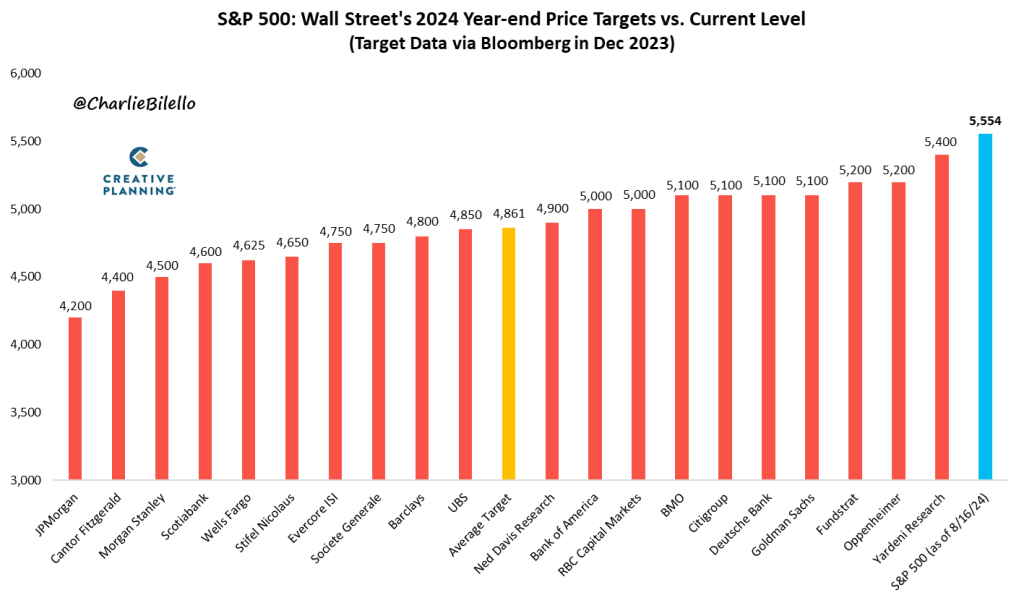

我记得在去年 12 月的一次演讲中,我展示了一张图表,上面显示了各家投资银行/研究机构 的2024 年标准普尔 500 指数目标价格的分散程度。 当时,随着市场的上涨,许多目标价都在不断上调,我当时还为此开了个玩笑。

事实证明,他们都错了。

正如查理-比列洛(Charlie Bilello)的图表所示,市场的表现超出了所有专业人士的预期。 虽然我不知道每家银行的具体逻辑(坦率地说,对市场的提前一年猜测只是猜测,而不是科学应用的逻辑),但我敢打赌,美联储迄今为止的软着陆在这一重大超额收益中扮演了重要角色。

这里的题外话是,预测往往真的错得离谱。 我将在今后的文章中与大家分享更多相关数据,但在经济学这样一门社会科学中,几乎没有任何事情是可以预测的,尽管这可能会让预测者感到不快。

提醒您继续投资

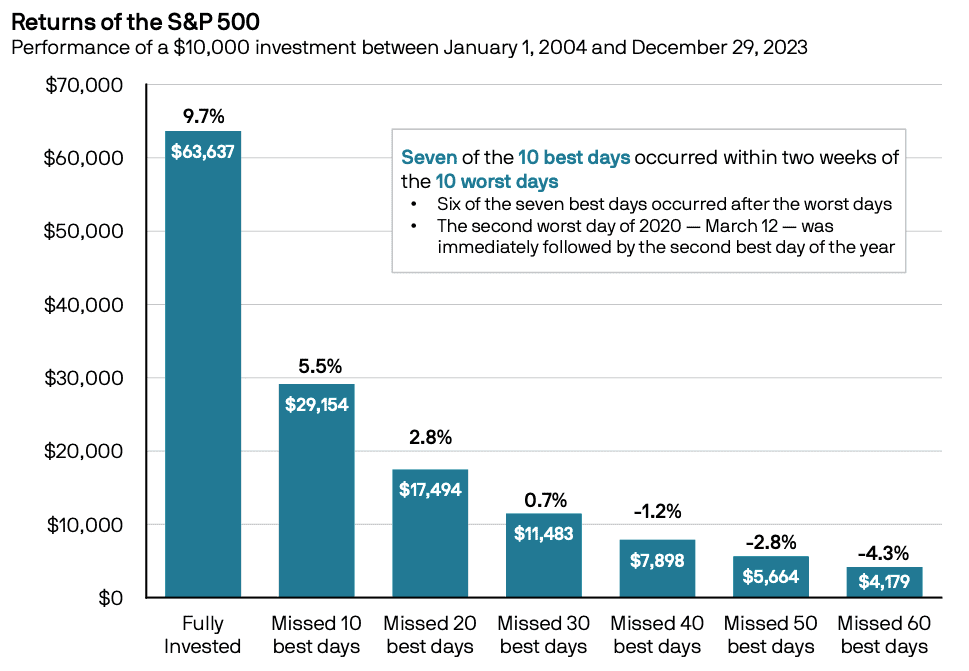

我经常谈论这个问题,因为它需要被经常谈论。 美国股市历史上通常都会上涨,但这种上涨是极度非递增的(下跌也是如此):只有少数几天(和少数几只股票)负责几乎所有的总体走势,而且可以肯定的是,你不可能只抓住最好的几天,而避开不好的几天。

最近,Tker.co 的 Sam Ro 分享了一张摩根大通的图表,其中包含了一些最新数据;这张图表与我过去分享过的一张图表非常相似,但就这一点而言,我并不介意稍作重复。

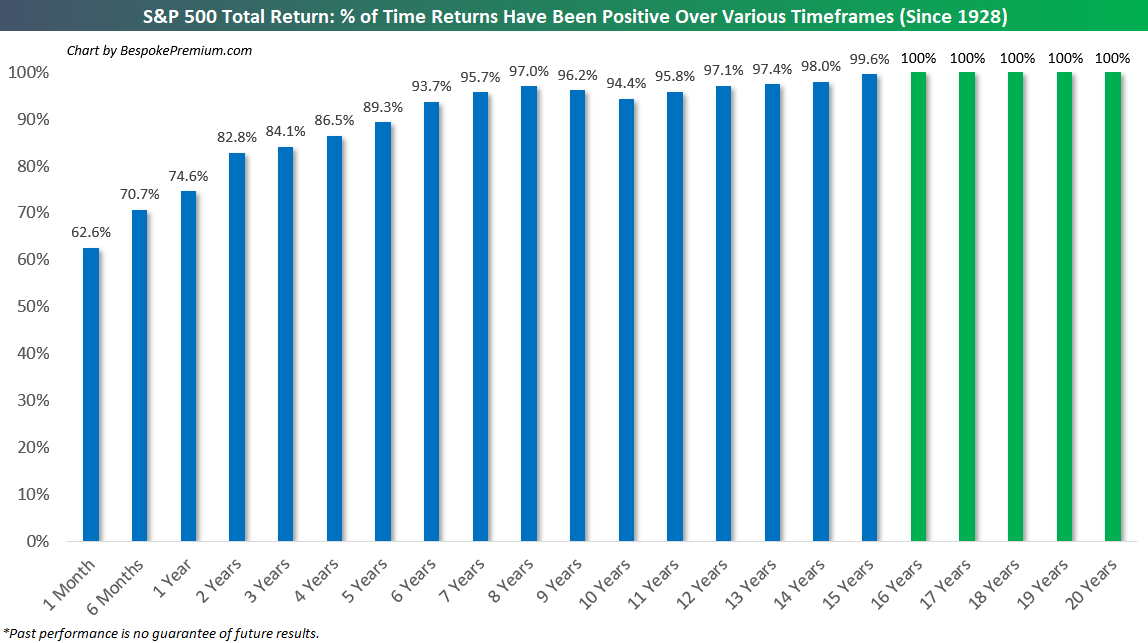

说到Sam,他最近还分享了贝斯波克投资集团(Bespoke Investment Group)的一份图表,该图表显示,至少从 1928 年至今,如果你持有标普 500 指数基金的时间足够长,就很难亏损。

我从达尔巴研究公司(Dalbar Research)了解到,至少在过去 20 年左右的时间里,当市场年回报率为 10%时,美国共同基金投资者的平均年收益率约为 4%,因此真正的问题在于人们要么故意试图把握市场时机,要么不小心这样做了,即在市场最兴奋的时候买入,而在最绝望的时候卖出。 (例证:2021 年是牛市年,这一年流入美股的资金比之前 19 年的总和还要多)。

所以,请尽力不要成为这样的人。

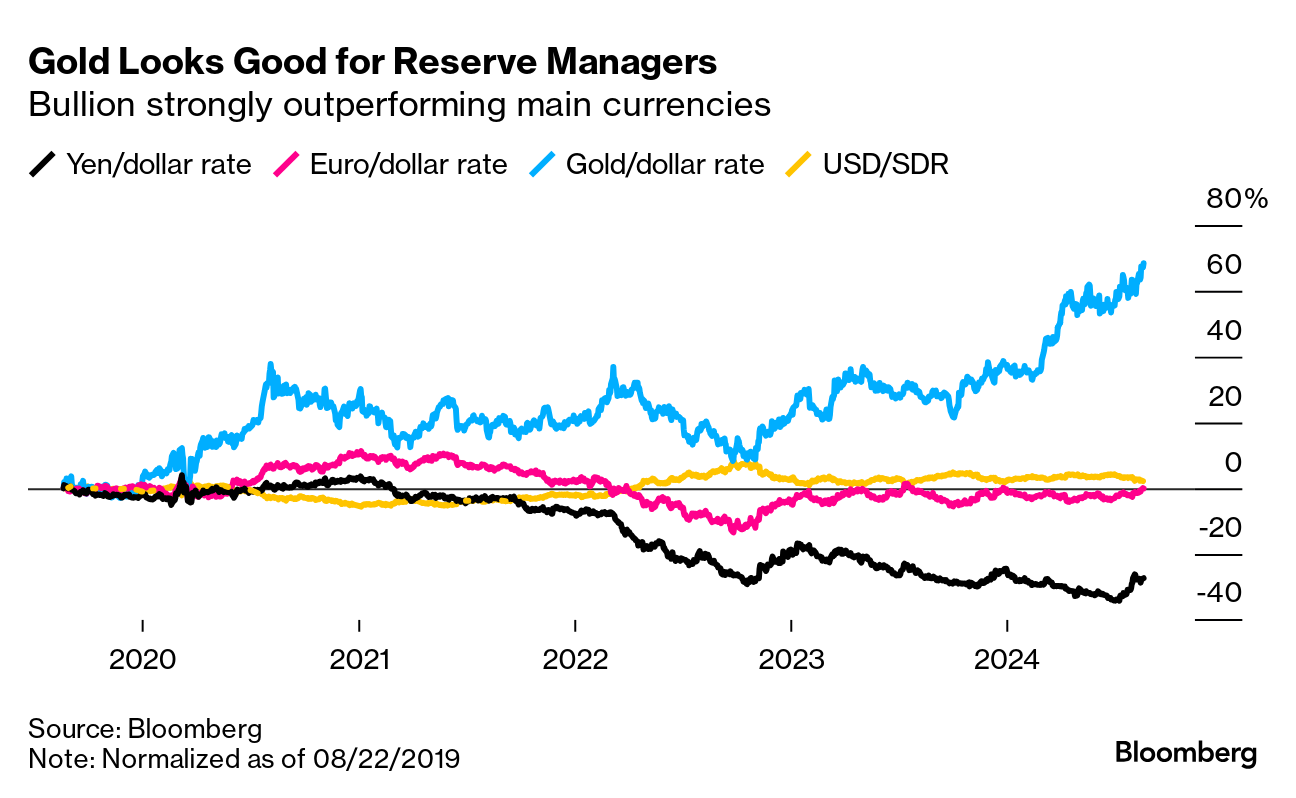

金价屡创新高

金虫们,高兴吧。 美元略微走软,加上美国联邦储备委员会极有可能在 9 月份降息,这些因素将黄金推向了历史高点。

这是美元相对于一篮子货币的三年走势图。 今年夏天,美元并没有大幅走软,但地缘政治的担忧可能足以吓到投资者购买更多黄金,而当任何国家的利率下降时,该国债券对外部投资者的吸引力就会降低,从而减少货币需求。

黄金往往是某类投资者的信仰,他们中的许多人坚信,历史悠久的政府随时都会内乱。 我不是这样的人,我一直认为他们是有偏见的部落主义者(许多人说美国和英国的通胀是不可控制的,但他们大错特错了,同样,当美联储在全球金融危机后降低利率时,他们也大错特错了–美元上涨了)。 一般来说,这些人倾向于低估美国经济,但正如查理-莫里斯(Charlie Morris)在最近一次 BBAE 采访中向我指出的那样,自 2000 年以来,黄金的表现一直优于标准普尔 500 指数。

公平地说,这令人印象深刻。 我持有一些黄金 ETF,但我在想,黄金是否也像过去几年的许多其他事物一样,出现了泡沫倾向。

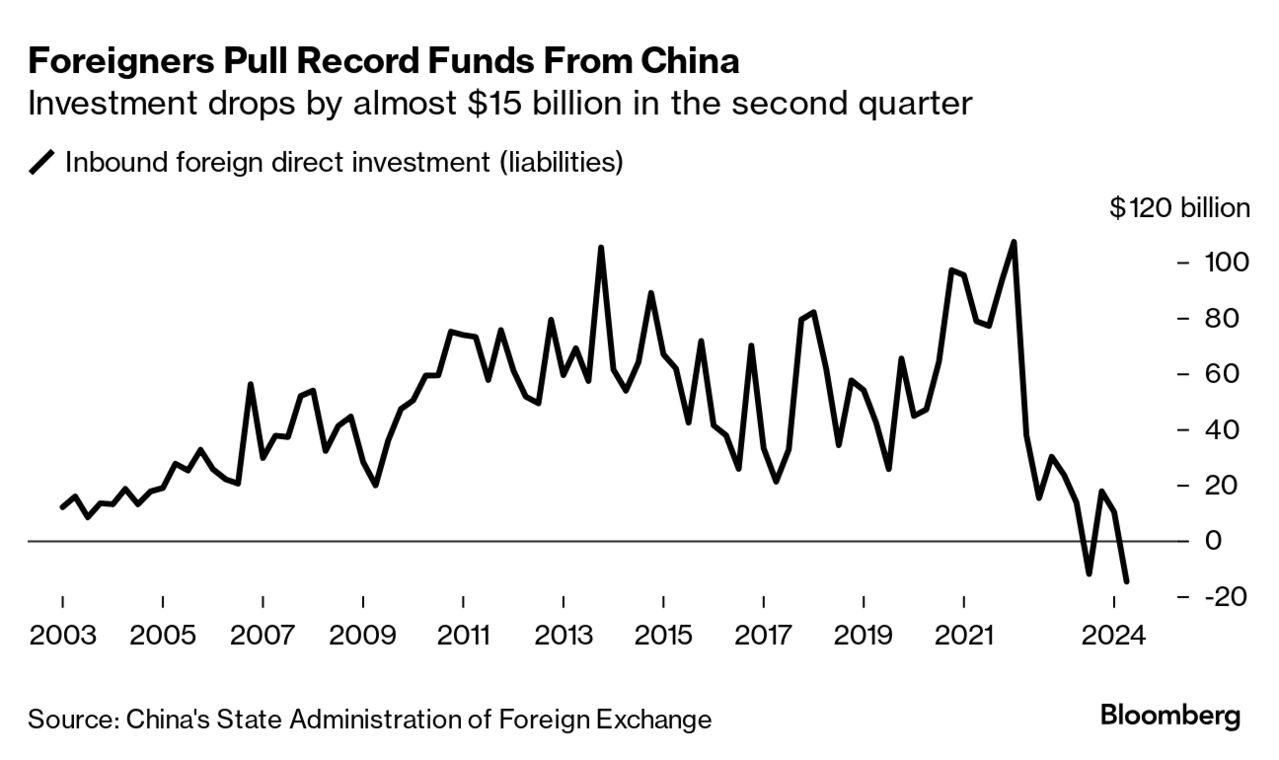

资金离开中国

这在方向上并不令人惊讶,但我对变化的突然性和幅度感到惊讶。 投资者面临的问题是这样的:中国股票(以美国存托股票(ADS)形式在美国交易所交易的股票,ADS 是被称为美国存托凭证(ADR)的更大宗的 “外国等值 “证券的一部分)几年来一直处于下跌状态。

一路走来,各路专家——在每一种情况下,都将当前的中国股票估值与之前的估值进行比较——宣称:”中国股票很便宜,是时候买入了”。

但事实并非如此。

现在,中国股市是否会最终触底反弹?

也许吧。 我不会做的一件事,就是把中国市场的历史比作美国市场的历史,而美国投资者在对待几乎所有新兴市场时往往会受到这样的诱惑。

美国市场无论遭遇何种困境,总是会卷土重来。 美国投资者隐隐 “知道”,股票总是会卷土重来。 但从技术上讲,这句话最好写成 “美国股市总是卷土重来“。

我们可以毫不夸张地认为:因为美股总是回调,所以它们很可能也会回调。 但如果认为:因为美股总是回调,所以外国股市也会总是回调,那就大错特错了。

中国股票可能会回归——我不是说它们不会。 但我认为,仅仅因为中国股票(或任何非美国股票)的价格比过去低很多,就买入它们(或任何非美国股票)并不明智。

在其他地方,均值回归就不那么有保障了。

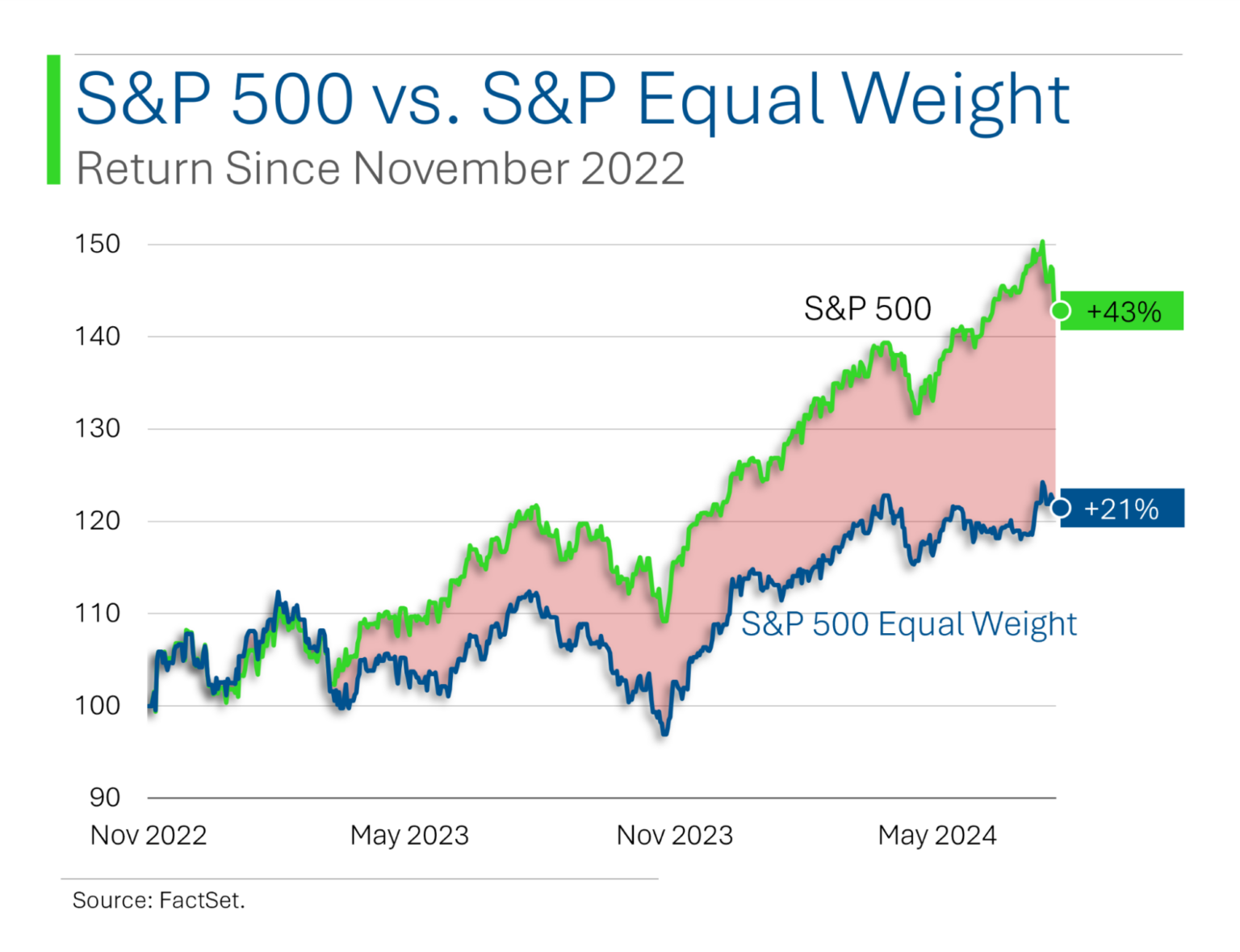

小盘股有望反弹(还是不会?)

说到均值回归,我想用另一种视觉效果来补充我之前提出的另一个观点:相对于整个美国市场,小市值股票仍然显得便宜:

标准普尔 500 等权重指数甚至不是一个纯粹的小盘股指数,但它通过使权重民主化,朝着这个方向迈出了一步。

虽然我肯定会在这里赌均值回归——这不仅是美国市场,而且从历史上看,标普 500 等权重指数的表现要优于其更著名的市值加权指数——但请记住,两个变量的均值回归可能发生在一个上升或另一个下降的情况下(或两者兼而有之)。

例如,随着利率的下降,小市值公司可能会出现多重扩张(规模较小的上市公司往往有更多的债务,浮动利率的债务也更多,不过它们也更专注于国内市场,因此对美国经济更敏感),或者价格昂贵的大市值公司可能会变得更便宜。

不要相信任何人说他(或她)绝对、肯定地知道哪种情况会发生。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。