安静等待

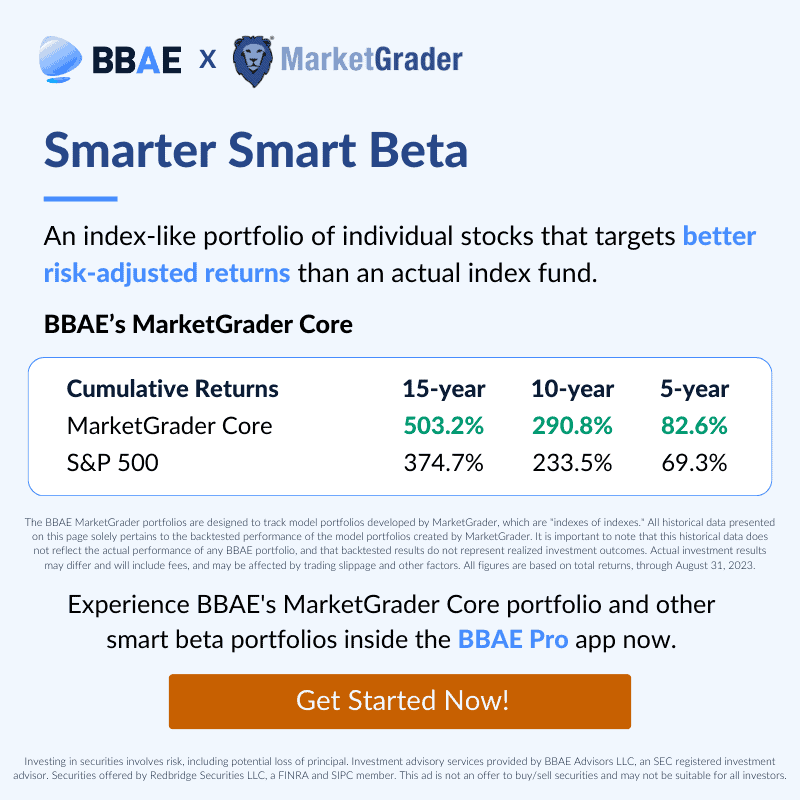

摩根-豪塞尔(Morgan Housel)2017 年在推特上发表的文章是最好的投资锦囊之一。

前提很简单:从长期来看,美国股市一直在上涨。 因此,无需将投资复杂化:只需购买标普 500 指数 ETF 并等待即可。

摩根是对的。 持有并等待是很难做到的,但也正是因为如此,它才如此有利可图。

但如果你能让它更有利可图呢?

我不是说要从加密货币、成长股、生物技术或其他方面增加一些好的回报——尽管你当然可以尝试这样做。

我说的是增强学术界所说的投资组合中的beta部分——那些与市场匹配的 ETF 或共同基金构件,它们构成了许多(如果不是大多数)投资者的核心头寸。

如果您能在不承担比市场更大风险的情况下,将投资组合中 “可设定、可遗忘 “的部分做得更好一些,会怎么样呢?

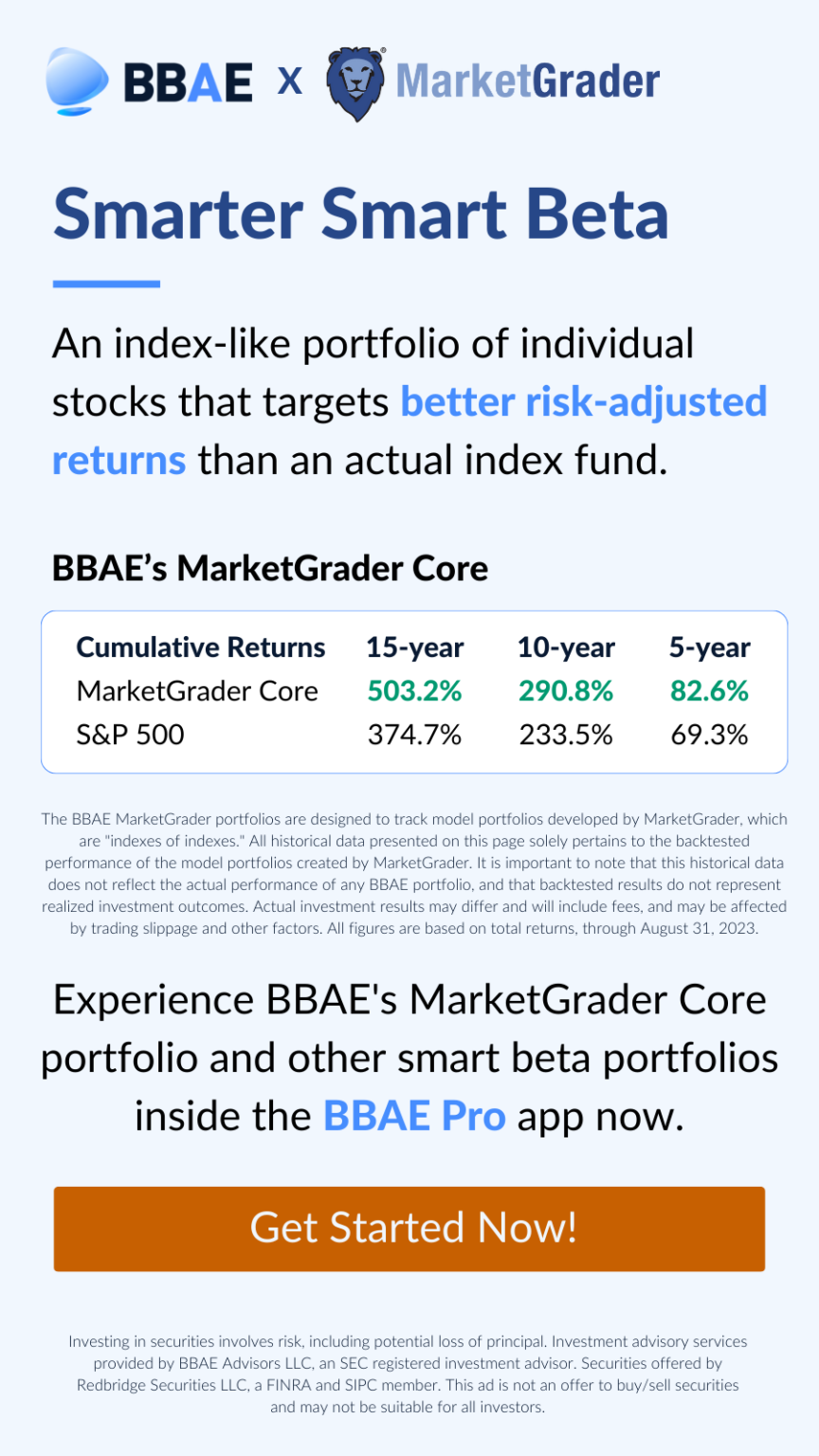

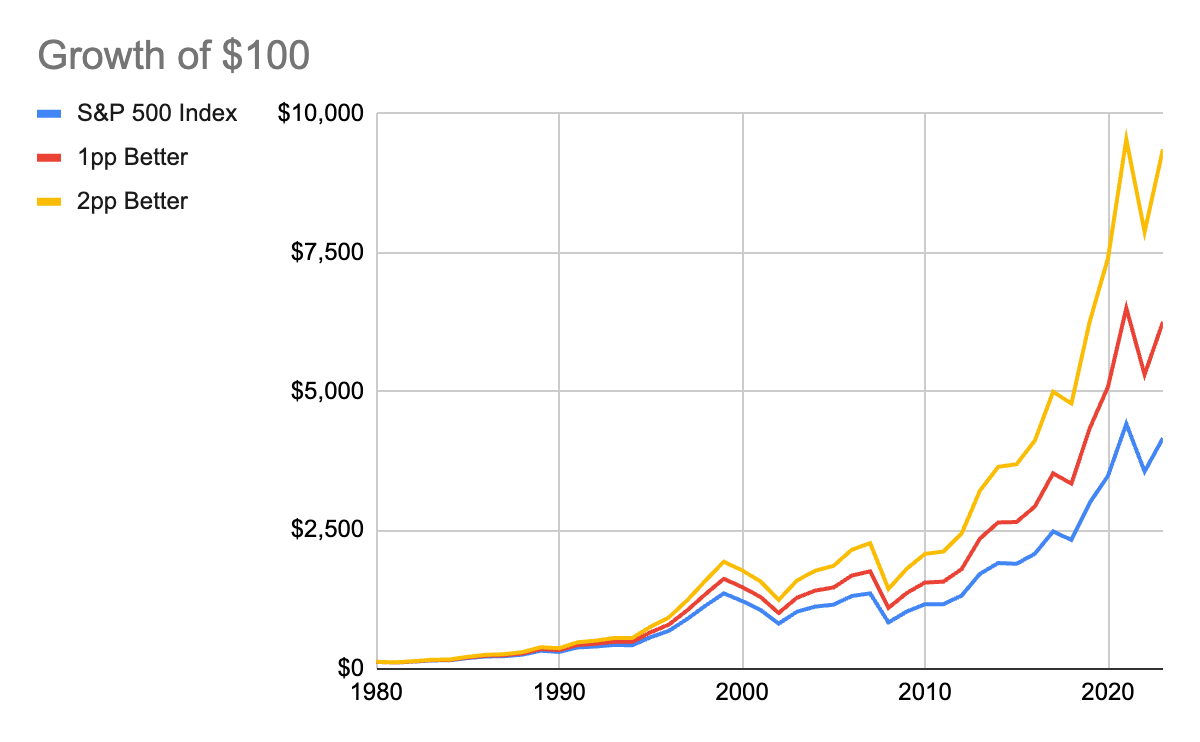

而 BBAE 有一个新的smart beta平台,我们相信它能提供市场上最好的策略。

因为我们讨论的是你所持资产的基线/指数/基块部分,所以我们并不以回报率为目标。 Smart beta以一种更微妙的方式(理想情况下是更好的基准)发挥作用,通常使用与指数基金相同或类似的股票列表, 但是 不按市值加权(传统方法),而是按其他标准加权,如市盈率、销售增长、股息率或其他数十种因素。

其目的是略微提高收益,同时将风险控制在与正常指数相同的范围内。

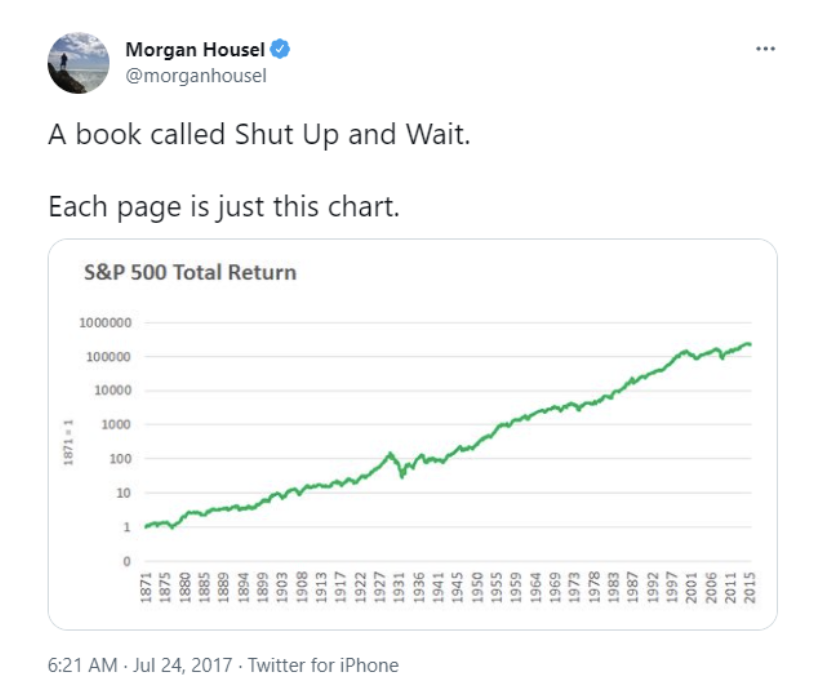

Smart Beta 听起来可能并不令人兴奋,但随着时间的推移,其结果可能会令人兴奋。 试想一下,如果调整后的指数基金在 20 年或 30 年间每年的业绩仅比标准普尔 500 指数高出 1 或 2 个百分点。 其实,不用想象,看看就知道了。

Smart beta:更好的基准

同样,smart beta 的卖点也很微妙,新手投资者可能会忽略这一点,因为他们(错误地)认为,每一次投资都意味着追逐极具盈利前景的股票。 但是,有一个更好的基准线这一概念已经足够吸引人,据一些分析师称,近年来,smart beta 基金的流入量约占所有被动基金流入量的一半。

在 BBAE(我在这里担任首席投资官),我们也想把 smart beta 的好处带给我们的客户,但首先要遵守一些基本规则:

- 我们希望推出一款表现良好的smart beta产品。 是的,这是显而易见的,但更具体地说,我们希望至少在样本外回测中看到多年的表现。 (Out-of-sample,“样本外” 意味着在测试和验证策略时,需要使用与构建策略时不同的数据集,以确保结果的可靠性和可复制性。这种方法可以防止仅仅因为策略在构建时在某个特定数据集上表现良好,而错误地认为其在其他数据集上也会表现出色。) 每个因素都有其发挥作用的一天,但我们想要的是一种smart beta策略,客户可以购买并长期持有。

- 我们希望smart beta以久经考验的因子为基础。理想情况下,我们需要一系列的因子,而不仅仅是一两个,这样才能保证回报的稳健性。 从理论上讲,除了市值以外的任何因子——首席执行官身高、公司年龄、公司名称中元音的数量——都可以用来制定smart beta策略。 但是,我们需要的是经过长期验证的因子——最好是在学术界和实践投资者的轶事中都得到过验证的因子。

- 我们需要的是其他任何地方都没有的smart beta。 有很多简单的 smart beta ETF 都是围绕一个或几个因素展开的。 简单的 ETF 并没有错。 但是,对于 BBAE 的专有产品,我们希望有一些独特的东西,而且我们认为这些东西能够在更广泛的市场条件下提供更好的性能。

BBAE 和 MarketGrader:更好的smart beta

我们找到了一家名为 MarketGrader 的公司,它提供了我们正在寻找的smart beta合作伙伴,我们对现在能够提供新的smart beta投资策略感到非常兴奋。

这就是我们选择 MarketGrader 的原因:

- 十多年来,MarketGrader 的指数(共跟踪 52 个指数)平均每年跑赢基准 4 个百分点以上。需要明确的是,这些是指数,而不是基金。 但是,MarketGrader 自 1999 年以来就一直存在,其许多指数已 “实时 “运行多年。

- Market Grader 的核心方法基于增长、价值、盈利能力和现金流等24 个单独因子。 这些因子,如市盈率、投资回报率和市场增长率,以及其他许多因子,都偏向于经过充分验证的因素。 学术研究已经验证了许多基本面因子,如 MarketGrader 使用的基本面因子,沃伦-巴菲特(Warren Buffett)和彼得-林奇(Peter Lynch)等成功的基本面投资者也是如此。

- MarketGrader 为 BBAE 专门制定了三种策略。 如果您阅读《巴伦周刊》,您可能会看到 MarketGrader 为巴伦 400 ETF 提供支持。 但是,MarketGrader 为 BBAE 设计了三款独家产品,我们很高兴能为客户提供这些产品。

巴菲特使用 MarketGrader 吗? 不, 但他是否会承认并认可 MarketGrader 使用的许多因子呢? 事实上,巴菲特经常把投资回报率作为他最喜欢的指标之一。

具体来说,有了 MarketGrader,BBAE 现在可以提供(1) 略微偏向资本增值的增长策略,(2) 偏向收益的增长/收入策略,以及 (3) 处于中间位置的 “核心 “策略。

超过 188 个月——大约 15 ⅔ 年——的回测结果(不是基金或管理账户的结果,也不反映费用)显示如下:

| BBAE MarketGrader Smart Beta 与基准对比(15 年以上回溯测试) | |||

| 累计收益率 | 年度回报率 | 标准差 | |

| BBAE MarketGrader 核心投资组合 | 465% | 11.7% | 17.1% |

| BBAE MarketGrader 复合增长投资组合 | 502% | 12.1% | 17.9% |

| BBAE MarketGrader 增长与收入投资组合 | 461% | 11.6% | 17.2% |

| 基准 | |||

| 标普500 | 321% | 9.6% | 16.2% |

| 道琼斯精选红利指数 | 234% | 8.0% | 16.4% |

资料来源:https://staging.bbae.com/portfolios/BBAE MarketGrader 投资组合旨在跟踪 MarketGrader 开发的模型投资组合,即 “指数的指数”。 本页面显示的所有历史数据仅与 MarketGrader 创建的模型投资组合的回测表现有关。 需要注意的是,这些历史数据并不反映任何 BBAE 投资组合的实际业绩,而且回测结果并不代表实际投资结果。 实际投资结果可能不同,其中包括费用,并可能受到交易滑点和其他因素的影响。 所有数据均基于截至 2023 年 8 月 31 日的总回报。

虽然未来永远无法完全预测,而且现实世界中的策略涉及管理费(尽管一般仍低于主动管理费)、业绩滑坡和其他可能导致实际结果略逊一筹的因素,但这些都代表了我们对未来的预期。 类型 这是我们通过 BBAE 新的smart beta策略所追求的结果。

在这些测试结果中,你可以看到 smart beta 策略的标准差(风险的粗略代表)略高。 不过,回报率也更高——高出的幅度足以说明,从性价比的角度来看,smart beta策略对投资者来说是一笔划算的买卖。

成功的smart beta投资始于 框架:精选绩优个股的表现总是优于广泛的一揽子策略指数(核心和增长组合包含 300 多只股票,收入组合包含 100 只股票;在 BBAE 的 MyAdvisor 中,这些股票可以作为单笔交易购买,在 MarketGrader 更新指数时自动为您重新平衡)。 但是,Smart Beta 并不是要追求高回报,而是要通过投资组合的组成部分,努力获得更好的风险调整后回报。

通过 BBAE 的 MarketGrader smart beta 策略,我们努力为客户提供实现这一目标的绝佳手段。 我们希望我们成功了。

我们诚邀您通过下面的按钮,通过 BBAE 的 MyAdvisor 了解更多有关智能贝塔投资的信息。

祝您投资愉快!

来自 BBAE 的James

免责声明:本文中所述内容均不构成投资建议,或购买或出售任何证券的邀约。 投资具有固有的风险。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。