每周綜述:標準普爾 500 指數估值、T + 1

標準普爾 500 指數到底便宜不便宜?

投資者喜歡猜測股市是貴還是便宜。

為市場 「定價」的一種方法是綜合市盈率(PE)。 PE 並不完美:它通常是後視的,而原則上,投資者購買的是公司的未來收益。 從這個角度看,PE 是不合邏輯的。 市盈率往往依賴於一年的收益,而週期性、會計問題、一次性事件以及其他因素都可能導致收益偏離。

但PE真的非常非常容易使用。 因此,這是迄今為止最常用的估值指標。

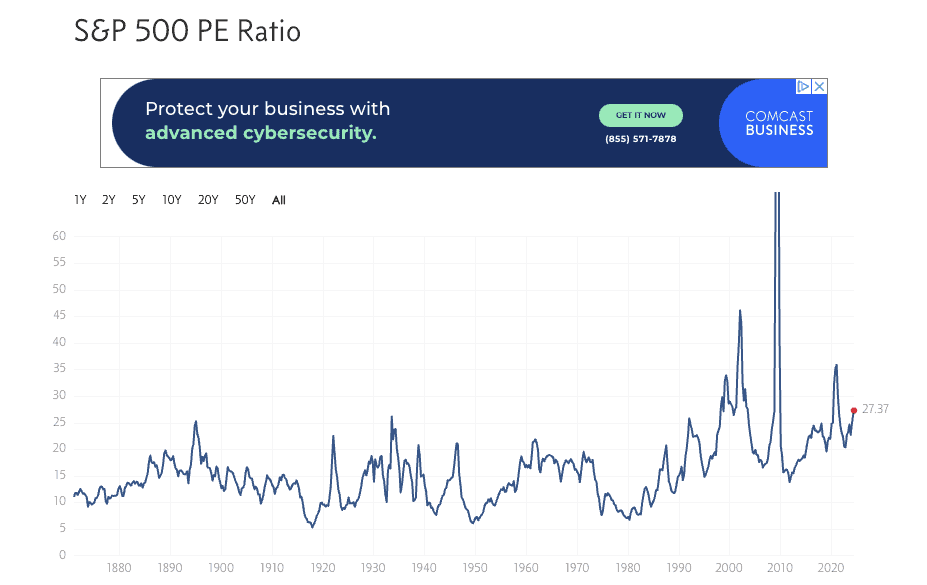

根據 Multipl.com(我在下文中使用了其圖表),標準普爾 500 指數的市盈率中位數為 15,平均值為 16。 一些消息來源稱這一數位更高,約為 17,但無論如何,目前 27 的市盈率遠高於平均水準,因此令一些人感到恐慌:

如果你看到 2009 年股票價格在螢幕上大幅飆升,並想知道為什麼股票價格如此之高,其實事實會有所出入:2009 年全球金融危機期間,股票價格下跌,但實際上市場是有先見之明的。 事實上,盈利下降的幅度比股價下降的幅度還要大,但市場明智地認為盈利下降只是暫時的,並沒有對股價進行過多的懲罰,因為市場(正確地)認為盈利將會回升。 換句話說,2009 年的高市盈率只是一個分母問題,而不是頭號問題。

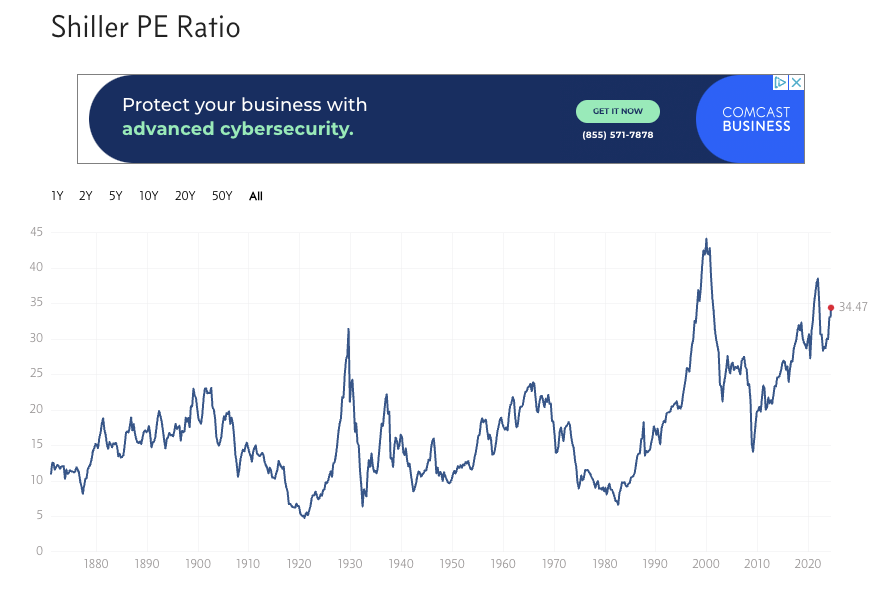

不妨看看耶魯大學經濟學家羅伯特-席勒(Robert Shiller)的市盈率,它是對過去 10 年的收益進行平均和通脹調整后得出的。 席勒市盈率也被稱為週期性調整市盈率,它被譽為比其更簡單的兄弟更能預測股票價格。

當然,目前的席勒市盈率也很高,為 34。 另外,根據 Multipl.com 的數據,其中位數為15.98,平均值為17.12。

一個叫stocknoob4111 的人認為席勒市盈率 「似乎基本無用」,這可能也無濟於事(這位發帖人的名字並不令人有信心,但他發起了一個資訊豐富的主題,尤其是如果你是市盈率分析的新手的話)。

股市可能沒有想像中那麼昂貴的原因

很難說美國股市很便宜,但有一些觀點支援其並沒有那麼昂貴:

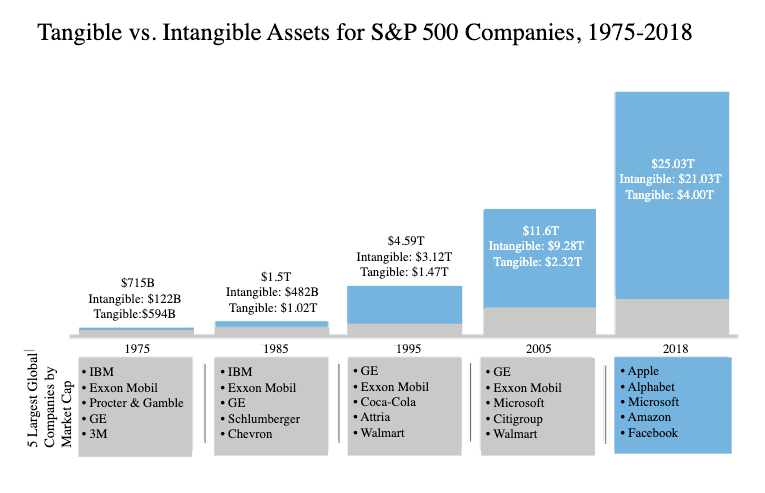

- 美國公司的無形資產比過去更多。 工廠和硬資產不再是支柱。 加州大學洛杉磯分校《Anderson Review》的一張圖表清楚地表明瞭這一點:

- 美國經濟的勞動密集程度已大不如前。 事實上,這種趨勢轉變得如此之快,以至於美國出現了工作力短缺。 這一點與前一點相輔相成; 我們已經從 「物品」經濟過渡到了 「觀念 」經濟。

- 人工智慧將進一步加劇這一趨勢。 隨著人工智慧處理大量的白領粗活,企業的 「增值 」將越來越多地來自於做出正確的決策,而不是小部件的蓋章數量或在辦公室工作的時間。

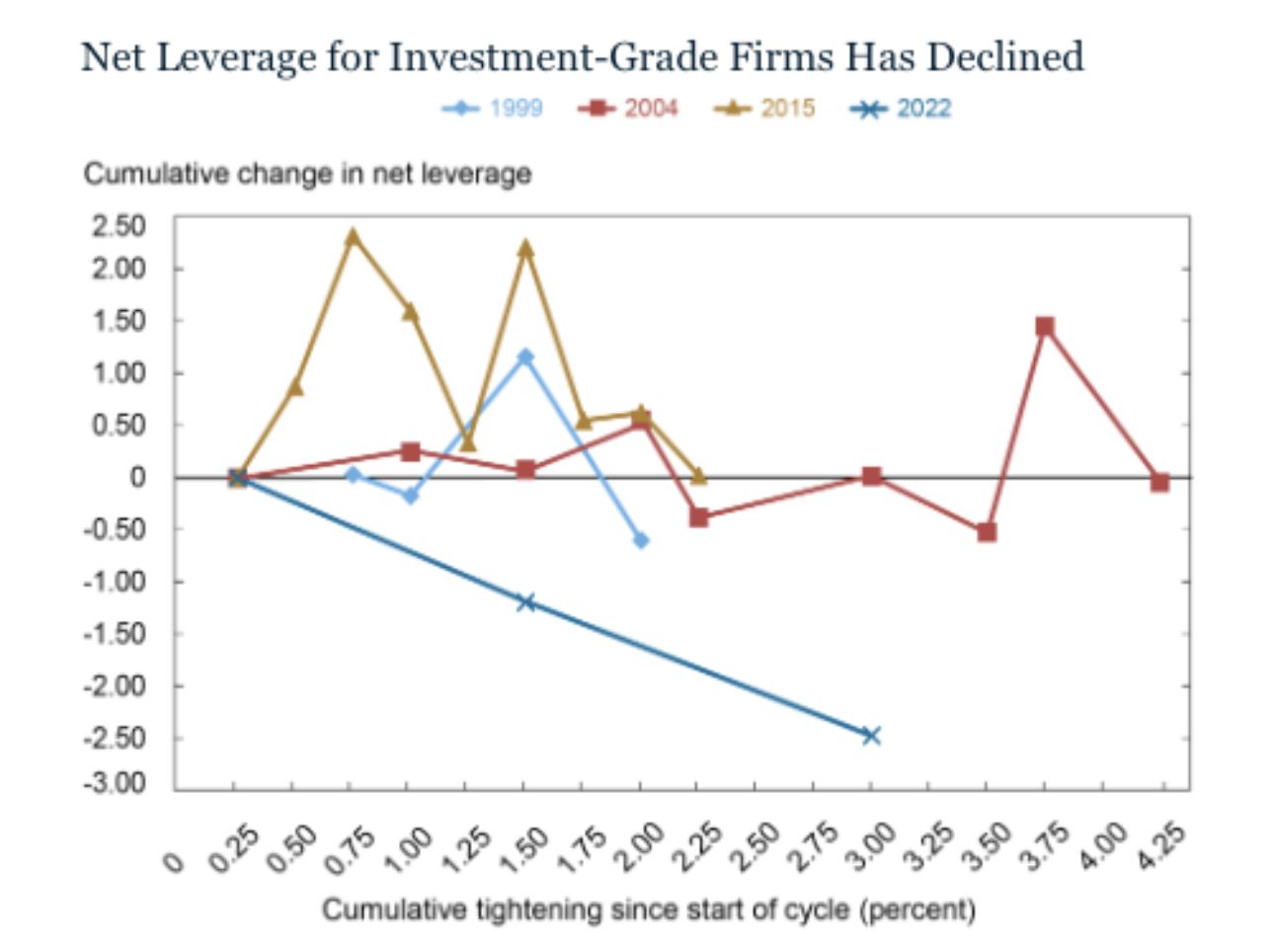

- 美國公司現在的槓桿率較低,債務成本也較低。 下圖來自紐約聯儲的博客,基本顯示了當前美聯儲緊縮週期與以往週期相比,槓桿率下降的速度和線性程度。 與美國家庭一樣,美國公司的財務狀況也相對健康。

我再說一遍,我並不是說市場很便宜。 我想說的是,有一種觀點認為,隨著時間的推移,經濟的發展會給人類帶來更多的價值——只要看看我們現在的價值與 100 年或 200 年前相比就知道了——因此,看到這些額外的價值反映在股票價格上也就不足為奇了,這意味著可以合理地預期平均市盈率會隨著時間的推移而略有上升。

我承認… 但我們是否已經超越了 「略微」? 沒人知道,但有可能。

T + 1 結算、GameStop 和非美元投資者

我有一個熱狗,要 5 美元。

你有 5 美元,想吃熱狗。

我們的交易很簡單。

現在假裝是 20 世紀 20 年代,假裝我有一張市價約為 100 美元的紙質股票。

你有 100 美元,想要我的股票。

我們的交易仍然非常簡單。

美國剛剛恢復了 「交易日期 + 1」(簡稱 」T + 1“)的結算方式,這種方式在 20 世紀 20 年代曾使用過,當時馬匹信使需要一天的時間來運送股票。

T + 1 是怎麼回事?

從 20 世紀 20 年代到 20 世紀 70 年代初——大約是美國股市重回 1929 年高峰的時間——紙質股票被四處流通。 1973年,美國存管信託公司(Depository Trust Company)應運而生,它的理念就是讓紙質證書不動起來:紙質股票不再被隨身攜帶,而是在 DTCC 存檔,並由帳簿記錄處理所有權變更。

但是——這也是大多數人感到棘手的地方——與熱狗和現金不同,股票交易的對手方在商定交易價格時往往沒有現金或股票。 他們可能會有。 但是 彭博社的馬特-萊文指出 (可能需要註冊,也可能不需要,這取決於你最近讀了多少彭博社的文章),買方可能需要獲得保證金貸款或兌換貨幣以準備現金,賣方可能需要收回借給做空者的股票。

這些行動需要時間,儘管隨著技術的進步,時間越來越少; 1973年,在達成交易協定五天后就進行了結算。 到 1993 年,美國證券交易委員會改為 T + 3,2017 年又改為 T + 2。

但重要的是,這不僅僅是一個技術問題——如果我們能在南極洲設立自動取款機,那麼如果一切都在 “那裡”,我們就能快速處理交易–只是把一切都送到那裡需要時間。 如果時間不夠,就會出現 「結算失敗」 (連結主要針對歐洲市場,但類似原則也適用於美國)。

T + 2 看起來很好,直到meme股票狂潮出現。 其中一項要求是,經紀商必須在 DTCC 存放抵押品,以防在交易清算前以及在 meme 股票交易激增期間任何一方發生意外、 Robinhood在 DTCC 沒有足夠的抵押品,這大家都知道。 這導致他們限制 meme 股票交易,這激怒了 meme 股票交易者, 甚至促使他們在國會露面。 .

Gary Gensler和美國證券交易委員會 迴避了 Robinhood 是否有錯或有多大錯的問題,他們認為縮短結算時間是一種勝利,因為更短的時間窗口意味著出錯的時間更少。 業界對此提出了反駁,他們普遍認為,更短的時間窗口意味著更少的時間來解決 出現的問題。

無論如何,T + 1 就在這裡。 如果您是一名普通投資者,那麼它不太可能改變您的生活。 如果拋售,您會更快地獲得現金。 這對非美國交易者來說是最困難的,除非他們手頭已經有美元,否則往往需要到外匯市場將當地貨幣兌換成美元才能進行交易。

問題出在哪裡? 外匯現貨交易通常需要兩天時間結算。

解決辦法是什麼? 遷往美國,或遷往 T+1 各地

同樣來自彭博社:

“根據美國存管信託與結算公司發起的一項調查,半數以上員工人數少於 10,000 人的歐洲公司正計劃將員工調往北美,或在歐洲或亞洲僱用過夜員工。 …

Baillie Gifford 在給美國證券交易委員會的信中表示,美國外匯交易櫃檯通常在週五晚上提前關閉,這可能意味著需要在亞洲時間內進行 T+0 交易。 它建議美國監管機構鼓勵銀行將交易活動延長至每週五天的下午 6 點。 ”

除外國交易公司外,擁有美國存托憑證(銀行有時購買外國股票,並創建等同於美國交易股票的股票塊,稱為美國存托憑證(ADR); 美國存托憑證的單個股票稱為美國存托股票)的 ADR 和 ETF 如果擁有結算時間長於 T + 1 的相關外國股票,似乎也會有問題。

加拿大和墨西哥也與美國同步轉為 T + 1,美國股市——世界上最大的股票市場——轉為 T + 1 后,世界其他地方遲早也會跟進。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。