從前,公司的主要財務目的是為投資者賺取利潤。

然后是证券化。 后来,投资者越来越多,“大傻瓜理论”也随之而来。

隨後,科技公司不惜賠本也要搶佔市場份額,以換取潛在的拋物線回報。 為 「線性」的傳統公司設計的指標並不適合這些新公司,至少在它們虧損的階段是如此。

今天的市場仍然主要容納傳統公司,但對 「現在輸、希望以後贏 」的公司已經越來越寬容——其中最成功的公司實際上已經贏了,而且贏得很好。

换句话说,无论投资者认为公司是 “长线” 还是 “短线”,企业最终都必须增加经济价值。

什麼是投資回報率(ROIC)?

衡量一個企業是否增加了真正的經濟價值,沒有比投資資本回報率(ROIC)更好的了,或者從技術上講,將投資資本回報率與公司的加權平均資本成本(WACC)進行比較。 今天我將介紹這兩個指標。

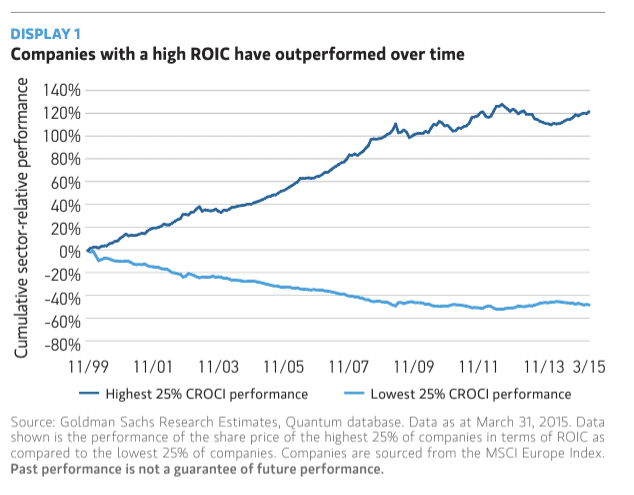

簡而言之,正如摩根士丹利(Morgan Stanley)的圖表所示,高投資回報率股票的表現優於其他股票。

來源:摩根士丹利

如果您聽說過凈資產收益率(ROE)——沃倫-巴菲特最喜歡的指標之一,那麼您對 ROIC 就有了一半的瞭解。

ROE將股權投資者的回報與股權投資者提供的資本(概念上)進行比較,而ROIC將債務和股權投資者的回報與兩者提供的資本進行比較。

投資回報率:分子

ROE的 「回報 」部分很簡單,就是凈收入,也就是公司在支付了運營成本、利息支出和稅金后剩下的錢。

就 ROIC 而言,我們必須對財務報告中的一個小插曲進行調整。

ROIC 分子是公司收益中可用於 (1) 債務提供者和 (2) 股權提供者的份額。

損益表中與我們最接近的是營業收入,它是公司收益中可供(1)債務提供者、(2)稅務機關和(3)股權提供者使用的部分。

我們不想要稅收部分。 我們要的是稅後 營業收入,因為這隻代表債務和股票投資者可獲得的收益。

由於財務報表中沒有這一指標,我們只能用營業收入(或 EBIT,又稱息稅前利潤,與營業收入基本相似,但作為非美國通用會計準則,有時不包括非經常性開支)乘以(1 – 實際稅率)來計算。

如果你想知道實際稅率,它只是用已付所得稅(或者更令人困惑的是,用聲稱已付的所得稅,因為在包括美國在內的許多國家,實際支付的現金稅不盡相同)除以稅前收入。

我們這番努力的成果是一個叫做稅後淨營業利潤(NOPAT)的分子。

因此,如果您的營業收入為 100 美元,實際稅率為 35%,那麼您的凈營業收入為 65 美元。

投資回報率:分母

那麼,如果投資資本回報率 的 「回報 」部分是納稅調整后的營業收入(NOPAT),投資資本又是什麼呢?

最簡單的公式是:債務 + 股權。

這是完全合法的。

如果你喜歡更複雜的視角,那麼 ROIC 的分母可以被認為是公司(通過運營)可望為投資者賺取回報的任何東西。

那就只有賺取回報的資產,以及運營資產。

我所說的 「運營 」是指不包括現金;根據一個簡化的假設,即公司可以很容易地將多餘的現金存入貨幣市場基金,從而在其業務的現金部分對得起投資者。

一個更微妙的觀點是,某些基線金額的現金實際上 是 運營資產是指公司的運營離不開它,而且 那筆 現金 – 也許是銷售額的一小部分,比例因行業或商業模式而異 應該 保留在分母中,而 “多餘 ”的現金則可以剔除。

這條路徑以總資產為起點,然後減去多餘的現金或全部現金,再減去任何預期無回報的 “自由 ”負債,即會計術語中的無息負債(NIBL)*。 也可以減去長期債務**的當期部分,因為這些債務將在產生更多利息之前清償。

換句話說,只要公司能拖延向供應商付款,或拖延向稅務員付款,或拖延向員工付款(我不評論拖延的道德問題,在某些情況下,拖延可能是完全可以接受的商業行為,而在另一些情況下,拖延則是高利貸),它就可以用這筆錢來抵消其總回報預期資產。

假設您的總資產為 1000 美元,您有 20 美元的應付賬款、20 美元的應付稅款和 20 美元的應計工資,那麼您的投資資本就是 940 美元。

*對於 “吹毛求疵”的人來說,請注意,你通常會看到這種負債被稱為無息流動負債(或 NIBCL)。 從理論上講,任何不產生利息的負債,無論是流動負債還是非流動負債,都可以被認為是自由融資,因此我去掉了縮寫中的 “C”,不過從實際意義上講,我們生活的世界中自由融資的期限不可能超過幾個月,因此在現實生活中幾乎所有的無息貸款都是無息債券。

**說到債務,有些人從投資資本中減去了零息債務,他們的理由顯然是,因為每年無需支付現金利息,所以這是 “免費 ”融資。 我不同意這一立場,理由是零息定價中包含了隱含的年回報率。 也許沒有逐年的現金利息,但肯定不是免費融資。

常見ROIC分母調整方法

你可能會覺得我們已經說得太複雜了——你也可能會明白,為什麼 ROE(投資回報率的表兄弟)的使用頻率要比 ROIC 高出 100 倍。 即使支援者認為投資回報率是合理的,但也需要做大量的工作。

在本文中,我將為您介紹一個更簡單的版本。

下面是一些常見的資產負債表調整方法:

| ROIC 普通投資資本調整 | ||

| 專案 | 調整邏輯 | 調整 |

| 現金 | 超額現金不是經營性資產,通常投資於低風險帳戶,賺取與所承擔風險相當的回報,因此超額現金不是經營性資產,應從 ROIC 分母中剔除。 | 確定超額現金(例如,超過銷售額百分之幾的金額)后,將其從分母中去除。 |

| 研發費用 | 由於不能確定能否實現收益,會計師強制將這些費用記為支出,但研發(偶爾還有廣告)本質上可能會創造資產負債表外的價值,這些價值應計入公司資本。 | 對現金的調整非常常見,對經營租賃的調整也比較常見,而對研發的 ROIC 調整則不太常見。 它們很少用於廣告,但研發和廣告都將以與經營租賃類似的方式進行調整。 |

| 廣告費用 | ||

| 商譽 | 如果一家公司在一次收购中明显支付过高的价格,将这种过高支付的商誉长期保留在资本中可能会对经营盈利能力的分析产生误导。这种商誉的存在可能会掩盖除了这次过高支付之外的实际经营盈利能力。相反,那些频繁进行收购并形成商誉的公司可能不需要削减商誉的价值。 | 如果認為有必要調整,則從資本中去除商譽。 |

ROIC:一個例子

在过去的 20 年里,我一直把 WD-40 作为财务报表解释的首选,因为这家公司的财务报表是我见过的最清晰的。 我与该公司没有任何关系;我只是觉得他们的报告很容易用于演示。 (伙计们,如果你们读到了这篇文章,要知道你们的工作已经落在了肥沃的、令人赞赏的土壤上)。

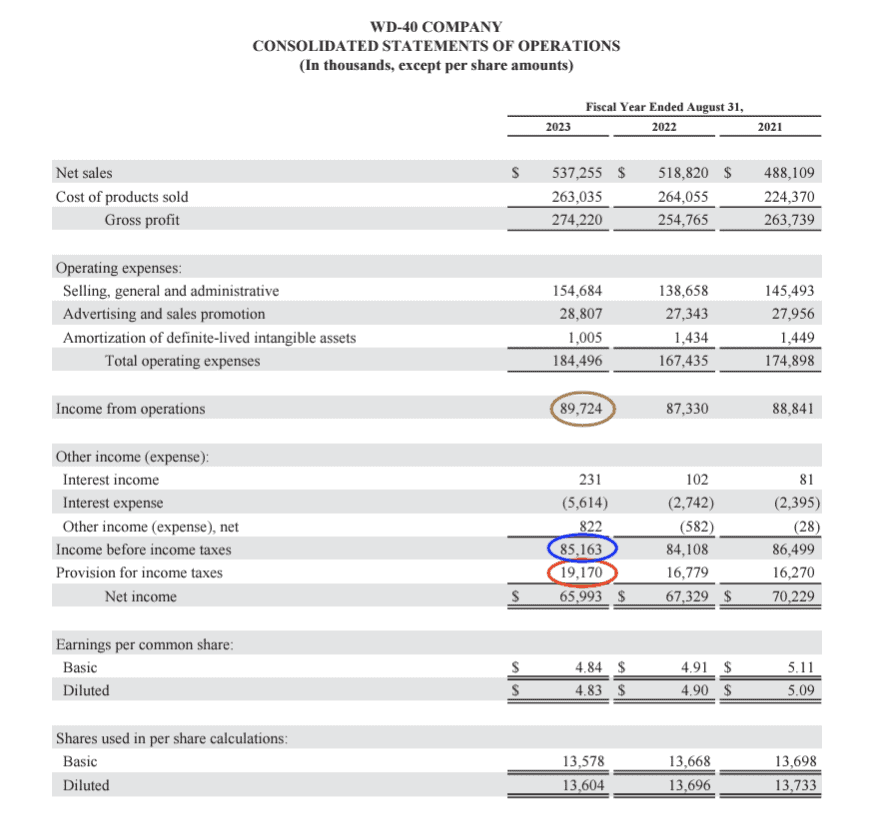

總之,看看他們的收入報表吧。 (以下損益表和資產負債表均來自WD-40 2023 年年報中的 10-K報告)。

對於NOPAT來說,最重要的數位是89 724 000美元的營業收入(棕色橢圓形)。

但請記住我們需要乘以(1 – 實際稅率)。

實際稅率是 19 170 000 美元的所得稅費用(紅色橢圓形)除以 85 163 000 美元的稅前收入(藍色橢圓形)。

WD-40 的實際稅率為 22.5%

因此,WD-40 的 NOPAT 將是:

8 972.4 萬美元 x (1 – 0.225) = 69 536 100 美元

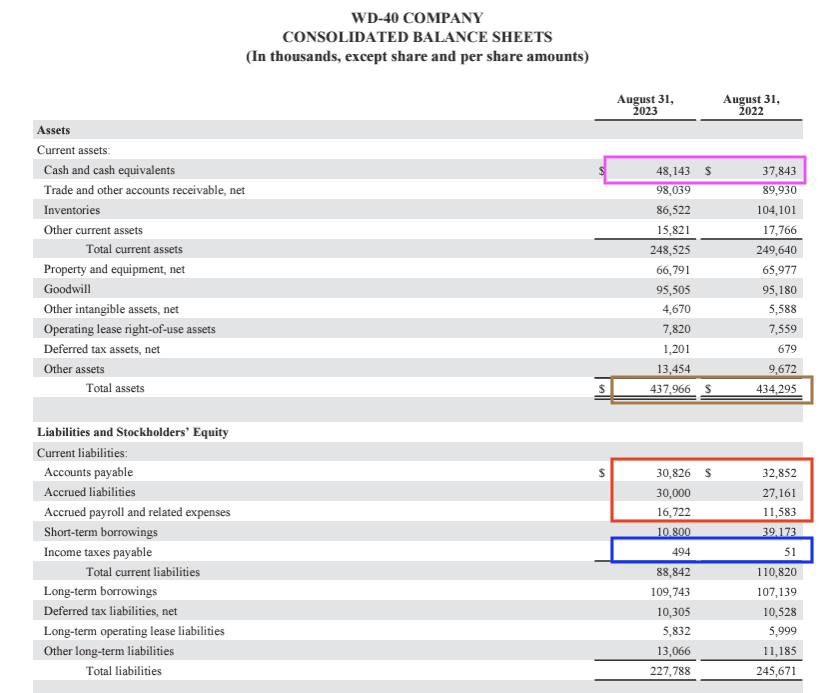

我在計算分母時突出了兩個時期,其邏輯是,由於 WD-40 在一年中賺取了凈資產收益率,因此將凈資產收益率與 WD-40 在一年中使用的資產進行比較,而不僅僅是年終快照,這在邏輯上是一致的。 我們沒有每日或每小時的資產負債表數據,因此在公司按季度報告的國家,使用季度平均值將是黃金標準,但為了便於計算,我們將使用銀標準的期初值和期末值(兩期平均值)。

先看總資產(棕色高亮部分),平均為436130 500美元。

現在,我們減去/ 我們可以把所有現金都減去,但為了便於演示,我們假設 WD-40 需要銷售額 1%的現金作為運營資產。 其餘的都是多餘的。 2023 年的銷售額為537,255,000美元,其中的1%為5,372,550美元,我們可以四捨五入為500萬美元。

平均現金餘額為 4,299.3 萬美元,因此,從其中抽出 500 萬美元–目前只是猜測,僅供參考;我們需要進一步的營運資本分析,或許還需要致電該公司,以獲得更精確的數據–就可以得到 3,799.3 萬美元的超額現金。

現在是 NIBL/NIBCL。 所有流動負債顯然都是非銀行借款,可能除了短期借款,所以我排除了這部分。 他們的平均收入為74 844 500美元。

那麼

資產 436 130 500 美元

– 超額現金 37 993 000 美元

– 74,844,500美元用於國家銀行帳戶

—————————-

$323,293,000

WD-40 的投資資本為 323,293,000 美元。

因此,WD-40 在 2023 年的投資回報率為:

$69,536,100 ÷ 323,293,000 = 21.5%

我可以告訴你,這是一個非常好的數位。

但有多優秀呢?

接下來是加權平均資本成本(WACC)

假設你以 7% 的利息從銀行借錢投資股票(順便說一句,你可能不應該這樣做)。 你最好賺取至少 7% 的回報率,對嗎?

經營企業也是如此。

你的資金提供者不會白白給你錢。

債務成本很簡單,債務有合同規定的回報。 利息支出列在損益表的稅前收入之前,這意味著利息支出可以抵稅,因此,如果一家公司的債務為 10%,實際稅率為 30%,則其稅後債務成本為 7%。

股本成本更低。 股票是一種風險較高的剩餘索取權,因此股票持有人的預期回報要高於債券持有人。

但高多少才是正確的呢? 儘管多年來學術界一直在努力,但沒有人真正知道。

我們知道無風險利率(10 年期美國國債最常用於長期股票投資者,因為 10 年大致相當於長期股票持有期)。

我們確實知道,長期以來,標準普爾 500 指數的名義年收益率約為 10%(實際年收益率或通脹後年收益率為 7.5%至 8%)。

因此,我們可以說,根據相當長的歷史先例,投資者可能期望從標準普爾 500 指數左右的股票中獲得 10%的年回報率。

我們還可以從股票收益率中減去無風險利率,然後宣佈這是當前的 「風險溢價」,投資者需要這個溢價來吸引他們離開昏昏欲睡的國債,轉而購買標普 500 ETF。

但除此之外,我們真的不知道。 實際上,公共股票的成本估算可能會有所不同,低利率環境下安全的公用事業股成本估算為 6%*,而高利率時期高風險的生物技術股成本估算則為 15%。

* 是否以及在多大程度上根據利率調整預期資本成本是一個有爭議的話題。 我個人更傾向於使用長期正常化利率,而不是調整利率,因為調整利率實質上是對利率走勢下注,這很難做到,而且很可能增加分析的不準確性。

資本資產定價模型(CAPM)是利用過去的價格變動來推測股票成本的最著名嘗試。 具體來說,它將無風險利率乘以市場風險溢價(如上所述)與代表股票隨市場波動的 「貝塔 」係數的乘積。 (根據定義,市場的貝塔係數為 1,貝塔係數為 2 的股票的 “波動性 ”是市場的兩倍,但波動方向與市場大致相同,而貝塔係數為-0.5 的股票的波動性是市場的一半,而且是反向波動)。

CAPM 是一個優雅的結構,但其在文獻中的實證支援卻令人懷疑。

我自己的經驗法則是,先從 10%的中等股開始,然後根據我對相對風險的主觀估計,上下浮動幾個百分點。

因此,要獲得WACC,首先要獲得債務成本——最好以10年期的成本為標準;不要被公司以非常低的利率進行非常短期的融資所左右——對其進行稅收調整,然後使用你喜歡的任何占卜方法獲得股權成本,然後按比例對其進行加權。

如果稅後債務成本為7%,股權成本為10%,公司採用50%債務融資和50%股權融資(按市場價值計算),則其加權平均資本成本為8.5%。

WD-40 的WACC?

我們將採用 「倒推法」,因為我確信 WD-40 22.5% 的投資回報率正在增加經濟價值(投資回報率高於加權平均資本成本表示經濟價值增加)。

WD-40 的市值為34億美元,債務帳面價值約為1.4億美元。 從技術上講,我們需要債務的市場價值,也有一些估算的方法(還有一些在線計算機),但按帳面價值計算,債務融資在總資本中的佔比略低於帳面價值的 4%,所以它不會成為一個很大的推動力。

我估計WD-40的股本成本為%-10%。 這是我的數位,有些人會不同意,這就是我們有市場的原因。 但為了便於計算,我們還是假設為10%吧。

WD-40 2023 年的利息支出為 561.4 萬美元。 因此,它的債務償還率約為4%。

稅後為3.1%。

因此,加權平均資本成本中 96% x 10% = 9.6% 的股權權重

加權平均資本成本中的債務權重為 4% x 4% = 0.16

加權平均資本成本總額為9.716%。

是的,这些分析是快速而粗略的,但 WD-40 22.5% 的投资回报率已经足够高了,在我看来,我们没有必要在加权平均资本成本(WACC)上纠缠不休。

可以看出,理解ROIC需要一定的会计和财务知识。 学习它们的好的方面是什么? 入门的代价让新手和菜鸟望而却步,对于有知识和耐心正确使用投资回报率的投资者来说,可能会带来更好的回报。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。