投資影響著(如果沒有決定)人們的財務狀況的健康水準,尤其是在晚年。

投資也是對未來的賭注。

因此,將大量精力和重點用於預測未來也就不足為奇了。

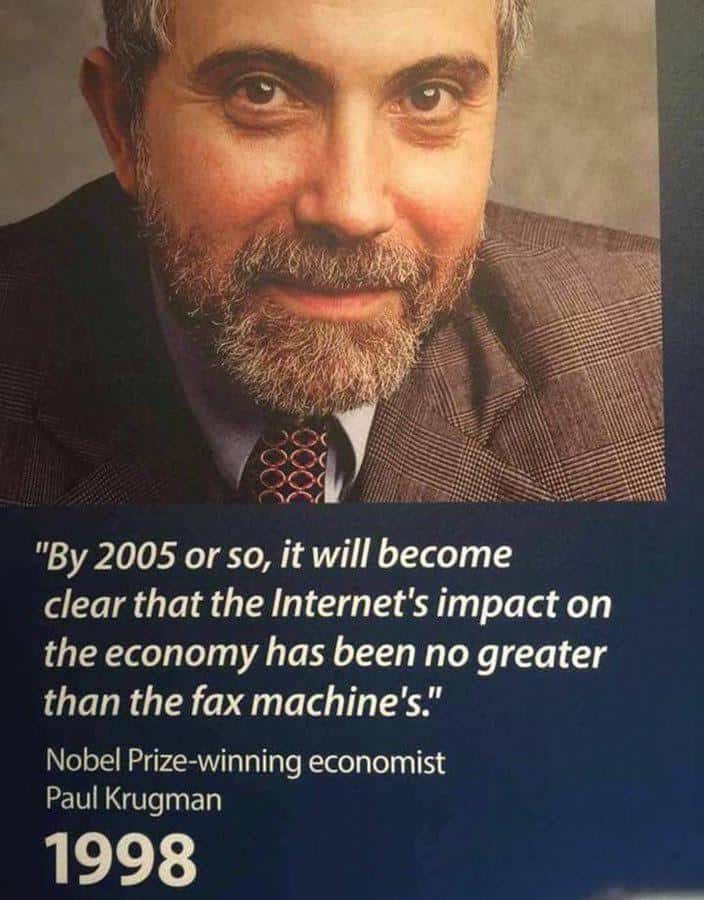

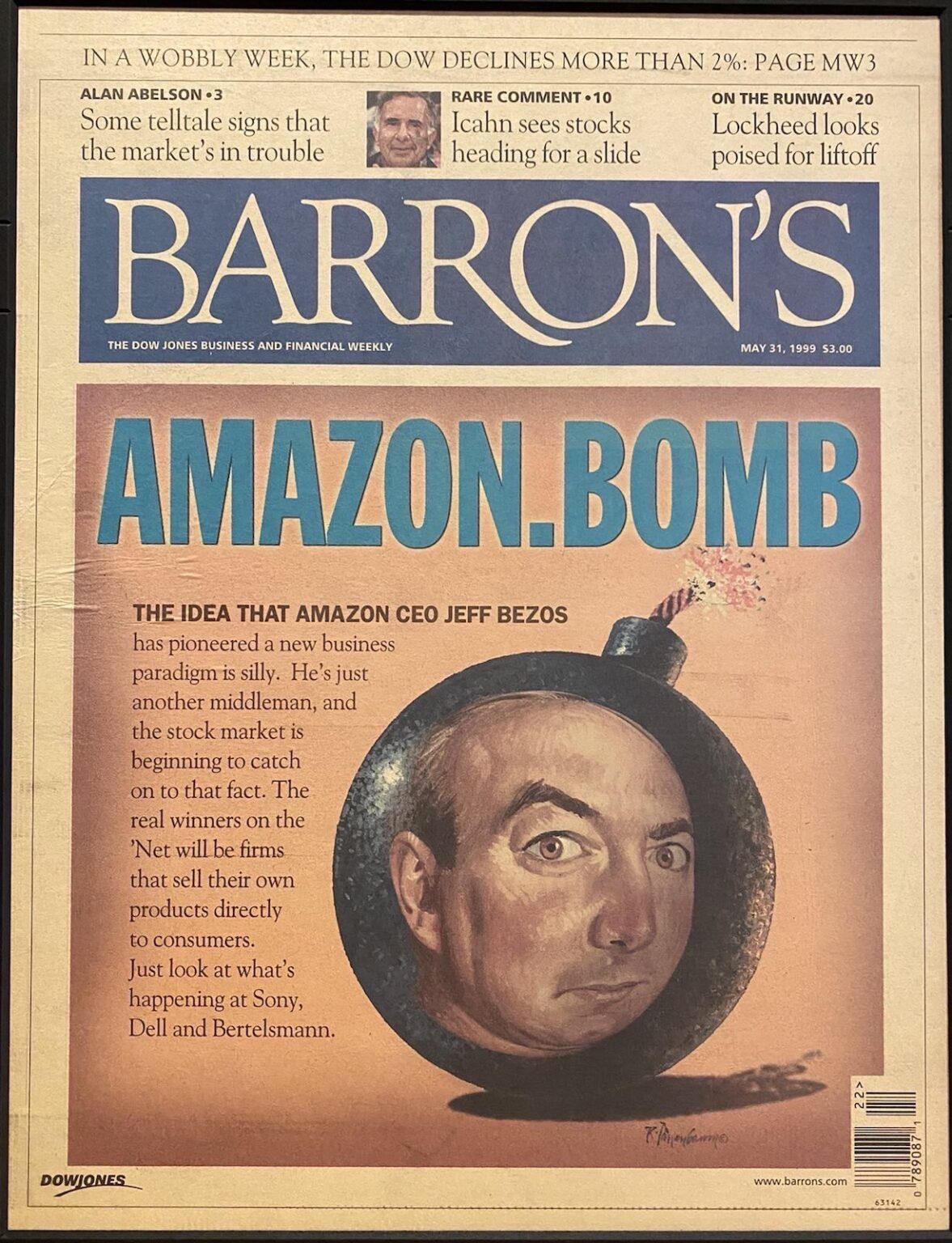

錯誤的預測比比皆是,我們很容易在事後對它們嗤之以鼻。

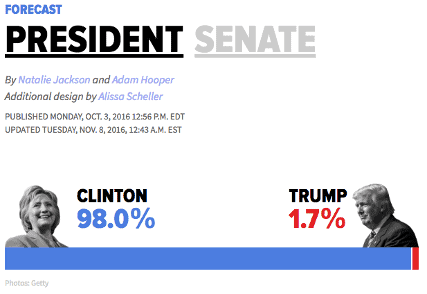

當然,錯誤的預測不僅存在於經濟學領域,它們無處不在。 關注 2016 年美國總統大選的人都記得,希拉蕊·克林頓勝券在握,唐納德·特朗普毫無勝算,而美國股市將崩盤的概率是特朗普獲勝的百萬分之一。

哎呀。

2024 年的市場值得預測嗎?

但是,年底就在眼前,儘管大多數人的投資視野遠比太陽公轉的時間要長得多,但在經濟學家和分析師中間,預測年前的表現已成為一種不可抗拒的傳統。

在他們看來,這種預測是有市場需求的。

但是,存在需求並提供某種物品,並不意味著進行了具有建設性的商品交換。

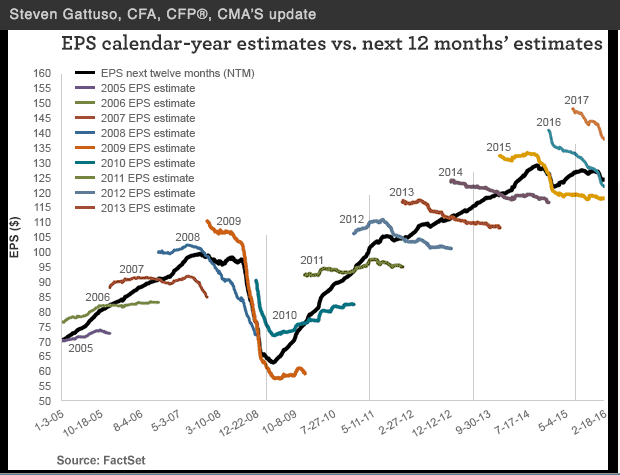

例如,下圖顯示,華爾街分析師對公司每股收益的估計並不特別準確。

每個彩色 「方格 」的起點代表對下一個日曆年的初步預測,方格的末端則顯示該日曆年的實際利潤。

如果說它們長期非常不準確——儘管有時確實如此——那也太過分了,但它們的準確性是否足以作為投資的依據呢? 可能不足以。

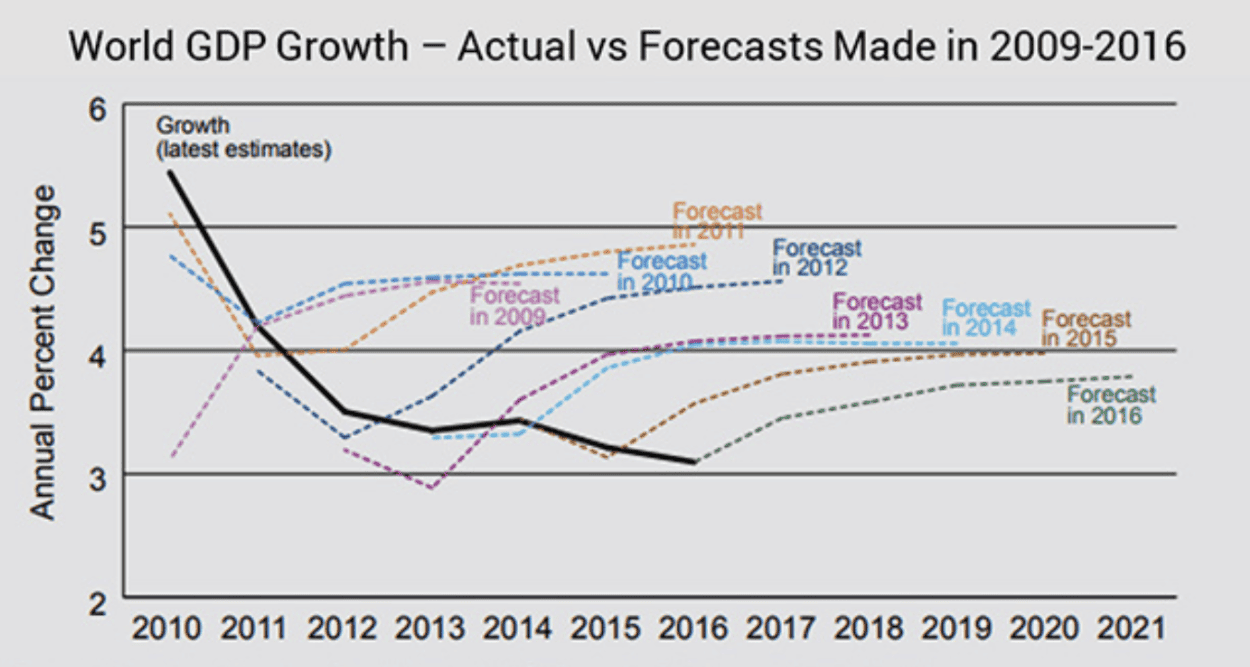

經濟學家在預測國內生產總值增長時也有類似的情況,他們的預測往往會有 50%甚至更多的偏差:

如果我們要對預測者進行預測,合理的預測可能是偏向樂觀。

2012年,美國能源資訊署回顧了自己過去 12 年的預測,發現它在 62% 的時間裡高估了原油產量,在 71% 的時間里高估了天然氣產量。

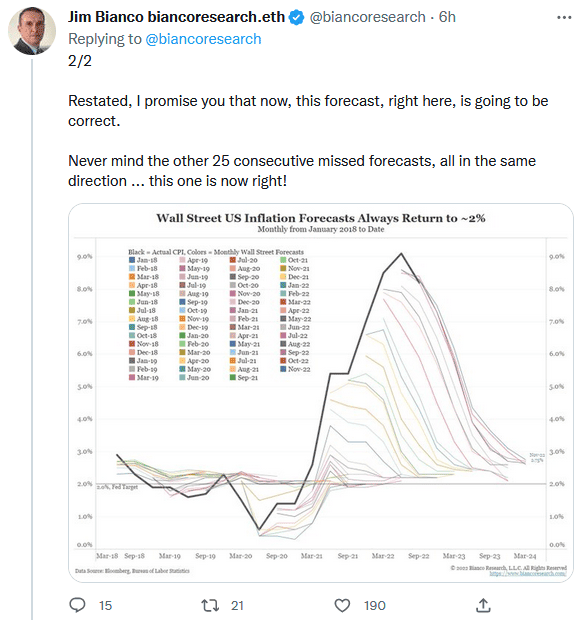

EPS預測呢? 幾乎不準。 GDP預測呢? 幾乎不準。 化石燃料預測? 幾乎不準。 通貨膨脹預測呢?

你猜對了。

你已經明白了。 我相信偶爾也會有出色的預測和出色的預測家。 但一般來講不會有。

在某種程度上,這是一種社會性的錯覺:投資者想要不可能的東西,而分析師提供了這種東西。 分析師和經濟學家聰明、消息靈通,而且幾乎總是真誠的。 但真誠和徒勞是可以共存的。

2023 年的預測結果如何?

BBAE 首席執行官Barry Freeman和我剛剛從臺灣旅行歸來,並在那裡的一個投資會議上發表了演講。

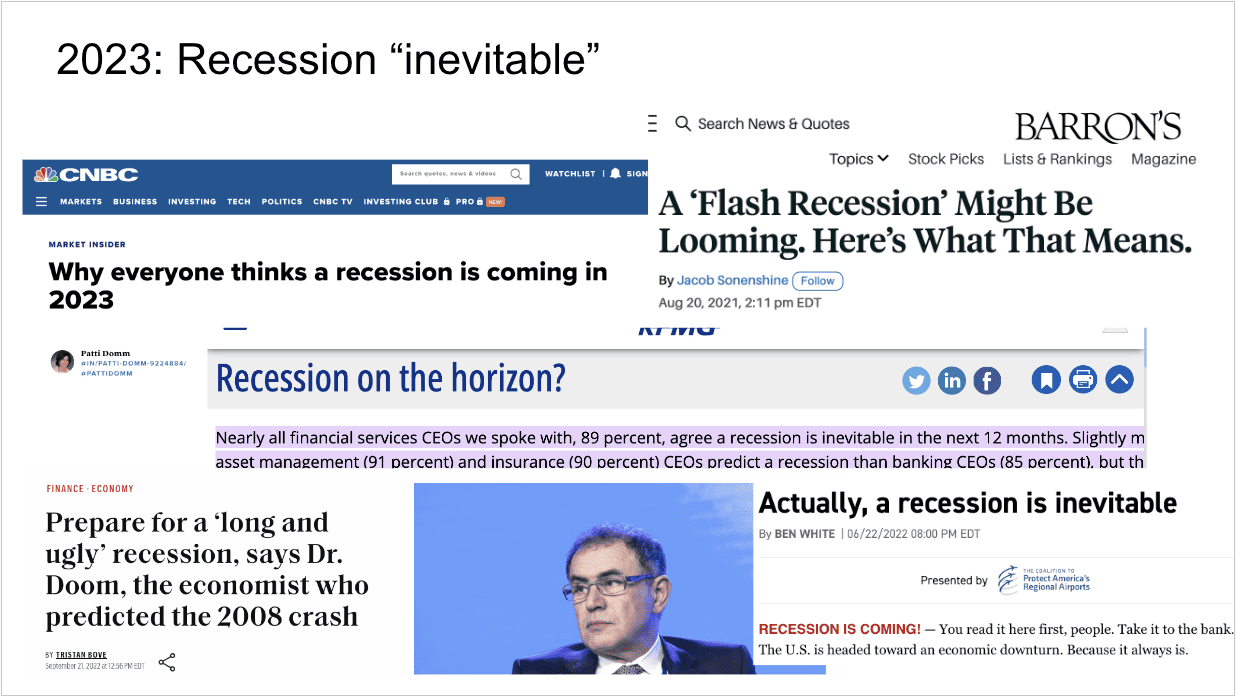

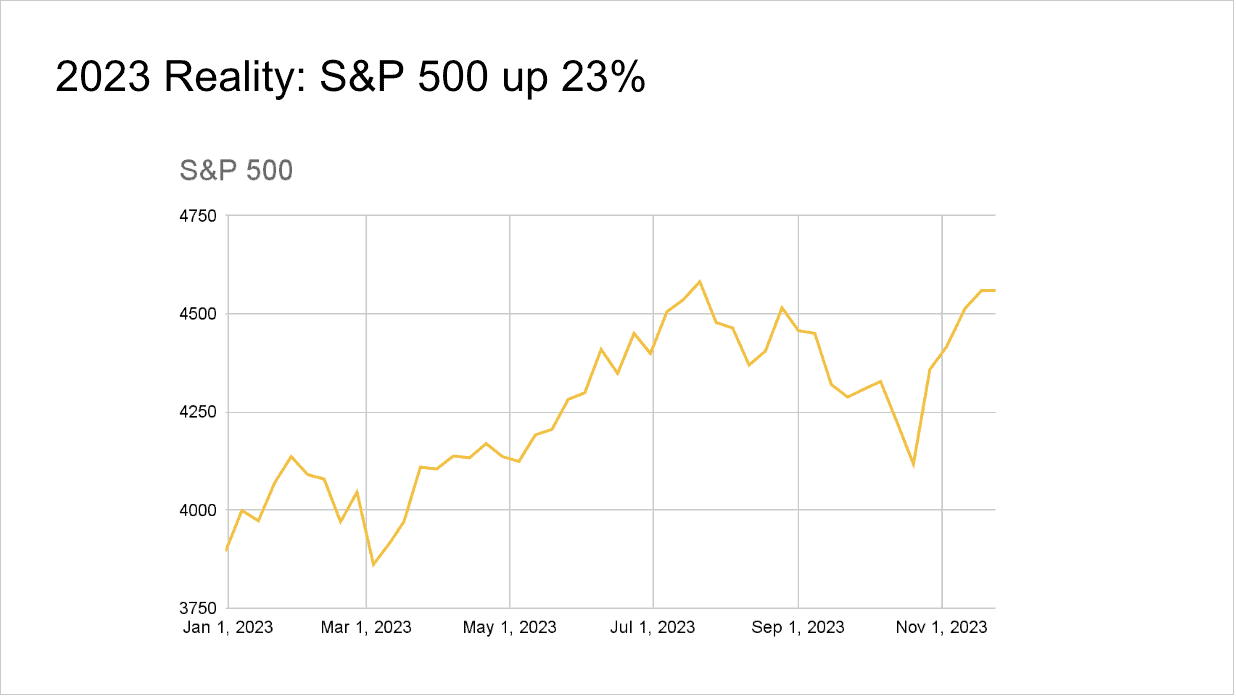

以下截圖摘自我的英文版投影片。 第一點是,在 2022 年,“所有人”都認為經濟衰退將在 2023 年到來。

相應地,專家們預測標準普爾 500 指數將下跌幾個百分點。

今年到目前為止,它已經上漲了 23%。

數據來自雅虎財經

2024 年股市和經濟衰退預測

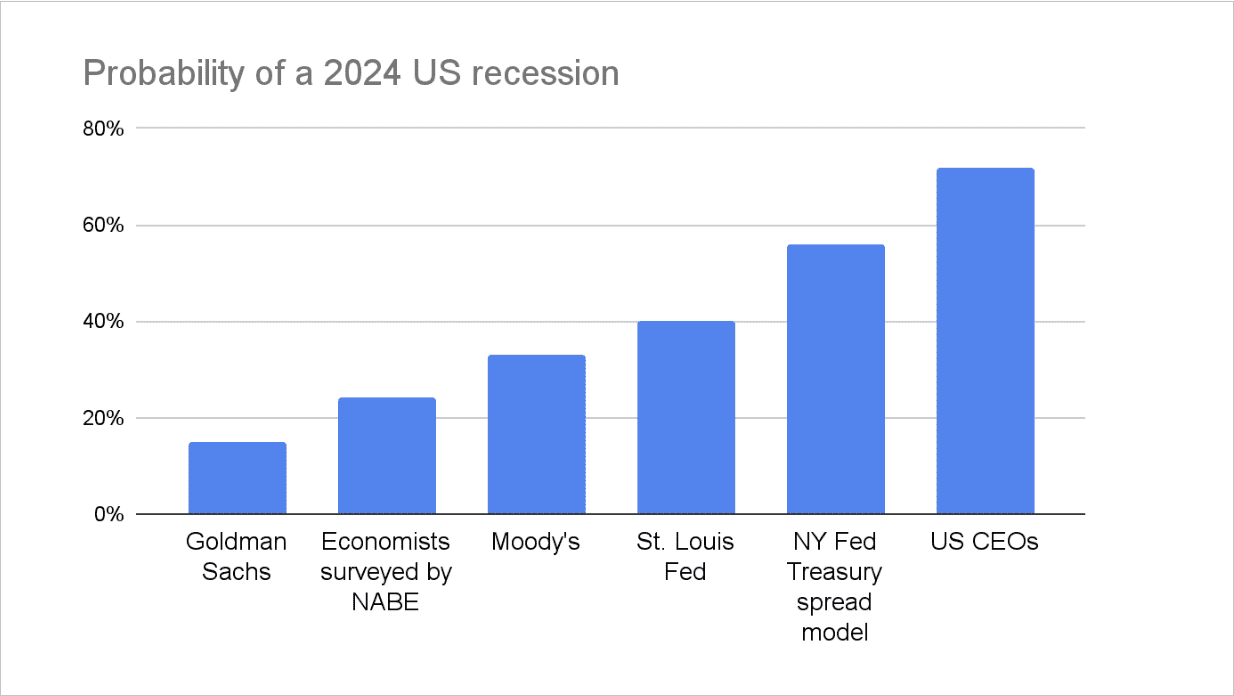

2024年呢? 美國最終會出現經濟衰退嗎? 這要看你問誰了:

總之,這些答案給了投資者一切,除了他們最想要的東西:確定性。

高盛(Goldman Sachs)認為有 15%的可能性,全美商業經濟學家協會(National Association of Business Economists)調查的 38 家經濟研究公司則認為有 24%的可能性,而大型企業聯合會(Conference Board)調查的 136 位美國首席執行官中,72% 的人預計會出現經濟衰退(儘管這一比例低於 2023 年初的93%)。

現在,假裝你是一名商業記者。 想寫一個關於 2024 年的恐怖故事嗎? 你已經有了所需要的數據。 想寫一個關於 2024 年的樂觀故事嗎? 你也已經有了所需要的數據。

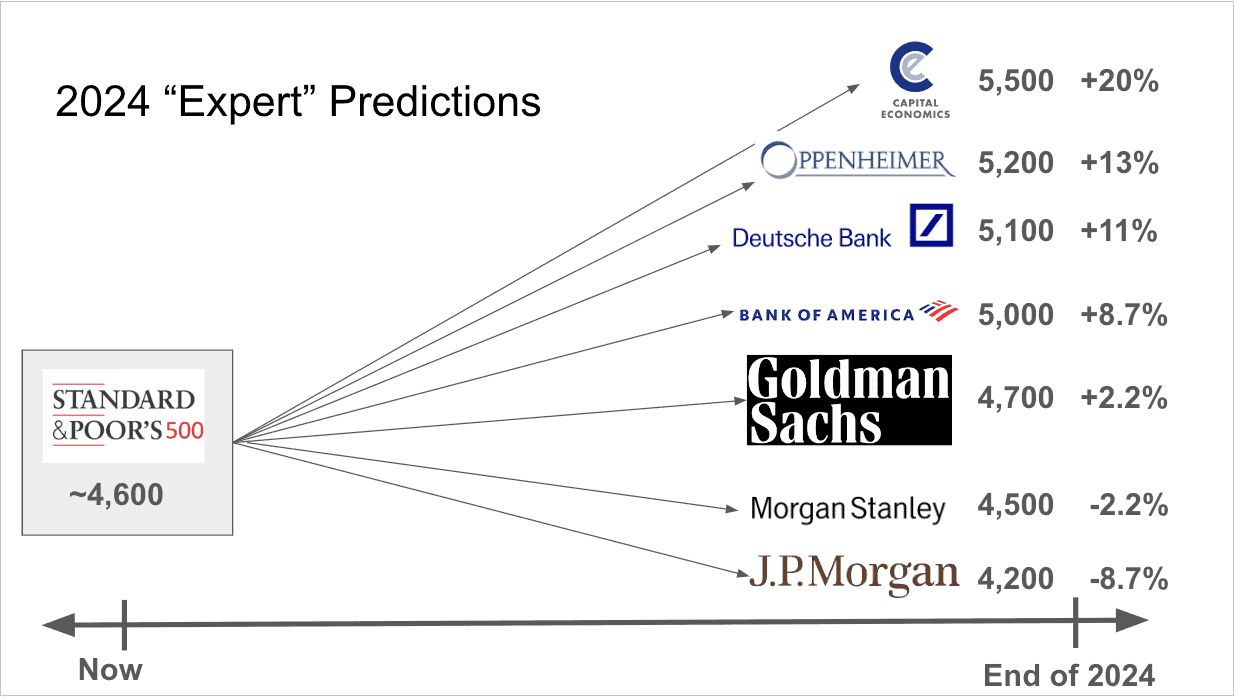

類似的情況也適用於股市預測。

從理智上講,從抽象的安全和理性的角度來看,很容易將這些年前預測視為無用之物。 但我們是人,我們會被它們吸引。

我們也是投資者。 那麼,我們能做些什麼呢?

方案 1:選擇相信提前一年的市場預測及預測家之一。

這似乎是最不明智的選擇。 但這正是預測家希望你選擇的。 我不知道關於市場預測的學術研究(幾乎肯定有一些),但有一篇針對具體股票的論文(Coval, Hirshleifer, Shumway, 2002)發現,約有 10%的個人投資者確實持續戰勝了市場,因此有可能一些分析師和經濟學家確實很優秀,值得關注,儘管我相信預測明年的市場結果要比在多年內戰勝市場更難。

方案 2:使用對提前一年的市場預測的平均值或中位數

這在數學上是站得住腳的。 但是,正如上述幾張圖表所示,預測的共識並不夠準確,不能作為投資的依據。

方案 3:不要根據提前一年的預測進行投資

幾乎沒有人的投資期限是一年,這意味著提前一年對市場進行預測雖然很刺激、很具有新聞性,但對大多數投資者來說卻沒有實際意義。

從長遠來看,股市的可預測性更高

從某種意義上說,市場是人類進步的代表,雖然我們人類有起起伏伏、戰爭、大流行病和黑暗時代,但我們一直善於不斷進步。 事實上,進步會帶來更多的進步,可以說是呈指數級增長。 在我看來,這種現象的可預測性要比提前一年的任何情況都要高得多,也更值得投資。

ElleVest 的數據顯示,如果你從 1928 年至今任意滾動持有股票 10 年,你將有 95% 的機會獲得正收益,而在任意滾動的 15 年中,你將有 99.8% 的機會獲得正收益。

我們只是在談論正回報率——這是一個很低的標準——實際上標準普爾 500 指數的回報率在近一個世紀以來平均約為 10%或 10.5%(如果我們把它的前身包括在內的話,標準普爾 500 指數於1957年正式成立)。 這足以讓一個新生兒從500美元的投資增長到70歲退休時的近50萬美元。

道理何在? 短期預測的價值微乎其微。 而長期預測則價值不菲。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 投資具有固有的風險。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 作者和 BBAE 在所提及的任何投資中均未持有頭寸。