當 1% 的股票 = 80% 的收益時,您是像查理-芒格(Charlie Munger)還是查理-比列洛(Charlie Bilello)那樣投資?

「分散投資是對無知的一種保護。 對於任何知道自己在做什麼的人來說,這都沒有什麼意義」

沃倫-巴菲特

「分散投資是為一無所有的投資者準備的」。

查理-芒格

我想就一個對你的投資成功影響最大的話題,提出兩種截然相反的觀點。

首先是窄幅市場的概念。

這個詞似乎低估了我所看到的一個非常巨大的現象:少數股票(和少數交易日)對股市的大部分漲幅負有不成比例的責任。

先鋒集團(Vanguard)創始人傑克•柏格爾(Jack Bogle)認為,對大多數投資者來說,「只要買乾草堆就行了」(而不是找針)。 當然,柏格爾從事的是賣乾草堆的生意,但我不覺得他是那種會有偏見的人。

Creative Planning 公司的查理-比列洛(Charlie Bilello)是較早認識到圖表在現代社交媒體驅動的資訊生態系統中的重要性的財經作家之一。 他最近發表了一些很好的視覺作品,強調了窄幅市場的概念(以及相關的買入並長期持有的概念)。

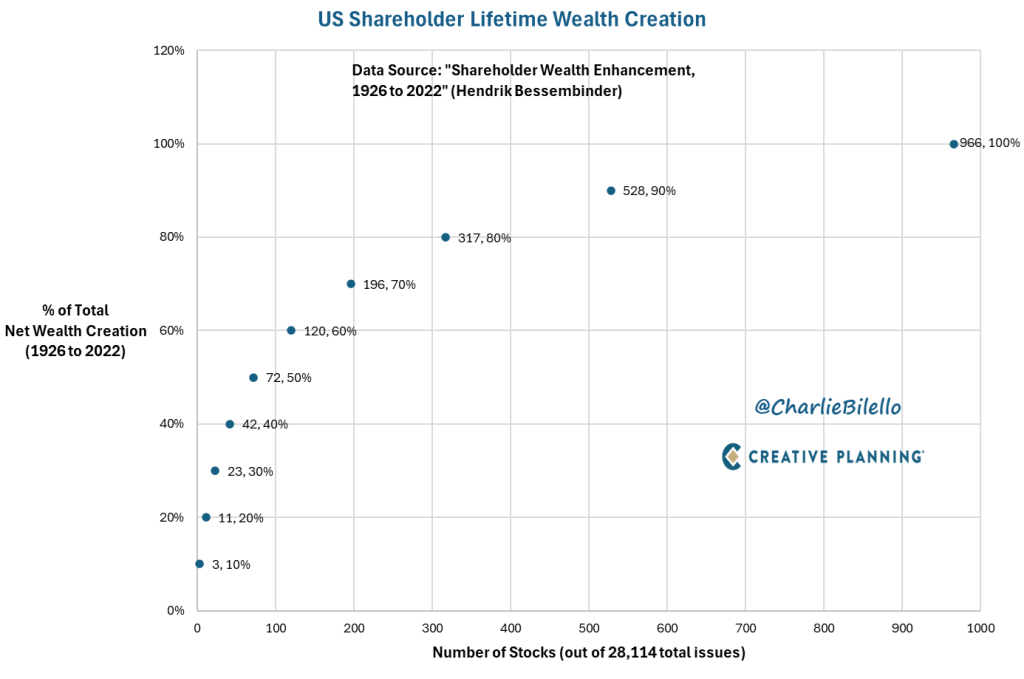

查理在下圖中展示了亞利桑那州立大學教授漢克-貝森賓德(Hank Bessembinder)的研究成果,他發現,從 1926 年到 2022 年,只有一小部分標準普爾 500 指數股票貢獻了該指數的全部漲幅(其餘股票的漲幅與美國國債相當)。

通過近一個世紀的回報,漢克總共研究了 28114 隻股票。

查理的字體很小,但 966 隻股票(28114 隻股票中的 3.4%)占美國市場總收益的 100%。 而 317 隻股票(1.1%,我把它四捨五入為 1%)佔了漲幅的 80%。

讓我用要點來強調這一點:

- 3.4% 的股票占市場收益的 100%

- 1% 的股票占市場收益的 80%

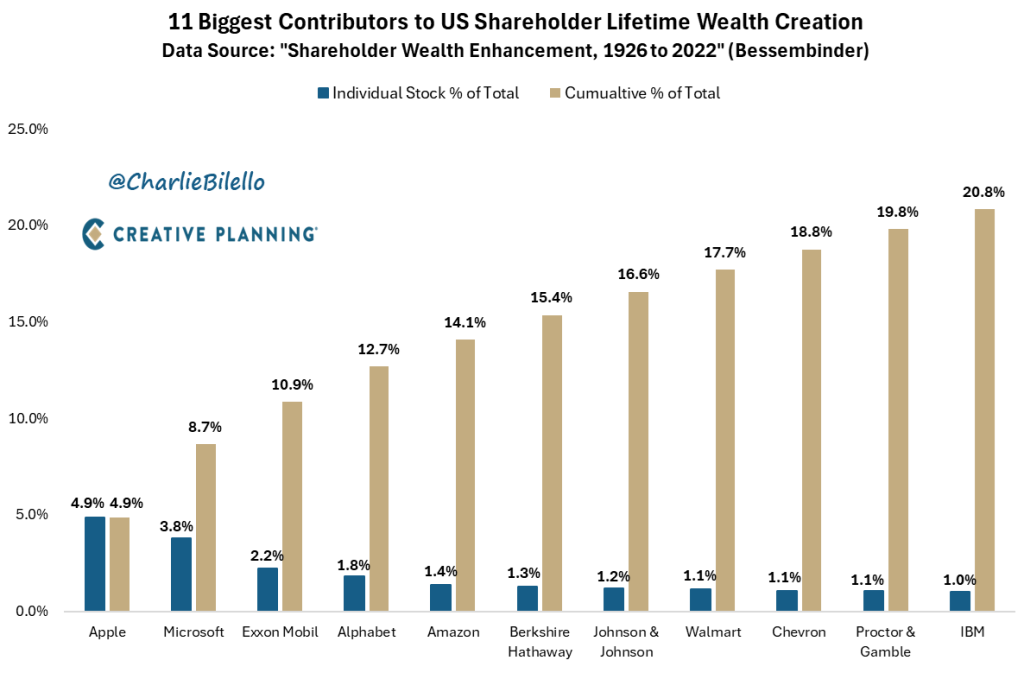

哪些股票? 如下圖所示,蘋果公司(Nasdaq: $AAPL)在過去近一個世紀中,一手貢獻了美國股市財富的 5%(在 2022 年的圖表中,技術上是 4.9%,但我猜現在已經超過了 5%)。 微軟增加了3.8%。 埃克森美孚,2.2%。

一個啟示如果你打算放棄指數投資,轉而選擇個股,你最好是個高手。 非常優秀。

即使是世界上最偉大的投資者沃倫-巴菲特(Warren Buffett)(吉姆-西蒙斯也可以排在第一位)也曾說過,伯克希爾-哈撒韋公司(Berkshire Hathaway)的大部分回報都來自於少數投資專案,如果他從未賣出過任何一隻股票,他將會過得更好。 第一點並不意味著巴菲特的選股能力比人們想像的要差,但第二點說明,即使你是最優秀的投資者,不小心賣出贏家股票的 「成本」,即放棄業績的 「成本 」也是非常高的。

一隻失敗的股票只能歸零——根據摩根-豪澤爾(Morgan Housel)的統計,大約 40% 的上市公司已經歸零。 但贏家可以無限上漲,或者更實際地說是上漲數百或數千個百分點。

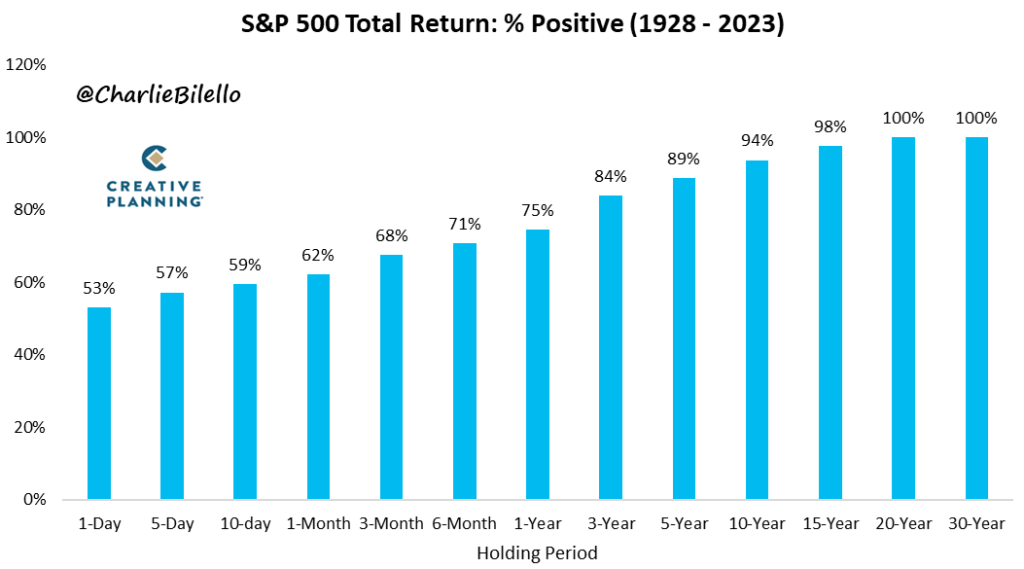

而買入乾草堆是有效的,至少如果你對 「平均 」市場回報感到滿意的話,而事實上,市場回報遠遠高於大多數投資者的平均回報。 ( Ned Davis發現,在標準普爾 500 指數年均漲幅超過 10%的 20 年間,共同基金投資者的平均年收益率僅為 4%,而主動型共同基金投資者的平均年收益率甚至更低)。

換句話說,有充分的理由表明,大多數投資者在投資方面都是無可救藥的無能,因此應該購買並持有指數基金。

查理-芒格和沃倫-巴菲特的觀點

回到巴菲特身上。

查理的合夥人沃倫·巴菲特(Warren Buffett)對個人投資者說,投資時就像你有一張穿孔卡片,上面只有20個潛在的洞——換句話說,要極其謹慎地選擇你的股票。

金融學者認為這是極端的建議,他們不僅看到了窄幅市場的數據,還看到了其他研究,這些研究表明,要 「適當」分散研究人員目前認為影響股市的各種因素,可能需要數十種股票。 (這裡有一些很好的分散投資名言)。

「現代企業財務課程所教授的大部分內容都是廢話」。

查理-芒格

「如果你知道如何分析企業和評估企業,那麼擁有 50 支股票、40 支股票甚至 30 支股票都是瘋狂的」。

沃倫-巴菲特

具有諷刺意味的是,伯克希爾-哈撒韋公司擁有50 多家公司。 但平心而論,伯克希爾做得如此之大,出於現實的考慮,它不得不將財富分散到更多的公司中,因此從某種程度上說,巴菲特的建議使他如此成功,以至於他逐漸失去了聽從自己建議的能力。

如果要評選 「全世界最棘手的問題」 那可能就是它了。

不過,查理-芒格的小型 Wesco 公司還是一如既往地只持有四隻股票。

查理-芒格是一位億萬富翁,也是有史以來最著名的投資者之一。 查理-比勒羅不是,不過他對圖表的處理能力很強,而且從我看過的視頻來看,他是個不錯的人。

哪個查理是對的?

我的最佳答案是,對 99% 的人來說,查理-比勒羅(Charlie Billello)是對的。 (或者是約翰-柏格爾,他說要買草垛)。

即使對於99%的渴望成為查理-芒格(Charlie Munger)的人來說,查理-比列洛(Charlie Bilello)可能仍然是對的。 賭場其實喜歡算牌手,因為他們中很少有人能正確算牌。 這裏的邏輯也一樣:大多數想成為芒格或巴菲特的人都不是。

而對於那些渴望成為下一個查理-芒格(Charlie Munger)的少數投資者來說,他們是否有足夠的意識去了解這些機會呢? 我懷疑他們甚至不需要這篇文章; 他們已經知道自己的處境了。

換句話說,如果你不知道,最好還是買草堆。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。